Прикладная широта рынка - правила маркет-тайминга (series finale)

- Использование macro-RTQ для ловли ралли

- Вершина — это процесс, а дно — это событие

- Создание правил маркет-тайминга с помощью категорий широты рынка

- Правило определения надвигающейся коррекции с помощью категорий широты

- Недостатки правила определения надвигающейся коррекции

- Необходимость технического условия маркет-тайминга

- Заключение

Это последний пост серии «Прикладная широта рынка», в нём будут подробно рассмотрены дополнительные признаки надвигающейся коррекции и определение их с помощью категорий широты рынка и наконец-то будут даны ответы на вопросы:

- Можно ли обнаружить признаки «революционной ситуации», предвещающей начало коррекции?

- Можно ли создать правила маркет-тайминга на основе категорий широты, позволяющие такую ситуацию идентифицировать?

Я стараюсь придерживаться принципов CCOF (conceptually correct observational finance), т.е. курвфиттинг, но с обоснованием — все используемые концепции и их возникновение объяснены ранее в постах серии:

- Категории широты

- Концепция macro run-to-quality (RTQ)

- Обнаружение Micro-RTQ

- Обнаружение Macro-RTQ

- Формула macro-RTQ

- Правила маркет-тайминга (этот пост)

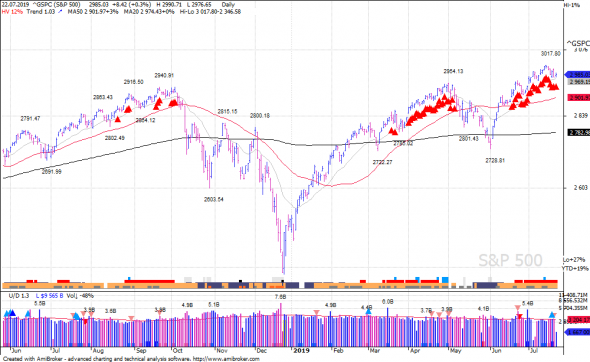

В предыдущем посте серии были уточнены пределы формулы macro-RTQ. Всего macro-RTQ-дней с июня 2018 по сейчас я насчитал 60:

Очевидно, для точного маркет-тайминга только одну формулу macro-RTQ использовать нельзя, однако, её можно использовать немного для другого.

Использование macro-RTQ для ловли ралли

Следует помнить, что сам факт появления дня macro-RTQ указывает на плачевное состояние фондового рынка, и без вмешательства извне, побуждающего к широкой покупке, аптренд на одних лишь акциях индекса без поддержки масс долго не протянет. Как видно на графике выше, после первого появления дня macro-RTQ до вершины рынка проходит в среднем около 1,5 месяцев (цифра выяснена на основании последних двух вершин и в общем случае может быть больше т.к. иррациональности толпы предела нет). В это время происходит дикий run-to-quality (фаза 3 — см. ниже), все скупают индекс т.к. это единственное, что ещё хоть как-то растёт, и продают всё остальное. Таким образом, как бы это ни было парадоксально, после первого появления дня macro-RTQ разумно покупать индекс, чтобы поймать последующую лебединую песню в виде как минимум полуторамесячного ралли.

Также следует помнить, что вмешательства в монетарную политику вполне могут превратить лебединую песню в бесконечно длящуюся увертюру восходящего дрейфа (“we call it riding the gravy easy money train”).

Вершина — это процесс, а дно — это событие

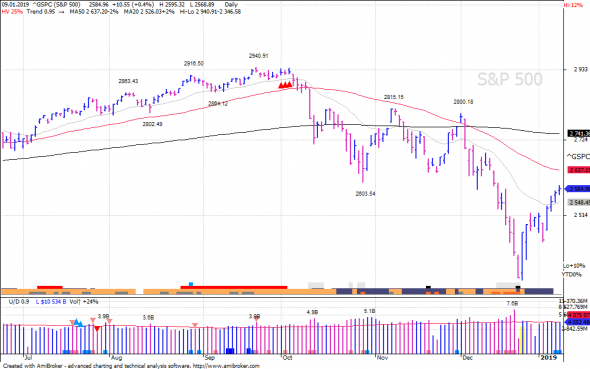

Последовательность начала коррекции после долгого тренда всегда одинаковая:

- Широкий рынок становится слабым (%Ваптренде < %Вдаунтренде)

- Широкий рынок на боку и не может восстановиться выше средней

- Индекс растёт вследствие Macro-RTQ, дисбаланс широкого рынка и индекса нарастает;

3а. «вершина рынка» — дисбаланс широкого рынка и индекса становится экстремальным aka «манипуляция», во время которой идёт продажа в силу (см. пост про концепцию Run-to-quality) - Индекс на боку и не может восстановиться выше средней

- Начинается широкая продажа и коррекция

Во время формирования вершины рынка в фазе 3а тренд, продолжающийся благодаря RTQ, похож на боковой дрейф и его сложно назвать легитимным аптрендом, однако, следует принять тот факт, что вершина рынка 3а является частью фазы 3 (которая может продолжаться сколь угодно долго!), и идеально её поймать – обнаружить переход фазы 3 в 3а или переход фазы 3а в 4 — aka call the top практически никогда не удастся («Ну кто его не знает, йе-йе!»). Таким образом, чтобы вовремя уйти с рынка, нужно научиться распознавать фазу 4, что и будет рассмотрено ниже.

Создание правил маркет-тайминга с помощью категорий широты рынка

Формализуем последовательность начала коррекции.

1. Широкий рынок становится слабым

Правило:

broad_market_weakness =

uptrendpct_broad_market <= broad_market_weakness_limit &&

(dntrendpct_broad_market-uptrendpct_broad_market)>broad_market_weakness_diff

Широкий рынок можно считать слабым если

- В аптренде менее трети обыкновенных акций (broad_market_weakness_limit = 32)

- Даунтренд значительно шире аптренда: %Вдаунтренде > %Ваптренде чем на 2% (broad_market_weakness_diff = 2)

2. Широкий рынок на боку и не может восстановиться выше средней

Чтобы выяснить, что происходит на остальном широком рынке нужно:

- Взять категории бокового тренда – это все остальные категории, не относящиеся к категориям аптренда (U) и даунтренда (D) (подробнее см. Классификация категорий широты по аптренду и даунтренду);

- Найти среди них категорию с максимальным процентом акций (в примере ниже помечена ***).

2018-10-02 RTQ 1

general market vs |

index |

m 0.77 |

i 2.06 |

uptrend/downtrend ratio |

|

trendabove50 |

3.23% |

6.87% |

|||

pullingback |

4.58% |

2.63% |

|||

lostmomentum |

15.46% |

27.88% |

U 25.73% |

43.23% |

1.68 uptrend balance |

breakabove50up |

0.97% |

2.63% |

|||

breakabove50dn |

0.41% |

0.61% |

|||

wentabove50up |

1.50% |

3.23% |

|||

wentabove50dn |

0.49% |

0.40% |

|||

breakbelow50up |

2.30% |

2.02% |

|||

breakbelow50dn |

0.95% |

1.21% |

|||

wentbelow50up |

3.02% |

2.22% |

|||

wentbelow50dn |

2.24% |

0.61% |

|||

consbelow50 |

12.15% |

12.53% |

*** |

*** |

|

bouncebelow50 |

7.44% |

3.43% |

|||

bounceabove200 |

3.25% |

4.85% |

|||

consbelow200 |

4.54% |

5.66% |

|||

bouncebelow200 |

1.34% |

0.61% |

|||

bounceabove50 |

4.11% |

2.22% |

|||

bottoming |

14.86% |

9.90% |

D 33.36% |

21.01% |

0.63 downtrend balance |

bottombounce |

1.99% |

0.20% |

|||

trendbelow50 |

15.17% |

10.30% |

|||

Широкий рынок на боку и не может восстановиться выше средней, если боковая категория с максимальным процентом — это consbelow50.

Переменная middle_max_uhbucket содержит имя найденной боковой категории с максимальным процентом.

Правило:

masses_are_sideways = middle_max_uhbucket ~ /consbelow5/;

3. Индекс растёт вследствие Macro-RTQ, дисбаланс широкого рынка и индекса нарастает

3а. Вершина рынка — дисбаланс широкого рынка и индекса становится экстремальным

За эти критерии отвечает формула macro-RTQ (run_to_quality_or_safety), подробно рассмотренная в предыдущем посте серии.

Правило:

run_to_quality_or_safety

4. Индекс на боку

Аналогично правилу для широкого рынка выше:

- Берутся категории бокового тренда для индекса — все остальные, не относящиеся к категориям аптренда (U) и даунтренда (D);

- Среди них ищется категория с максимальным процентом акций (имя найденной категории сохраняется в переменную index_middle_max_uhbucket).

В примере таблицы маркет-тайминга помечена *** в столбце суммарных категорий индекса:

general market vs |

index |

m 0.77 |

i 2.06 |

uptrend/downtrend ratio |

|

….… |

|||||

consbelow50 |

12.15% |

12.53% |

*** |

*** |

|

…….. |

|||||

Правило:

manipulation_is_stopping = index_middle_max_uhbucket ~ /consbelow5/;

Правило определения надвигающейся коррекции с помощью категорий широты

Формализация последовательности начала коррекции:

imminent_correction =

broad_market_weakness &&

masses_are_sideways &&

run_to_quality_or_safety &&

manipulation_is_stopping;

Дней надвигающейся коррекции с июня 2018 по сейчас я насчитал 8:

Недостатки правила определения надвигающейся коррекции

Как видно на графике сверху, правило определения коррекции с помощью категорий широты является необходимым, но не достаточным условием начала коррекции (т.е. если коррекция наступила, все условия правила обязательно будут выполнены, но только лишь выполнение условий этого правила автоматически не приводит к началу коррекции).

- Вмешательство центробанка ака обещание лёгких денег может запустить ротацию в отстающие отрасли — «коррекция надвигалась-надвигалась, да не надвинулась»:

BOUNCEABOVE50 (409 st) by # of stocks 28.06.2019 13.9% ( 57) 10% of 533 in ind rnk 30 LEAD Medical-Biomed/Biotech 3.9% ( 16) 16% of 100 in ind rnk 151 Banks-Northeast 3.2% ( 13) 10% of 122 in ind rnk 65 Medical-Products 2.7% ( 11) 18% of 59 in ind rnk 20 LEAD Mining-Gold/Silver/Gems 2.4% ( 10) 12% of 81 in ind rnk 116 EMRG Banks-Southeast BOUNCEABOVE50 (607 st) by # of stocks 01.07.2019 13.2% ( 80) 15% of 531 in ind rnk 33 LEAD Medical-Biomed/Biotech 4.0% ( 24) 42% of 56 in ind rnk 147 SLOW Banks-Midwest 3.8% ( 23) 25% of 91 in ind rnk 156 SLOW Banks-Northeast 3.1% ( 19) 24% of 79 in ind rnk 141 SLOW Banks-Southeast 3.0% ( 18) 25% of 70 in ind rnk 169 LAG Banks-West/Southwest BOUNCEABOVE50 (560 st) by # of stocks 03.07.2019 13.4% ( 75) 14% of 532 in ind rnk 27 LEAD Medical-Biomed/Biotech 3.2% ( 18) 18% of 98 in ind rnk 155 SLOW Banks-Northeast 3.0% ( 17) 21% of 78 in ind rnk 140 SLOW Banks-Southeast 3.0% ( 17) 28% of 59 in ind rnk 154 SLOW Banks-Midwest 3.0% ( 17) 14% of 121 in ind rnk 49 EMRG Medical-Products

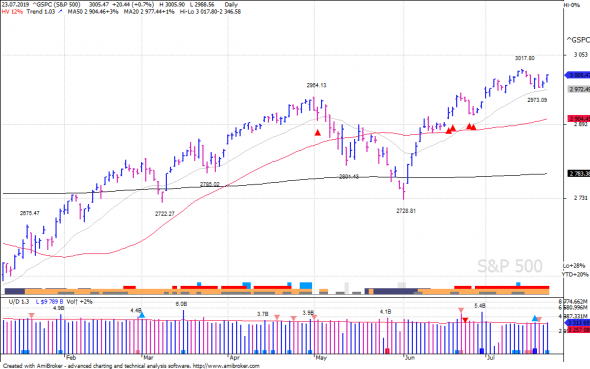

- Несмотря на то, что среди боковых категорий индекса большинство акций сосредоточено в consbelow50, сам индекс может быть до сих пор в аптренде, поддерживаться с помощью защитных отраслей и торговаться выше 20МА (июнь 2019), т.е. фаза 4«Индекс на боку и не может восстановиться выше средней» ещё не наступила.

Необходимость технического условия маркет-тайминга

Принимая во внимание вышесказанное, чтобы удостовериться, что фаза 4 действительно наступила, нужно добавить к правилу определения коррекции с помощью широты техническое требование закрытия и закрепления ниже 20МА:

недавно был сигнал imminent_correction && С < 20MA && H < 20МА

Заключение

Из анализа предыдущих вершин видно, что:

- Рынок (если это не flash-crash) не падает ни с того ни с сего — в районе вершины обязательно есть потеря инерции и консолидация как минимум в течение 2 недель («Вершина — это процесс»);

- Когда начинается коррекция, происходит слом 20МА (возможно, вместе со сломом минимума недавней консолидации);

- Нельзя ловить вершину на рынке, который торгуется выше 20МА;

- Нельзя ловить вершину только с помощью категорий широты, хотя если правила широты показывают, что надвигается коррекция, возможно, в случае кластера дней micro-RTQ со слабым закрытием, нужно частично зафиксировать длинные позиции;

- Выходить с рынка полностью нужно только если выполнены все условия правила маркет-тайминга, включая техническое.

На данный момент это всё, что я обнаружил путём наблюдения за категориями широты рынка в течение года с небольшим. You may now flip © Larry Sanders.

broad_market_weakness 0

masses_are_sideways 1

run_to_quality_or_safety 1

manipulation_is_stopping 0

техническое условие не выполнено

masses_are_sideways = middle_max_uhbucket ~ /consbelow/ || middle_max_uhbucket ~ /bouncebelow/;

manipulation_is_stopping = index_middle_max_uhbucket ~ /consbelow/ || index_middle_max_uhbucket ~ /breakbelow/;