25 июня 2019, 16:21

Мы все на краю обрыва. Моя переводика для вас.

Фондовый рынок США вновь тестирует свои рекордные максимумы на рекордных оценках. Проблемой для бычьих инвесторов позднего цикла, пытающихся отыграть прорыв к новым максимумам, является надвигающийся поезд ухудшающихся макроэкономических условий.

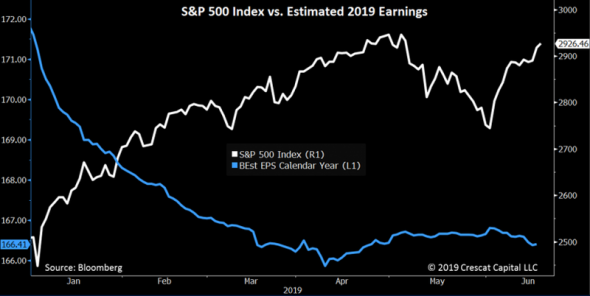

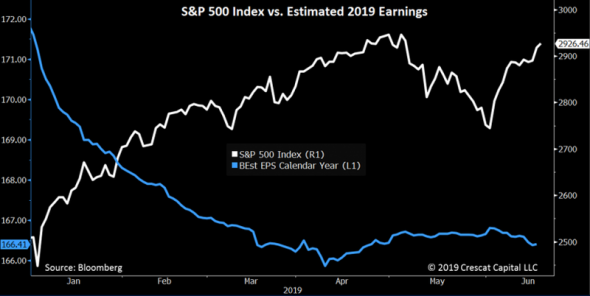

Рост корпоративной прибыли США в годовом исчислении для S & P 500 уже полностью испарился в первом квартале 2019 года и движется к прямому снижению в течение всего года на основе тенденций пересмотра оценки прибыли. Обратите внимание на расхождение челюстей аллигатора на графике ниже между S&P 500 и его базовой ожидаемой прибылью за 2019 год. Ожидаемые доходы на 2019 год уже резко снизились в первом квартале и снова начали снижаться после майской эскалации торговой войны.

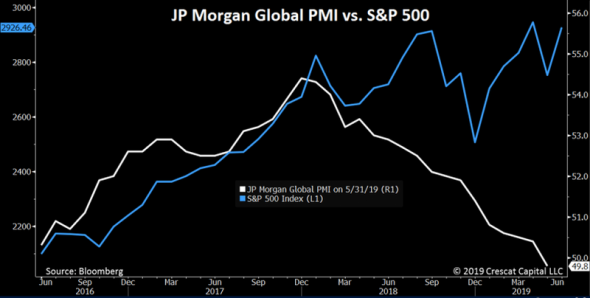

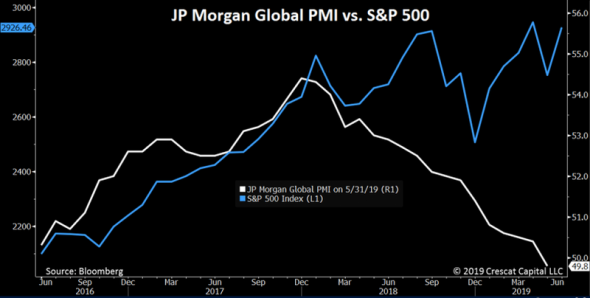

Мировые экономические условия стремительно ухудшаются в 2019 году. По данным Morgan Stanley research, сейчас около 60% стран имеют индексы менеджеров по закупкам ниже 50, что свидетельствует о том, что мир скатывается в рецессию. Аналогичным образом, после устойчивого снижения с января 2018 года глобальный производственный PMI JP Morgan упал ниже 50 в мае, что указывает на то, что глобальная рецессия, возможно, только началась. На графике выше видим еще одну дивергенцию рта аллигатора между этим индексом и S&P 500. Не удивляйтесь если эти челюсти захлопнутся с серьезным падением фондового рынка.

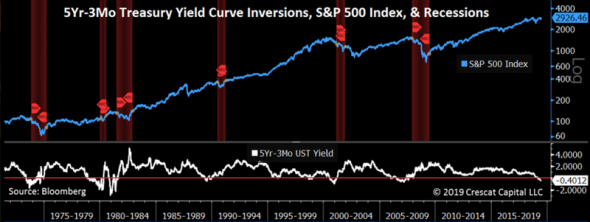

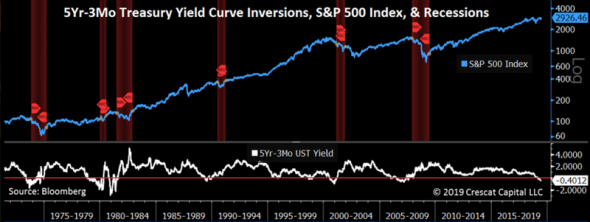

На графике затенены спады, которые следовали за всеми шестью из этих прошлых 90-дневных инверсий. Показан индекс S&P 500. Обратите внимание на медвежий рынок акций в 1973-1974, 2000-2002 и 2007-2009 годах, который вытекал непосредственно из этих инверсий. Эти медвежьи рынки начались значительно раньше признания этих рецессий. Мир в целом всегда находится в отрицании на ранних стадиях медвежьего рынка. Можно полагать что мы видим сейчас такую же картину.

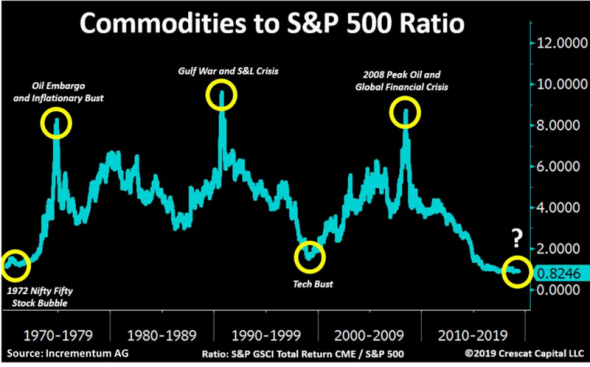

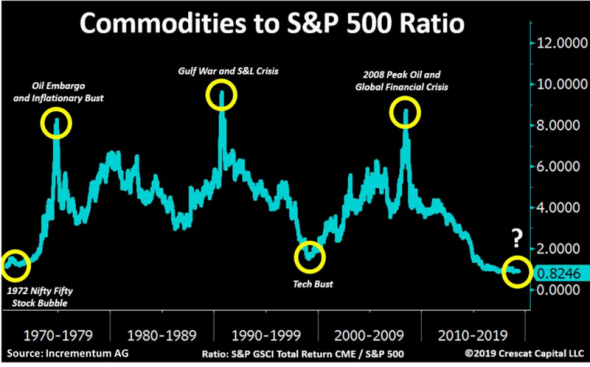

На графике показано соотношение сырьевых товаров к S&P 500, только что достигло нового 50-летнего минимума. График был впервые опубликован Incrementum AG показывает исторический пузырь акций США. Это еще одна причина, по которой американские акции выглядят абсурдно переоцененными на вероятной вершине делового цикла.

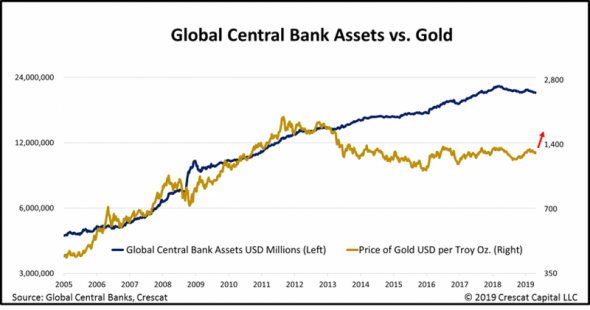

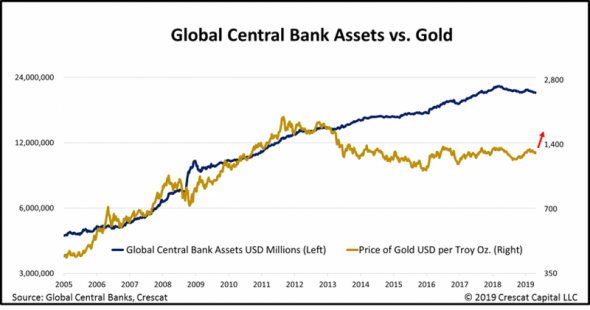

Золото исторически недооценено относительно глобальной денежной базы. Посмотрите на целевую цену на золото на графике. Это почти вдвое больше сегодняшних цен. Золото является самой продолжительной и наиболее широко используемой мировой резервной валютой ЦБ. В долгосрочной перспективе золото должно следовать уровню глобальной печати денег и многое наверстает.

Медь промышленный металл впервые достиг максимума в конце 2017 года, всего за несколько месяцев до того, как акции рухнули в январе 2018 года. Затем медь повторно протестировала свои максимумы в июне того же года и рухнула за несколько месяцев до одной из худших квартальных распродаж в истории фондовых рынков. Сегодня мы наблюдаем аналогичное расхождение. Цены на медь уже снизились почти на 10% с 17 апреля, в то время как S&P 500 повторно тестирует свои рекордные максимумы.

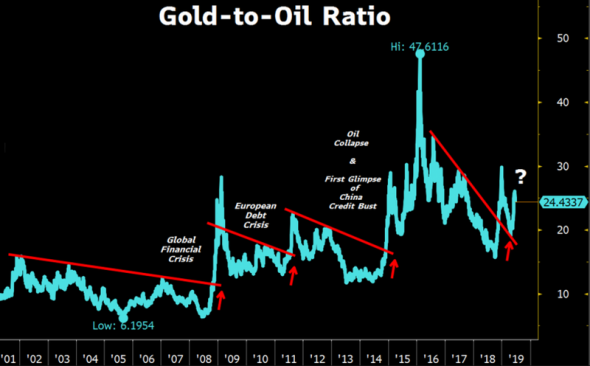

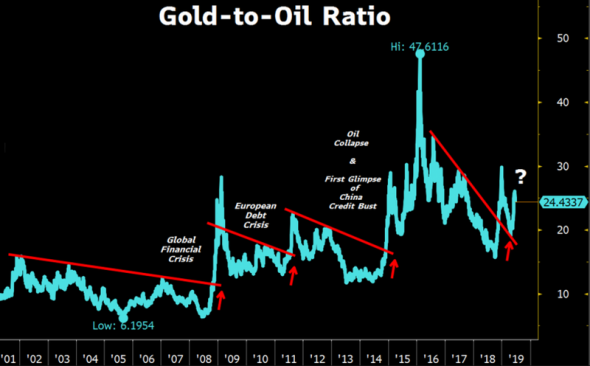

Золото находится в восходящем тренде с конца апреля. Что в сочетании с недавним снижением цен на нефть более чем на 22% говорит о многом. Значительное повышение соотношения золото-нефть, как правило, предшествует критическим моментам на фондовых рынках и в мировой экономике. Мы испытали подобный прорыв в мировом финансовом кризисе, в европейском долговом кризисе, при первом взгляде на китайский спад в 2015 году и на ранних стадиях рыночного распродажи в ноябре 2018 года. После того, как это было перед встречей «Большой двадцатки» в Аргентине, мы теперь видим аналогичную перед той же встречей, но на этот раз в Японии.

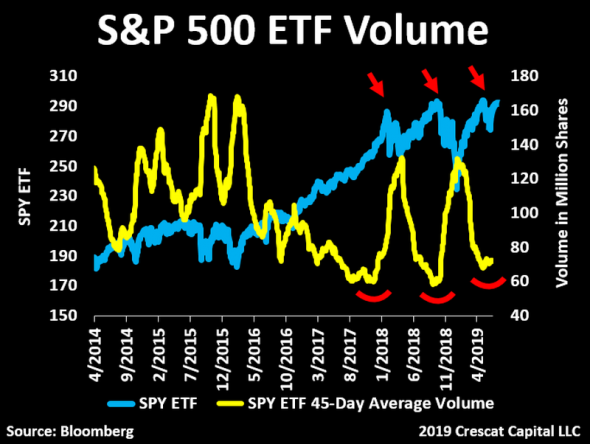

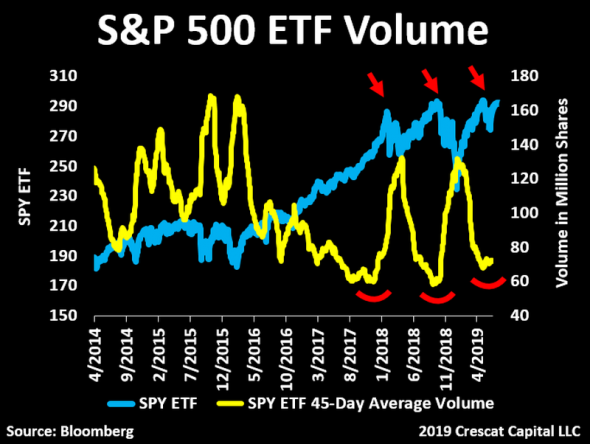

Подобно приливам и отливам волатильности, объем также вращается против производительности капитала, похоже, настраивается на еще один медвежий всплеск.

Рост корпоративной прибыли США в годовом исчислении для S & P 500 уже полностью испарился в первом квартале 2019 года и движется к прямому снижению в течение всего года на основе тенденций пересмотра оценки прибыли. Обратите внимание на расхождение челюстей аллигатора на графике ниже между S&P 500 и его базовой ожидаемой прибылью за 2019 год. Ожидаемые доходы на 2019 год уже резко снизились в первом квартале и снова начали снижаться после майской эскалации торговой войны.

Мировые экономические условия стремительно ухудшаются в 2019 году. По данным Morgan Stanley research, сейчас около 60% стран имеют индексы менеджеров по закупкам ниже 50, что свидетельствует о том, что мир скатывается в рецессию. Аналогичным образом, после устойчивого снижения с января 2018 года глобальный производственный PMI JP Morgan упал ниже 50 в мае, что указывает на то, что глобальная рецессия, возможно, только началась. На графике выше видим еще одну дивергенцию рта аллигатора между этим индексом и S&P 500. Не удивляйтесь если эти челюсти захлопнутся с серьезным падением фондового рынка.

На графике затенены спады, которые следовали за всеми шестью из этих прошлых 90-дневных инверсий. Показан индекс S&P 500. Обратите внимание на медвежий рынок акций в 1973-1974, 2000-2002 и 2007-2009 годах, который вытекал непосредственно из этих инверсий. Эти медвежьи рынки начались значительно раньше признания этих рецессий. Мир в целом всегда находится в отрицании на ранних стадиях медвежьего рынка. Можно полагать что мы видим сейчас такую же картину.

На графике показано соотношение сырьевых товаров к S&P 500, только что достигло нового 50-летнего минимума. График был впервые опубликован Incrementum AG показывает исторический пузырь акций США. Это еще одна причина, по которой американские акции выглядят абсурдно переоцененными на вероятной вершине делового цикла.

Золото исторически недооценено относительно глобальной денежной базы. Посмотрите на целевую цену на золото на графике. Это почти вдвое больше сегодняшних цен. Золото является самой продолжительной и наиболее широко используемой мировой резервной валютой ЦБ. В долгосрочной перспективе золото должно следовать уровню глобальной печати денег и многое наверстает.

Медь промышленный металл впервые достиг максимума в конце 2017 года, всего за несколько месяцев до того, как акции рухнули в январе 2018 года. Затем медь повторно протестировала свои максимумы в июне того же года и рухнула за несколько месяцев до одной из худших квартальных распродаж в истории фондовых рынков. Сегодня мы наблюдаем аналогичное расхождение. Цены на медь уже снизились почти на 10% с 17 апреля, в то время как S&P 500 повторно тестирует свои рекордные максимумы.

Золото находится в восходящем тренде с конца апреля. Что в сочетании с недавним снижением цен на нефть более чем на 22% говорит о многом. Значительное повышение соотношения золото-нефть, как правило, предшествует критическим моментам на фондовых рынках и в мировой экономике. Мы испытали подобный прорыв в мировом финансовом кризисе, в европейском долговом кризисе, при первом взгляде на китайский спад в 2015 году и на ранних стадиях рыночного распродажи в ноябре 2018 года. После того, как это было перед встречей «Большой двадцатки» в Аргентине, мы теперь видим аналогичную перед той же встречей, но на этот раз в Японии.

Подобно приливам и отливам волатильности, объем также вращается против производительности капитала, похоже, настраивается на еще один медвежий всплеск.

От себя хочу вам посоветовать ресурс. Агрегатор аналитики Raddar.

«Raddar — платформа с полной картиной рынка в 2 клика, с которой уже зарабатывают трейдеры.»

Читайте на SMART-LAB:

Кредитная сегрегация 2026: почему банки теперь смотрят не на ваш доход, а на ваши привычки

Эпоха «заливания проблем деньгами» официально завершена. Если 2024 и 2025 гг. мы провели в ожидании снижения ставок, то в 2026-м пришло осознание: дело не только в процентах. Дело в доступе к...

10:52

🧩 В чём сила управляемой бизнес-модели?

Устойчивый рост базируется на системности. Когда направления дополняют друг друга, а масштабирование не влияет на операционную эффективность. 📌 Экосистема Группы «МГКЛ» сегодня включает:...

10:00

«Никогда не работай с родственниками» — самый удобный миф в бизнесе

Всем привет, на связи Сергей Алексеев. Основатель Лайв Инвестинг Групп/Live Investing Group, ЛИСА/LISA, Скуллайв/School Live, Проплайв/Prop Live и Лайв ТРЕЙДЕР ТВ/Live ТРЕЙДЕР ТВ. Сегодня...

05.03.2026

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост: smart-lab.ru/mobile/topic/1229385/

Почему...

05.03.2026

обрыв, обрыв…

не могли бы вы вывод написать, чего в итоге то?

если обвал ждёте то когда?) и на сколько % обвал?