Маленькая опционная магия

Уважаемый Дмитрий Новиков успешно развивает эксельный симулятор рынка и выкладывает его в открытый доступ на радость всем желающим.

В этой связи хотелось бы вернуться к уже озвученному однажды тезису о том, что "опционная позиция является некоторым нелинейным преобразованием исходного случайного процесса (каким бы он ни был на самом деле)". Возможно, Дмитрий найдет возможность реализовать функцию работы с распределениями в одной из следующих версий своей считалки?..

Это (на мой взгляд) довольно интересное умственное упражнение, навеянное вебинарами уважаемого Всемирнов Алексей (Lemmy) .

За основу берем всеми любимый критикуемый мир Блека-Шолза. Лог-нормальное броуновское движение, волатильность 30% годовых, отрицательная доходность (-4.5%), время до экспирации опционных (или фьючерсных) позиций 1 год. Безрисковая ставка нулевая. В этом мире мы все знаем про опционы, кто сколько должен стоить в любой момент времни при любой цене фьючерса.

Итак, у нас есть 365 суток календарного времени, за которые фьючерс куда-то упрыгает из стартовой точки Fo=100000

Будем рисовать не абсолютные цены, куда может уйти фьючерс, а сразу прибыль позиции. Траекторий возьмем много и рисовать их будем в виде плотности распределения (гистограмм).

И по дороге будем делать «фотографии» того, что у нас получилось.

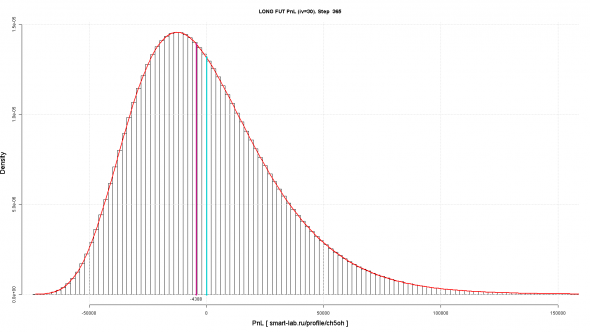

Например, фотография длинного фьючерса через 1 год удержания позиции:

Вообще говоря, инвесторы от этой картинки должны приходить в ужас.

По большому счету (если называть вещи своими именами) результат долгосрочного удержания статический длинной позиции в инструменте любой. Можно много потерять, можно много получить. Игра слепого случая. Великий Белорусский Рандом. Диверсификация? Сумма нескольких абсолютно случайных результатов — снова абсолютно случайный результат.

На этой картинке красная вертикальная линия отмечает медиану. Водораздел. Половина всех траекторий падает левее (-4300), половина траекторий падает правее этой сиреневой линии. Матожидание? Нулевое. Все честно. Неимоверно большие, но очень редкие плюсы математически компенсируют частые убытки. В теории. В мире Блека-Шолза. В реальности, как мы знаем, убытки будут происходить часто и большие, прибыли будут маленькие и редко.

Чем нам не нравится этот график? Своими большими убытками. Можно ли их ограничить? Можно. Купленные опционные позиции (например, стреддл) ограничат убыток. Но медиана все равно отрицательная. Почему? Потому что правый край все равно неограничен. И за эту призрачную надежду получить «бесконечный плюс» приходится платить очень конкретным сиюминутным минусом. Чтобы не морочить себе голову призрачными надеждами, обрежем его. Продадим опцион. Возьмем позицию типа «медвежий пут-спред». Купим пут страйка 102500 и продадим пут страйка 97500. Все. Мы зажали финрез в тиски. Как бы не метался рынок, наш торговый результат ограничен. Это удобно. Сразу можно использовать математику управления капиталом. Можно планировать расходы. Класть излишки денег в банк. Покупать ОФЗ наконец. Никакие твиты и никакие чудеса в духе "25 декабря 2018 кукл порезвился на бренте" уже не страшны.

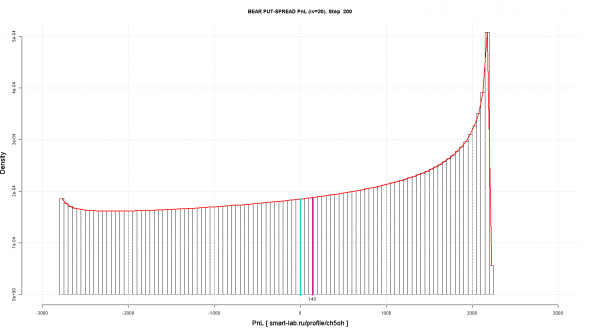

Например, через 200 дней пут-спред имеет вот такое распределение:

И медиана уже положительная!

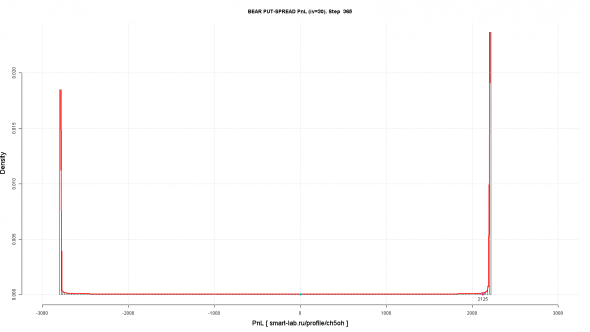

А через год вообще вся ситуация превращается в аналог подбрасывания монеты:

Причем медиана фактически совпадает с большим положительным исходом, когда пут-спред истек полностью в деньгах!

Но нам, конечно, хочется, чтобы все исходы лежали в положительной области? =)

Подробнее об этом, а также про опционы на бирже Deribit пойдет разговор завтра 30 мая 2019 года в 11:00 МСК на бесплатном вебинаре из серии "TSLab Опционы".

ПС Кажется, речь шла о том, что мы каждый день делали фотографию своей гистограммы? Если все такие фотки собрать в один ролик, можно хорошо помедитировать о рынке и жизни. О роли случайности в торговле. О том, как «бороться с богами и укрощать риск».

=) При использовании материалов ссылка на первоисточник обязательна.

Кино смотреть тут:

https://www.dropbox.com/sh/njharbtyv87sp1c/AABJ20X4HAvXtjl0nandVQX0a?dl=0

Не потому что распределение в динамике лучше или хуже, а потому что мы умеем его считать. В конечном итоги мы выходим на графики волатильностей, где тоже есть случайности. Но там матожидание другое.

Попробуй построить распределение волатильности.