Почему состояние беквордации возможно на фьючерсном рынке?

В одной из предыдущих статей посвященных нефтяному рынку я говорил, что аннулирование исключение для потребителей иранской нефти может привести к компенсирующему эффекту со стороны американского предложения, что похоже показал последний отчет API по коммерческим запасам в США. В еженедельном отчете от 23 апреля API оценил рост резервов в 6.9М баррелей при прогнозе в -3.9М баррелей, что естественно вынудило покупателей умерить аппетит, призывая пересмотреть среднесрочные последствия решения администрации Белого Дома, которых может и не быть на фоне конкуренции сланцевиков и ОПЕК.

Рост запасов произошел на фоне «неудобной» для американских производителей кривой цен на фьючерсы при которой контракты на поставки более дальних сроков стоят дешевле чем контракты на ближние сроки (бэквордация). В таком состоянии рынка американским производителям, по всей видимости, должно выгоднее не аккумулировать запасы, а продавать нефть на спот рынке, что должно приводить к уменьшению запасов и соответственно их возможностям влиять на фьючерсные цены.

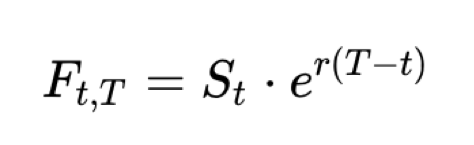

В рамках безарбитражной теории ценообразования фьючерса, который при детерминированной ставке и не считая затрат на хранение является просто выражением альтернативных издержек хранения денег (т.е. отражение упущенной выгоды между инвестированием сейчас и в будущем):

Где Fи S- цены фьючерса и спот цены на товар, r– непрерывно начисляемая процентная ставка. Естественно встает вопрос о возможности F< S, т.е. беквордации, ведь тогда процентная ставка r должна быть отрицательной, что невозможно.

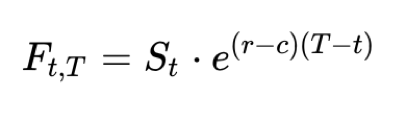

Данное, на первый взгляд, противоречие разрешается через анализ состояния текущих запасов. В условиях контанго, когда запасы сейчас выше, чем в будущем, владелец товара имеет низкий стимул продавать товар сейчас, т.е. ожидает что цена вырастет в будущем. В этом случае F>S. Однако в случае низких запасов сейчас, и ожидания их увеличения в будущем, т.е. в состоянии беквордации, возникает так называемый convenience yield- неявная доходность, которую я бы назвал «альтернативными издержками отказа от дефицитного товара». Следует также заметить, что, если при контанго дефицит в будущем можно восполнить через продажу фьючерсов, при беквордации дефицит сейчас восполнить никак нельзя (посредством производных инструментов). Соответственно формула фьючерсной цены преобразовывается в следующую:

Где с – convenience yield, которая может быть выражено как преимущество в виде поддержания удовлетворенности текущих клиентов, обеспечения бесперебойности поставок, ожидание роста спроса на товар на спот рынке и т.д.

Сообщение МЭА во вторник эффективно принизило значение выбывающего из конкурентного рынка Ирана, заявив, что «мировые запасы адекватны спросу», а свободные мировые мощности по добыче нефти на данный момент достаточны (чтобы противодействовать шокам предложения).

Большая часть нового предложения поступает из США, где производство сырой нефти выросло на 2 млн. баррелей с 2018 года до 12 млн. баррелей, сделав США крупнейшим производителем нефти, оставив позади Россию и Саудовскую Аравию. МЭА прогнозирует что в 2019 году поставки нефти из США вырастут на 1.6 млн. баррелей.

Одним из признаком перехвата США доли рынка стала поставка первого танкера в Индонезию, крупного азиатского потребителя нефти, который был традиционным клиентом ОПЕК.

Артур Идиатулин, рыночный обозреватель Tickmill UK

Наш конкурс для ленивых Угадай NFP

PRO счет условия