Распадская - куда движемся?

Коллеги, добрый день!

Сегодня с Вами поговорим об одной из энергетических компаний России.

ПАО «Распадская» – «единый производственно-территориальный комплекс по добыче и обогащению угля, расположенный в Кемеровской области Российской Федерации» (как заявляет о себе компания на официальном сайте http://www.raspadskaya.ru/company/).

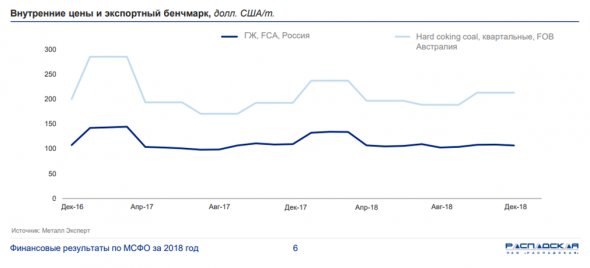

100% продукции, производимой ПАО «Распадская», — коксующийся уголь, цена на который соответственно, сильно влияет на результаты компании.

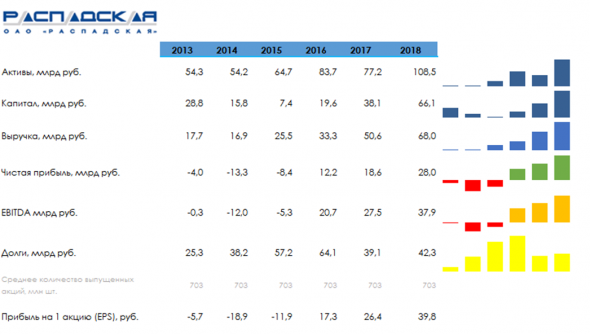

Как можно заметить на рисунке ниже, цены на производимый рассматриваемой компанией продукт остаются высокими и стабильными. В совокупности со слабым курсом рубля и постоянно увеличивающимся объемом добычи (например, в 2018 году объем добычи вырос на 11% по сравнению с прошлым годом) это выливается в увеличение выручки предприятия и, кончено же, его чистой прибыли, что делает компанию очень привлекательной для акционеров.

От года к году компания наращивает объем активов и капитала, при этом увеличивая выручку и чистую прибыль. При этом с долгами «Распадская» последнее время начала расставаться.

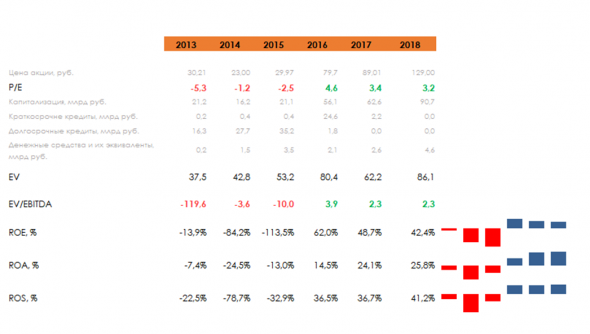

По мультипликаторам компания недооценена. Средний P/E «Распадской» чуть выше 3, тогда как у компаний России данный показатель в среднем выше 6. Рентабельность рассматриваемой компании также является очень высокой в сравнении с рентабельностью других компаний РФ.

Теперь посмотрим на график изменения стоимости акций «Распадской». Рассмотрим три графика с различными тайм-фреймами (недельном, дневном, часовом), руководствуясь стратегией 3-х экранов уважаемого Александра Элдера.

1) Недельный тайм-фрейм.

Как можно заметить, с 2016 года (как раз после того, как компания начала получать чистую прибыль) акции «Распадской» уверенно растут в трендовом канале с откатами в поддержку канала. Также можно заметить, что посередине канала также образовалось слабая поддержка (линия синего цвета) – цена часто от него «отпрыгивала». Сейчас цена (на новостях об отказе в выплате дивидендов за 2018 год и планируемом дополнительном выпуске акций) как раз приблизилась к этой поддержке, при этом сформировав один из разворотных свечных паттернов (молот, выделен зеленым прямоугольником), что может служить сигналом окончания коррекции, начавшейся с конца февраля. По нашему мнению, сейчас сформировалась хорошая точка входа. Следующая минимальная цель роста в этом случае – 160 рублей за акцию и выше, то есть до линии сопротивления.

Не менее вероятный вариант развития событий – дальнейший откат цены к сильному уровню 120 рублей, где этот «зеркальный» уровень (он был и сопротивлением и поддержкой ранее в истории и сейчас, что показано белыми овалами) пересекается линией поддержки, и возобновление роста до обозначенных выше целей.

На дневном графике выводы, сделанные по недельному графике, подтверждаются. Можно заметить, что в последнее время, при подходе цены к линии, обозначенной синим цветом, начали уваливаться объемы – появился покупатель. Это подтверждает значимость данной линии и увеличивает вероятность движения цены по первому сценарию, то есть без отката в уровень 120.

Если же цена все же пойдет ниже, на ровне 120 можно будет смело усредняться, так как мы данный уровень очень сильный (на что мы уже указывали). Во-первых, на графике видно, как при подходе к нему объемы сделок сильно увеличивались относительно среднедневных. Во-вторых, данный уровень соответствует важному уровню Фибоначчи в 61,8%.

3) Часовой тайм-фрейм

По нашему мнению, наиболее вероятен первый вариант развития событий (без дальнейшего отката), при котором цена достигнет назначенной минимальной цели роста (160 рублей) к концу апреля – началу мая, как раз к опубликованию производственных результатов «Распадской» за 1кв 2019 года, запланированному на 26.04.2019. Мы думаем, что результаты будут позитивные, ведь уже известно, что Шахта «Распадская» за 3 месяца 2019 года добыла 2 млн. тонн угля, тога как в 2018 году времени на это ушло на месяц больше.

Таким образом, наша команда ожидает роста котировок акций «Распадской» в ближайший месяц до уровня 160 рублей за акцию и выше ввиду того, что:

- компания стабильно наращивает выручку и чистую прибыль,

- «Распадская» недооценена по мультипликаторам,

- негатив, навеянный отменой дивидендов, прошел, сформировалась хорошая точка входа.

В дополнение к этому часть аналитиков утверждает, что «Евраз» скупает акции «Распадской» на внебиржевом рынке, чтобы в дальнейшем выкупить его весь. Для того, чтобы объявить принудительный выкуп акций, «Евразу» нужно иметь 95% акций. Собрать такую долю, по мнению аналитиков, на внебиржевом рынке «Евраз» не сможет, ему придется выйти на открытый рынок, скупать free-float, что двинет котировки вверх.

Мы верим в «Распадскую» и солидарны с Генеральным директором этой компании — Сергеем Станиславовичем Степановым, который во время конференц-звонка 22 марта 2019 года подвел краткий итог – «Мы становимся стабильной компанией со стабильной дивидендной политикой».

Артем10 апреля 2019, 18:17Очень интересно молодцы0

Артем10 апреля 2019, 18:17Очень интересно молодцы0