Возвращаемся на рынок технологических акций США

Акции США показали лучший январь за 30 лет. Индекс S&P 500 вырос на 7.9%.

Рост рынков после страшного декабря продолжился.

Постоянные читатели знают, что я отслеживаю небольшую группу так называемых индикаторов раннего предупреждения, чтобы отслеживать здоровье растущего рынка.

На прошлой неделе один из этих индикаторов достиг очень важного значения. Я использую его, чтобы определять, полон ли еще рынок энергии или уже выдыхается, и толпа устала от него.

Представьте себе рок группу, гастролирующую по стране.

Когда коллектив достигает пика популярности, все места в зале заняты. Группа повышает цены на билеты. Но когда популярность начинает снижаться, на концертах появляются пустые места.

И вот в чем дело, даже когда посещаемость концертов падает, цены на билеты сначала не снижаются. Но со временем, если количество людей так и не растет, то цены должны упасть.

Подобное происходит и при приближении к пику на фондовом рынке. Когда рынок силен, большое количество акций участвуют в росте. Но когда цены достигают вершины, все меньше акций продолжают приносить прибыль.

Это раннее предупреждение. Это тот момент, когда популярность концертов начинает падать. Цены могут оставаться по-прежнему высокими, но можно сказать, что рынок ближе к вероятному снижению, чем к вероятному росту.

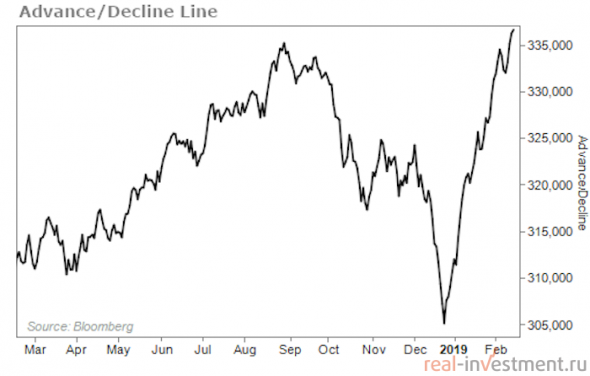

Каков же наш концертный индикатор на фондовом рынке? Он называется линией роста и падения. Мы уже несколько раз обсуждали этот индикатор, у него очень простая идея. Он учитывает, сколько акций США выросли за день по сравнению с тем, сколько упали. Если больше акций показали рост, чем снижение, то линия растет.

Это накопительный индикатор. Поэтому если сегодня на 100 акций больше выросло, чем снизилось, то индикатор вырастает на 100 пунктов.

Это отличный способ увидеть, насколько силен рынок. Если больше акций растет, чем падает, это значит, что происходит широкий рост, что он не влачит последние дни, опираясь лишь на несколько крупных акций.

Что важно, на прошлой неделе линия роста и падения достигла нового исторического максимума.

Этот индикатор достиг минимума во время декабрьской паники. Сейчас мы снова видим рост большого количества акций. И это одна из причин, почему текущий рост еще не закончен.

Попросту говоря, не так обычно заканчивается крупный бычий рынок. Вершина как правило достигается, как и в примере с концертами, когда цены продолжают расти, но все меньше акций участвуют в росте.

Также важно отметить, что не стоит сидеть в стороне во время финального этапа роста крупного бычьего рынка. Это то время, когда можно получить прибыль в сотни процентов. И линия роста и падения дает нам «зеленый свет» на продолжение восходящего тренда.

Поэтому в этом месяце мы добавляем новую позицию к нашим инвестициям в акции США. И выбираем одну конкретную перспективную отрасль.

Во время эйфории инвестируйте в технологические компании

Пик на рынке происходит, когда совпадают два фактора: экстремально выросшая стоимость акций и эйфория. Инвесторы ведутся на красивые истории о бесконечном росте. Они сначала покупают, а потом уже задают вопросы. В итоге и цены, и стоимость акций вырастают до небес.

Именно такой сценарий реализовался в конце 1990-х. Интернет был новинкой для мира. И идеи того, как он изменит все человечество, не покидали умы инвесторов. Им было неважно, зарабатывает компания деньги или нет. Всеобщее воодушевление охватило людей. И стоимостные коэффициенты превысили все разумные значения.

Для примера давайте посмотрим на коэффициент P/E. Это классический подход к определению, насколько дорого или дешево стоит компания относительно денег, которые она зарабатывает.

Высокий P/E означает, что акция дорогая, а низкий предполагает, что она дешевая в сравнении с прибылью компании. То есть это способ определить, не переплачиваете ли вы за акцию.

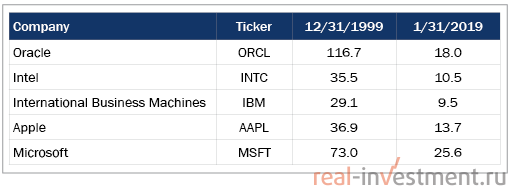

В 1999 году инвесторы платили очень дорого за компании, прибыль которых была очень мала или вовсе отсутствовала. Для примера давайте посмотрим на несколько крупных технологических компаний в конце 90-х. Таблица сравнивает их коэффициенты P/E тогда и сейчас.

В большинстве случаев эти известные корпорации торговались с P/E в 2-3 раза выше, чем сейчас. Oracle достигла P/E 117 в 1999 году. Это безумие! Сегодня ее P/E равен 18. Это не безумно дешево, но очень далеко от пиковых значений.

Эти акции по-прежнему двигают рынок вверх, через два десятилетия после бума Доткомов. И я думаю, что мы снова увидим выдающийся рост технологических компаний по мере приближения к окончанию бычьего рынка.

Если вы сегодня посмотрите на акции технологических компаний, то увидите, что их стоимость очень далека от экстремальных значений тех дней. Другими словами, на рынке еще достаточный простор для роста.

Также важно не забывать, что высокая стоимость акций – один из симптомов пика на рынке, но он не единственный.

В последние месяцы крупного роста инвесторы «играют на всё». Такова была ситуация с недвижимостью в 2006 году – все говорили только о ней, и как здорово они заработали на ней.

Это не то, что мы видим сейчас. Происходит скорее обратное. Инвесторы выходят из технологических компаний.

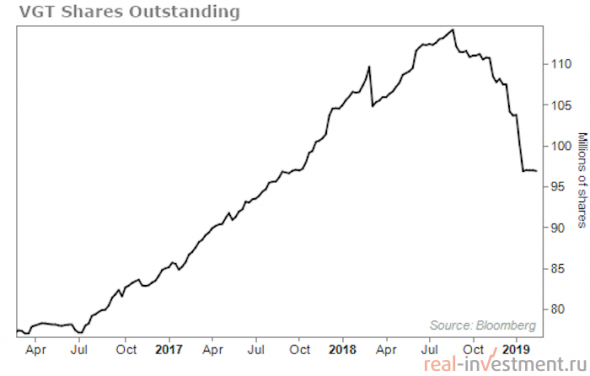

Давайте посмотрим на один из крупнейших фондов в этой отрасли – Vanguard Information Technology Fund (VGT). Размер его активов составляет $18 миллиардов.

Это один из самых простых способов инвестировать в технологические акции. И он нам показывает, что инвесторы сегодня совершенно не интересуются этим сектором. Они продолжают продавать акции.

Мы можем понять это, оценив количество акций VGT. Дело в том, что ETF фонды создают и ликвидируют акции в зависимости от спроса. Растущее количество акций означает, что фонд пользуется спросом, и инвесторы покупают. Падающее – что они выходят.

Количество акций у фондов Vanguard почти всегда растет, поскольку многие инвесторы в США покупают их через автоматические инвестиционные планы.

Но только взгляните на это! Количество акций VGT упало на 16% с пика 2018 года. В 2019 оно достигло нового годового минимума.

Это говорит мне о том, что инвесторы потеряли интерес к технологическим компаниям. Повторю, это не та картина, которую можно наблюдать на пике. Когда рынок будет готов достигнуть долгосрочного максимума, график будет показывать резкий рост, а не снижение, как сейчас.

В итоге, технологические акции США стоят относительно дешево, а инвесторы выходят. Это дает два элемента мозаики отличной инвестиции в стиле Smart Value.

Но для того чтобы вернуться на этот рынок, я хотел дождаться еще одного элемента. В конце 2018 года тренд был направлен вниз. Но сейчас, после мощного старта 2019 года, растущий тренд вернулся. Посмотрите на график VGT:

Сегодня мы видим силу на рынке. Технологические акции сегодня стоят дешево, инвесторы настроены негативно, а на рынок вернулся тренд роста. Это дает нам потенциал роста на 100% и более. Не упускайте момент!

Но мы не будем просто покупать VGT, мы увеличим потенциал нашей прибыли. Фонд, который мы выбрали, позволит получить нам полную отдачу по мере роста технологического сектора.

Участники Клуба Smart Value уже в курсе деталей этой инвестиции, присоединяйтесь и вы.

Автор статьи: Филипп

Дата выхода статьи: 20 февраля 2019 года. Прочитать статьи в дату публикации можно на нашем сайте: http://real-investment.ru/invest_idei_na_fondovykh_rynkakh

Гуру Хренов25 марта 2019, 00:34зачот+1

Гуру Хренов25 марта 2019, 00:34зачот+1 alfa beta25 марта 2019, 03:12на новых пиках супер дорогими будут уже другие компании…+1

alfa beta25 марта 2019, 03:12на новых пиках супер дорогими будут уже другие компании…+1