Про Мечел и полимеры

Начну с того, что рассматривать компании можно по-разному.

Чаще всего рассматривают финансовые результаты — это один взгляд на компанию.

Попробуем посмотреть исключительно на производственные результаты Мечела: «в тоннах», а также долю на рынке.

Приведены в основном, только цифры и их визуализация. Выводы каждый сделает сам.

Часть 1.

Про угольные компании и Мечел.

В первую очередь Мечел – это угольная компания.

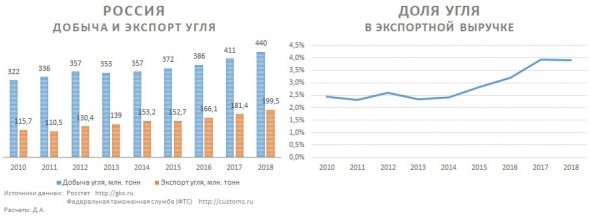

Для оценки производственных результатов Мечела, нужно написать пару строк о том, что происходит с добычей и экспортом угля по стране в целом.

Всё растёт: и добыча, и экспорт, и доля выручки от продажи угля в процентах от общей экспортной выручки.

Очевидно, производственные показатели угольных компании должны неплохо подрасти, и у Мечела тоже всё должно быть замечательно.

Посмотрим, как дела у отдельных компаний.

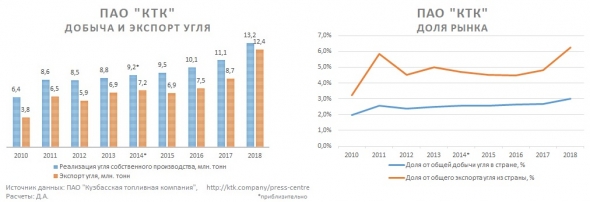

1) Кузбасская топливная компания:

За 9 лет объем добываемого угля вырос более, чем в 2 раза, доля в добыче угля выросла с 2% до 3%.

Но компания не только добывает, но и перепродаёт уголь других компаний, и в этом направлении успехи заметнее - компания удвоила свою долю на рынке экспорта угля: с 3 до 6 процентов (оранжевая линия на графике выше).

2) Распадская:

И у Распадской всё хорошо, всё растёт: добыча, экспорт, доля рынка.

С 2010 года доля в экспорте выросла с 1,5 до 2,5 процентов. Результаты хуже, чем у КТК (в плане доли рынка), но всё-равно можно сказать, что компания забрала у конкурентов 1% рынка экспорта угля.

3) СУЭК.

Небольшим компаниям проще расти кратно, или на десятки процентов. Гигантам показывать такой рост сложнее.

По добыче КТК+Распадская — это всего лишь пятая часть от добычи СУЭКа.

Но и СУЭК показывает рост и в абсолютных и в относительных величинах:

Немного теряет долю рынка в плане добычи, но зато растёт «в тоннах» и увеличил свою долю на рынке экспорта угля на 1%, как и Распадская.

Вроде у рассмотренных угольщиков всё отлично, все растут и отвоёвывают долю рынка. Но если добыча может расти одновременно у всех угольщиков, вместе с общим ростом объемов добычи, то весь рынок, в плане долей рынка — это всегда 100%.

Доля рынка отвоёвывается у кого-то. Доля рынка не может расти у всех одновременно — кто-то проигрывает свою долю, уступая её более сильным игрокам.

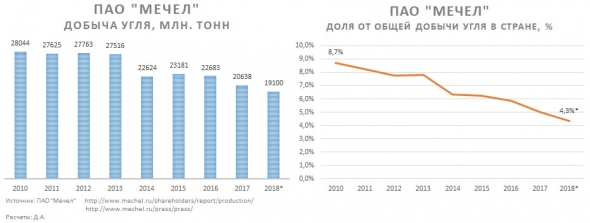

А вот теперь про Мечел.

Производственных результатов за весь 2018 год ещё нет, но есть за 9 месяцев и уже можно прикинуть:

С 2010 года добыча угля в затяжном падении.

За эти годы Мечел сократил долю на рынке в 2 раза, потеряв более 4% на рынке добычи угля.

Но и это ещё не всё.

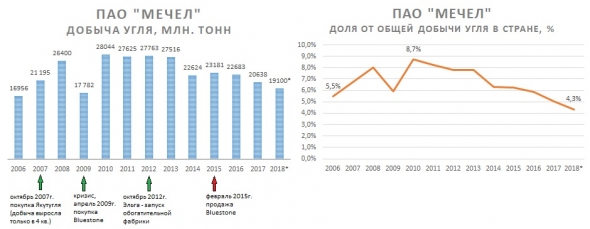

Всё таки для Мечела правильнее всего было бы считать с 2006 года, когда у Мечела не было Якутугля и Эльги:

После всей этой длинной истории с покупкой Якутугля, запуском Эльги и набранными под это дело кредитами, по производству угля Мечел уменьшил свою долю на рынке добычи угля на 20% — с 5,5% до 4,3%.

Как так то?

Доля рынка на сегодня упала ниже 2006 года, когда ещё не было Якутугля и Эльги!

Вот это Успех!

Долю в экспорте посчитать не получилось из-за нехватки данных по Мечелу, но при таком падении добычи сохранить долю рынка экспорта угля практически нереально.

Вот сравнение "Мечел VS Рынок: Уголь".

За 100% принята добыча в 2006 году:

Сейчас Мечел озвучивает отговорки, что приостанавил добычу из-за проблемы с вывозом угля, но тогда у есть другой вопрос:

Ближайшие географические соседи Мечела — Распадская и Колмар — растут, не жалуясь ни на какие проблемы с вывозом.

— Колмар возит уголь на экспорт из Нерюнгринского бассейна в Ванино. То есть оттуда же, откуда Якутуголь и почти оттуда же, откуда Эльгауголь, и везёт почти в тот же самый порт.

— Распадская — это сосед Южного кузбасса, и по идее, должна испытывать те же проблемы с транспортировкой, но Распадская растёт, а Южный кузбасс тухнет.

Ладно, выводы делать не мне. Каждый сам сделает выводы.

Повторюсь: в этой статье мы не рассматриваем финансовые результаты: прибыль, рентабельность и прочее.

Рассматривается исключительно доля рынка, производство «в тоннах», а в качестве бенчмарка – официальная статистика производства в России.

Также рассматриваем производственные результаты некоторых конкурентов и их долю рынка.

Да, можно снизить объемы производства, но повысить рентабельность и в результате выйти в плюс, но статья не об этом и Мечел этого не сделал.

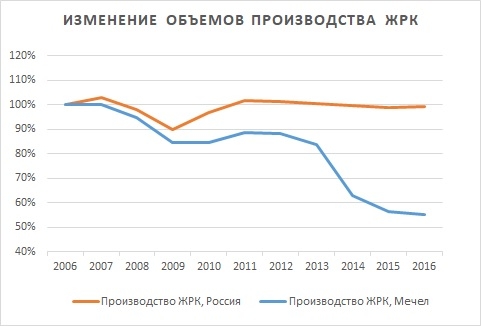

Часть 2. Про железную руду.

Мечел добывает не только уголь. Посмотрим что с добычей железной руды:

Это притом, что производство железнорудного концентрата в стране осталось на прежнем уровне: 102 млн. тонн в 2006 году и 101,2 млн. тонн в 2016 году.

Для сравнения не хватает данных за 2017-2018 годы, но ясно, что на сегодняшний день и здесь Мечел сократил долю более, чем в 2 раза:

И вроде потребность в железной руде у Мечела не упала – чугуна он меньше не производит.

Производство чугуна — одно из немногоих направлений, где у Мечела сохранились объемы производства.

Может Мечелу выгоднее покупать железнорудный концентрат у казахов и Металлоинвеста, а не производить самому?

Если кто знает – пишите в комментариях.

В завершение этой части добавлю такую картинку:

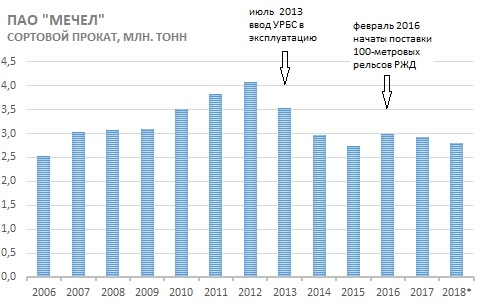

Часть3. Про сортовой прокат.

С майнингом всё ясно, посмотрим как дела у металлургического сегмента.

Первая мысль – УРБС, это всё таки вторая точка роста Мечела, по словам менеджмента.

УРБС — прокатный стан, значит нужно смотреть на производство сортового проката.

Смотрим:

Это в абсолютных величинах.

А ниже картинка с комментариями:

Вот такие производственные результаты за 13 лет. И хотя про полимеры кричали на Северстали, у самой Северстали всё хорошо, в отличие от Мечела, а фраза, наверное, больше подходит Мечелу.

Про производственные результаты закончим.

Часть 4. Продажа Эльги или ЧМК

Несколько месяцев ходят слухи про возможную продажу то Эльги, то ЧМК, то Якутугля.

Финансовое будущее компании после продажи уже спрогнозировали на Алёнке.

Посмотрим что будет с Мечелом в плане операционных результатов.

1) Продажа Эльги.

Из отчета за 9 месяцев 2018: Эльгинский угольный комплекс, добыча угля — 3,9 млн. тонн

За год примерно 5,2 млн. тонн

Значит в 2018 без Эльги Мечел добыл примерно 14 млн. тонн угля.

Если завтра Мечел продаст Эльгу, то по итогам 2019 года операционные результаты и доля рынка будут выглядеть примерно так:

После всей эпопеи с Эльгой Мечел будет добывать в тоннах меньше, чем добывал до покупки Якутугля.

Условно говоря «старый» Мечел (Южный кузбасс) добывал больше, чем сейчас Южный кузбасс плюс Якутуголь.

После продажи Эльги доля Мечела на рынке добычи угля сократится вдвое.

Вот такой получится результат за 13 лет.

Опять же: выводы каждый сделает сам.

2) Продажа ЧМК.

Честно говоря здесь не будет картинок, потому что визуально и представлять почти нечего.

Можно сказать, что без ЧМК – Мечел больше почти не металлург, а просто угольная компания.

То, что останется от Мечела без ЧМК, уже не сравнишь с современным Мечелом.

Продажа ЧМК будет означать, что за 12 лет Мечел почти потерял металлургический рынок, а также потерял немалую долю на угольном рынке.

Вот такая получается аксиома Эскобара, если выбирать между продажей Эльгаугля и продажей ЧМК.

Не всё так плохо — не сокращается производство чугуна.

Почти кратно растёт производство осей для колесных пар ЖД.

Но в целом картина удручающая.

На этом всё.

Может сумбурно получилось, но думаю основная мысль понятна.

Если в чём-то неправ — пишите.

Интересно, конечно, какую сделку будут одобрять на ВОСА 26 марта.

Мечел сейчас должник, а потом уже угольщик и металлург) В 2017 они занесли в тело долга миллиардов 12 по-моему. А в 2018 шли по графику 5,5 млрд в квартал. Вот это приятная динамика.

А твой вывод какой?