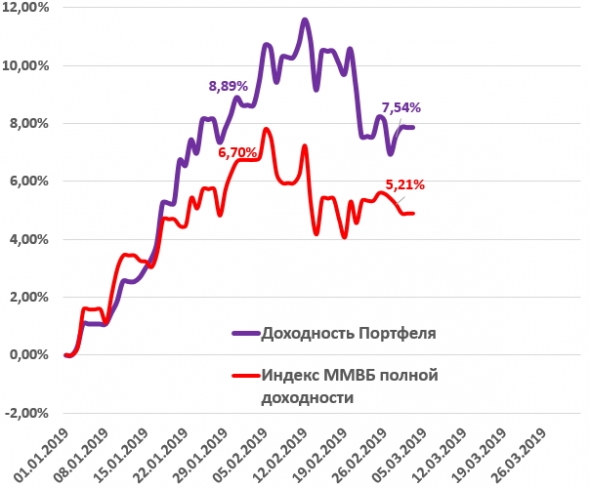

Итоги февраля. Обзор портфеля.

Состав портфеля значительно изменился, чему я лично не очень рад! Хотелось бы купить идеи и держать, но суровая биржевая реальность заставляет делать изменения.

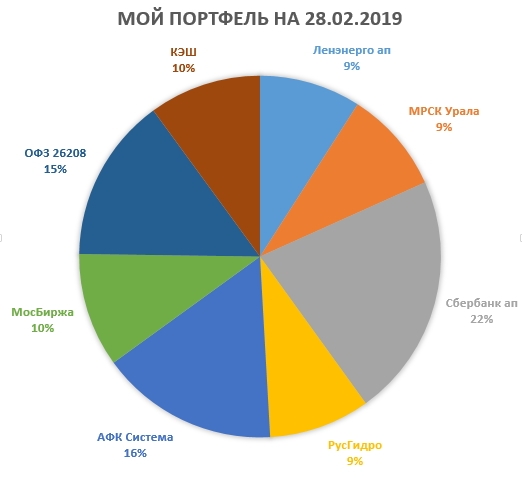

Текущий состав портфеля выглядит так:

В середине февраля я сократил долю в АФК Системе с 22% до текущих 16%.

Причин несколько:

1. Последний раз я покупал бумаги на отчете за 4 кв по 7,8 рублей, с тех пор бумага показала очень хороший рост, который захотелось частично зафиксировать в рамках ребалансировки портфеля.

2. Вышла новость, что АФК Система может и не продать Детский мир, по всей видимости пока не получается договорится по цене с потенциальными покупателями. Продажа Детского мира снизила бы долговую нагрузку компании до приемлемого уровня, что открыло бы путь к большим дивидендам. Основной драйвер, который мог бы раскрыть стоимость завис в воздухе, это и послужило основным триггером, чтобы сократить долю.

3. Компания продолжает наращивать вложения в активы и не собирается останавливаться на достигнутом.

4. Вышла новость про возможный делистинг МТС с NYSE, что привело к падению акций МТС. Поскольку стоимость холдинга коррелирует со стоимостью публичных дочек, я полагал, что акции МТС будут под давлением, а значит и Система может не вырасти.

Совокупность всех данных факторов и сподвигло меня сократить долю в компании. Я с удовольствием куплю дороже, если компания все же продаст Детский мир в 2019 году или если котировки уйдут ниже 8 рублей.

После чего вышло ряд не менее интересных новостей:

1.АФК «СИСТЕМА» ПРОДАЛА 39,5% МТС-БАНКА ОПЕРАТОРУ МТС ЗА 11,4 МЛРД РУБЛЕЙ;

2. АФК «Система» подписала обязывающее соглашение о покупке у ПАО «МТС» 18,7% акций компании Ozon Holdings Limited за 7,9 млрд рублей, сообщили стороны. Закрытие сделки ожидается в начале марта. Оплата будет производиться в рассрочку тремя траншами до июля 2021 года. Доля в Ozon будет передана АФК через Dega Retail Holding Limited, 100%-ную дочернюю компанию МТС;

3. АФК «Система» ведет переговоры о приобретении до 5% интернет-ритейлера Ozon.ru. По итогам сделок с миноритариями, объем которых в совокупности оценивается в 2–3,5 млрд руб., «Система» и ее структуры рассчитывают стать одним из двух крупнейших акционеров компании с долей 40%;

4. МТС не планирует снижать дивиденды. Хотят принять новую дивидендную политику уже в 1 кв 2019 года;

5. АФК «Система» хочет продать до 20% «Медси»;

6. Выручка группы компаний «Медси», входящей в АФК «Система», по МСФО в 2018 году выросла на 52% по сравнению с предыдущим годом и составила 17,747 миллиарда рублей;

7. Segezha планирует завершить строительство ЦБК в Лесосибирске к 2024г, вложить 100 млрд руб;

8. АФК Система купила 25% акций ETALON GROUP у основателя компании Заренкова за $226,6 млн;

9. АФК «Система» закрыла сделку по продаже 51% акций московского девелопера жилой недвижимости «Лидер-Инвест» девелоперской компании Etalon Group за 15,2 миллиарда рублей, при этом корпорация сохраняет интерес к покупке доли в самой группе «Эталон», сообщает АФК;

10. Сотрудники АФК «Система» приобрели 0,2% ее акций на сумму 190,6 млн руб. По средней цене в 9,69 рублей;

11. Финальные дивиденды «Детского мира» по итогам 2018 года могут составить 4,5 рубля на акцию.

12. «Детский мир» в 2018 г. увеличил чистую прибыль до 5,69 млрд руб. с 4,84 млрд руб годом ранее.

Почти все новости я считаю весьма позитивными. Самая интересная из всех это, конечно же, блестящая сделка с Etalon. Продали очень дорого 51% Лидер Инвест и получили 25% в хорошем публичном активе, который еще за счет синергии может потенциально хорошо вырасти от текущих цен. Все это наглядно расписано в презентации компании, посвященной данной сделке.

Можно также прочитать интересное интервью с бывшем главным акционером компании - https://realty.ria.ru/20190222/1551229286.html.

Самой негативной новостью является инвестиции Сегежи в ЦБК 100 млрд руб, это переносит IPO на период 2025-2026 год. Но зато на выходе мы увидим актив, который может стоить 200 млрд. В интервью с президентом Сегежи прекрасно описан данный сценарий.

Также мне пришлось продать часть акций МРСК Урала и Ленэнерго.

Все МРСК удивительно слабо отчитались по итогам 4 кв, причем я не ожидал, что Урал, получив дополнительно 15 ярдов выручки (в 4 кв) от перепродажи электроэнергии, сможет показать падения прибыли от продаж на 65%. Это конечно заставило задуматься и пересмотреть планы касательно данной компании. Если отчет за 1 кв 2019 года окажется таким же слабым, то это будет означать массовую тенденцию, которая сильно скажется на прибыли и дивидендах. Из интересного в отчете видны списания на 7 ярдов превышающие прошлый год, без них компания по итогу году показала бы прекрасные результаты.

Новый ИПР незначительно снизил дивидендную базу 2019 года.

Теперь поговорим про Ленэнерго. Отчет вышел слабее ожиданий, тоже умудрились списать 3 ярда прибыли, причем основные статьи — вопросы с налогами и разбирательства с судами. Без этих списания прибыль была бы в рамках ожиданий и это позволило бы акциям уйти в район 110-120 рублей. В итоге прибыль совпала с финансовым планом компании. Завышенные ожидания участников рынка быстро переставили ценник акций в район 99-100 рублей, к своим справедливым значениям относительно текущих дивидендов.

Далее выходит новый план компании, где весьма сильно порезали прогнозную прибыль за 2019 года. Прогнозный дивиденд составляет 12,11 руб на одну акцию. И ничего не мешает снизить в 2019 году прогноз на 2020 год. Это также вызвало распродажу в акциях. Принимая во внимания всю информацию: слабые отчеты всех сетей (кроме ФСК), текущую стоимость акции, новый план компании и большую долю в энергетики (35%), я был вынужден сократить позицию, чтобы снизить риски.

Текущий план компании был пересмотрен с учетом утверждённых тарифов по сглаживанию, раньше его размазывали до 2020 года, а теперь пересмотрели его до 2023 года. Еще из интересного в плане – это сальдо прочих расходов и доходов на 2 млрд.

Также заложили больший рост себестоимости по сравнению с 2018 годом. Данный план, по моему мнению, очень острожный и его можно взять за некую нижнюю границу. Стоит дождаться отчета хотя бы за 1 кв 2019 года. Я не против снова нарастить долю в компании до прежнего уровня, но на данный момент слишком много неопределенности.

Продав часть Системы, Ленэнерго и МРСК Урала, я купил на проливе префы Сбербанка. Акции упали на новых возможных санкциях в отношении России.

Сбербанк хорошо отчитался по МСФО за 2018 год. Из последних интересных новостей по Сбербанку:

1. Греф: у нас будут хорошие результаты по дивидендам в этом году.

2. Продажа DENIZBANK окажет влияние на решение по дивидендам Сбербанка за 2019 год.

Также я купил акции МосБиржи под отчет за 4 кв 2018 года. Уже 6 марта компания отчитается и будем рекомендовать дивиденды. Есть все шансы получить 8 рублей на акцию.

РусГидро провела день аналитика, откуда поступило много новостей.

Ebitda Русгидро по МСФО за 2018 год составит около 108 млрд руб против 104 млрд руб годом ранее – компания;

Правление Русгидро предложит установить минимальный размер дивидендов на уровне средних выплат за предыдущие 3 года – компания;

Русгидро считает оптимальным утверждение дивидендной политики на три года – компания;

Русгидро планирует направить на дивиденды за 2018 г 15 млрд руб. — презентация;

Выработка русгидро в 2019 г. ожидается на уровне 136-139 млрд квт.ч – презентация;

Инвестпрограмма Русгидро в 2019 г. составит 123,4 млрд руб., к 2023 г. снизится до 59,7 млрд руб. – презентация;

Нужно вернуться к началу рассмотрения всех условий вхождения «Русгидро» в проект тайшетского алюминиевого завода «Русала» – Шульгинов;

Совет директоров РусГидро в апреле может рассмотреть новую дивидендную политику — топ-менеджер;

Русгидро сама не планирует возвращаться в проект Верхне-Нарынских ГЭС в Киргизии, но поможет с привлечением инвесторов – глава.

Подытоживая написанное, отмечу, что февраль оказался сложным месяцем, полным несколько неожиданных и непрогнозируемых изменений. Вместе с тем отмечу, что в стратегическом плане никаких изменений не планирую, поскольку все случившиеся события вполне укладываются в рамки стандартного инвестиционного риска. Потому я буду продолжать придерживаться своей стратегии и впредь.

Если кому-то будет интересно следить за моим портфелем, можете подписаться также на мою группу в вк.

Данный обзор не является индивидуальной инвестиционной рекомендацией, автор статьи не осуществляет деятельность по инвестиционному консультированию

Константин05 марта 2019, 13:22а теперь при падении рынка надо чтоб твой портфель просел меньше чем рынок0

Константин05 марта 2019, 13:22а теперь при падении рынка надо чтоб твой портфель просел меньше чем рынок0