Так ли опасны облигации субъектов федерации?

#probondsмонитор #долгиденьги

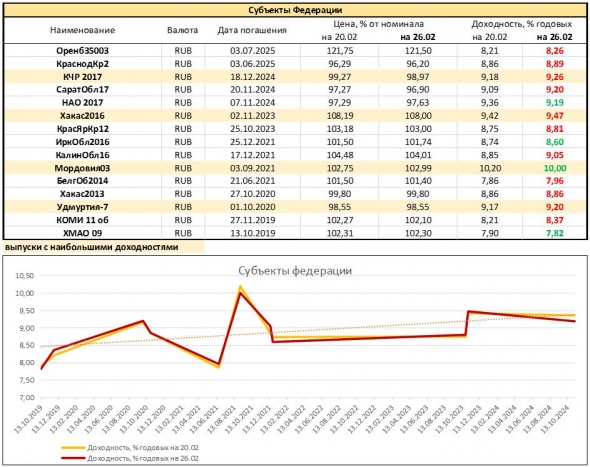

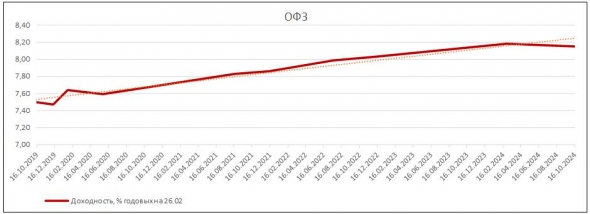

Приводим срез доходностей 15 наиболее ликвидных выпусков субфедеральных облигаций. Разница с кривой ОФЗ существенная, едва ли не настораживающая. Какие-то пересечения с доходностью ОФЗ происходят в исключительном 2025 году и, видимо, слабо отражают общую картину. Если же брать ближайшую пятилетку, доходности долгов регионов, в среднем, на фигуру выше доходностей федеральных бумаг.

Неужели все так плохо с регионами?

Так неужели все так плохо с регионами? Вот вырезка из исследования «Эксперт РА», построенного на данных Минфина. raexpert.ru/researches/regions/dolg_2019

Во-первых, совокупный долг субъектов федерации сокращается 2 года подряд. Во-вторых, в этом долге облигации занимают не более 20%. Как бы не позиционировался переход регионов к самостоятельному финансированию, основа финансирования прежняя – бюджетные кредиты. Даже воля в работе с банками у регионов, похоже неполная (и иное было бы странно, учитывая, что все крупные банки – государственные). Это важно, т.к. федеральный Минфин в этой картине мира – главный модератор финансовых потоков.

Продолжая мысль и приступая к выводам:

• Рынок долгов субъектов федерации – крошечный рынок, это лишь около 3% от общего внутреннего рублевого рынка, и около 5% от всего госдолга. Рынок низколиквиден, а вкупе с непрозрачностью или неполным контролем за собственными долгами со стороны субъектов – сам, по себе, мало интересен институциональным покупателям. В том числе или особенно – иностранным. Показательно, в прошлом году нерезиденты, активно сворачивавшие игру в carry trade обвалили котировки ОФЗ. И тогда же субфеды, равно как и корпоративные облигации, понесли чисто символические потери. Можно предположить, что этот сегмент – только для своих.

• Рынок, ориентированный на внутреннего инвестора, к тому же инвестора, видимо, частного, будет дорогим. Для того, чтобы составить конкуренцию федеральному долгу, этот рынок должен вырасти кратно, в 5-10 раз. А пока это дикая территория, живущая по своим правилам, точнее, со своими химерами и страхами. Думается, необоснованными.

• Поскольку сегмент долгов регионов – микро-сегмент, кто бы и что не говорил, позволить в нем хоть какому-то из субъектов выйти на дефолт или реструктуризацию – недопустимый прагматизм. Удар придется не на этот злосчастный субъект, а на систему госфинансирования. Которая построена достаточно просто: государство занимает деньги внутри страны на открытом рынке, у банков и прочих институционалов, немного у физлиц, далее, в том числе, передает эти деньги от центрального Минфина в региональные бюджеты. Если региональный заемщик публично окажется неплатежеспособным, встанет весь механизм, пострадает не только и не столько региональное, сколько федеральное финансирование.

А пока у Вас есть неплохая возможность вкладывать деньги в государственных заемщиков под ставки в 9-10% годовых, без НДФЛ и, по-настоящему, головной боли о их возвратности. Как бы получая премию за неразвитость перспективного рынка. Упреки, что вот-вот Мордовия или Хакасия «лягут на бок» имеют право быть. Но слабо реализуемы на практике.

@AndreyHohrin

t.me/probonds — оперативное и интересное здесь

Igr27 февраля 2019, 08:06надо бы статистику глянуть сколько «легло на бок» за последние 10-20-30 лет и тогда бы стало понятно есть чего боятся или нет0

Igr27 февраля 2019, 08:06надо бы статистику глянуть сколько «легло на бок» за последние 10-20-30 лет и тогда бы стало понятно есть чего боятся или нет0 Vugas27 февраля 2019, 08:16У вас нет случаем статьи про налогообложение облигаций? Или может ссылочку где можно почитать.0

Vugas27 февраля 2019, 08:16У вас нет случаем статьи про налогообложение облигаций? Или может ссылочку где можно почитать.0 Дмитрий27 февраля 2019, 09:52В статье указано, что от уплаты НДФЛ по корпоративным облигациям освобождаются выпущенные после апреля 2017г., это все понятно. А, вот по какой год они освобождаются от НДФЛ, можете подсказать ???0

Дмитрий27 февраля 2019, 09:52В статье указано, что от уплаты НДФЛ по корпоративным облигациям освобождаются выпущенные после апреля 2017г., это все понятно. А, вот по какой год они освобождаются от НДФЛ, можете подсказать ???0 Ынвестор27 февраля 2019, 10:02А кто сказал что с регионами плохо? Хорошие регионы торгуются с премией к ОФЗ менее процента. Вопрос — стоят ли 2 дополнительных процента рисков в ОБЪЕКТИВНО убыточных и закредитованных регионах. Вы берёте эти риски в единственной НАДЕЖДЕ что не кинут. А регионы, они очень разные.+2

Ынвестор27 февраля 2019, 10:02А кто сказал что с регионами плохо? Хорошие регионы торгуются с премией к ОФЗ менее процента. Вопрос — стоят ли 2 дополнительных процента рисков в ОБЪЕКТИВНО убыточных и закредитованных регионах. Вы берёте эти риски в единственной НАДЕЖДЕ что не кинут. А регионы, они очень разные.+2