Мнение. Акции Европейских компаний.

Дима, привет! Сегодня поговорим о европейском рынке акций. Уже 10 лет он отстаёт от американского. В будущем динамика продолжится или есть позитивный сценарий?

Привет! В теории ни одна инвестиционная тема не может оставаться актуальной вечно. Считается, что 10 лет – предельный срок жизни для инвестиционной темы. В течение последних 10 лет Европа отставала от Америки, поэтому возникает вопрос, что будет в следующем десятилетии. Продолжит ли Европа отставать от Америки? Или, наоборот, нужно сокращать вес американских бумаг в пользу европейских?

Вопрос можно разделить на два: почему Европа отстала и почему Америка выросла? Если мы посмотрим на динамику индекса MSCI EUROPE за последние 10 лет, то в среднем европейские компании показали доходность порядка 3%-5% годовых, причём с учетом дивидендов. Это, конечно, больше, чем дают европейские облигации, но намного меньше ожиданий инвесторов.

Мы хотим выяснить, в чём была причина отставания Европы. Если знать причину и факторы, можно оценить, повлияют ли эти факторы на динамику рынка в будущем. Я вижу несколько фундаментальных причин, приведших к такому результату. Пожалуй, самый главный – структура экономики. В секторальной структуре экономики Европы относительно большой вес промышленности, финансов и телекоммуникаций. Достаточно сильно представлены металлообработка, нефтехимическая промышленность. При этом в Европе практически не представлен сектор IT, вес IT компаний в экономике ничтожен.

Я думаю, простое перечисление секторов уже даёт ответ на вопрос, почему произошло отставание. Последнее десятилетие цены на сырьевые товары в основном снижались. Кроме этого, объём производства вырос несущественно из-за наводнения рынков более дешёвыми товарами из стран АТР. В Азии за последние 10 лет было введено очень много мощностей, а глобальный рынок не резиновый, поэтому европейским компаниям расти было намного сложнее.

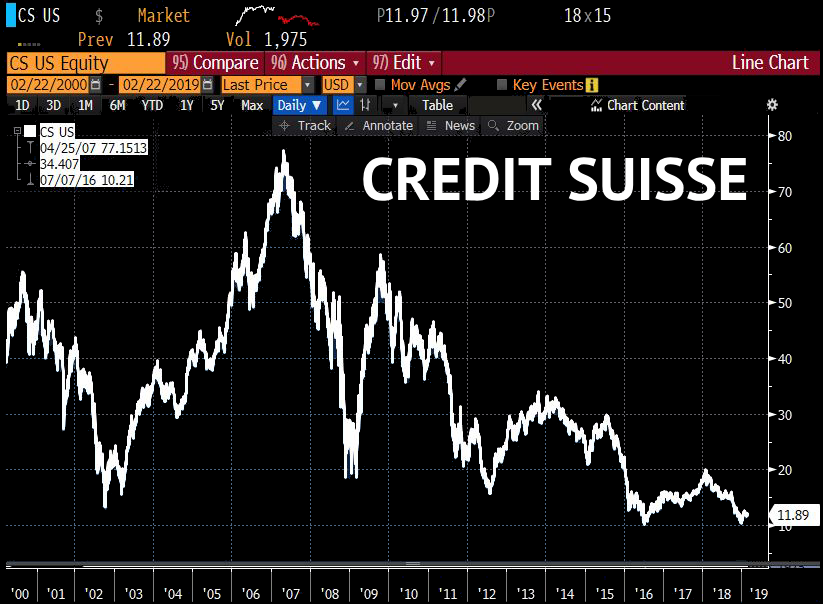

Банковский сектор – вообще большая головная боль. Давай перечислим основные банки: Deutsche Bank, Credit Suisse, UBS, Barclays.

Они столкнулись с глобальными проблемами, связанными с фундаментальными причинами — снижение рентабельности банковских операций из-за конкуренции с цифровыми решениями. Растёт популярность онлайн-сервисов - намного более эффективных, чем традиционные подразделения, на которые европейские банки, как и большинство российских, сделали ставку. Эта ставка не оправдалась. Кроме того, европейским банкам пришлось заплатить многомиллиардные штрафы. Кстати говоря, штрафы были выписаны в Америке.

Если развить тему штрафов, нужно ещё вспомнить дизельгейт, обрушивший капитализацию группы Volkswagen и всей автомобилестроительной отрасли в Европе. Телекомы тоже постоянно отстают из-за появления новых технологий, мешающих получению отдачи от инвестиций, сделанных раньше.

Осталось сказать о том, что драйвером роста американского рынка последние 10 лет, впрочем, как и 30-40 лет, был сектор информационных технологий, который в Европе просто не представлен. Если всё просуммировать, становится понятно, почему в среднем европейский рынок отставал от американского на 7,5%. Было ли так всегда? Нет, в нулевых годах европейские компании опережали американские, тогда играли роль совсем другие факторы. В Европе, да и вообще в мире, росли цены на коммодитиз [сырьевые товары]. На глобальный рынок пришло огромное количество новых потребителей, которым нужно было купить первую машину, холодильник, пылесос, мобильный телефон. Кто производил автомобили, мобильные в нулевых? Зачастую европейские компании, которые смогли заработать очень хорошую прибыль на поставках своей продукции в страны Азиатско-Тихоокеанского региона.

Мы разобрали все причины падения?

Мы затронули лишь вершину айсберга. Я назову ещё несколько фундаментальных факторов, оказывающих большое влияние. Очевидно, что конъюнктура меняется. Сегодня впереди один сектор, завтра другой, послезавтра третий. Мы не всегда знаем, какой сектор окажется следующим лидером.

Но мы знаем, что условия ведения бизнеса в Европе отличаются от условий в США и других странах. За счёт чего они отличаются? Есть несколько факторов. Во-первых, это границы и языковой барьер. Конечно, английский– язык международного общения, но, в отличии от США, в Европе есть проблемы трудовой миграции, языкового барьера, толерантности к представителям другой национальности. Они оказывают намного большее влияние на бизнес, если сравнить. Например, есть простой индикатор. Можно посмотреть на состав советов директоров крупнейших компаний. Если вы откроете состав директоров в американской компании, очень часто вы будете встречать людей с непривычными фамилиями, которые приехали из других стран, получили рабочую визу, green карту, либо была волна миграции, когда в Штаты переехали их родители. Это совсем не похоже на то, что происходит в Европе. Там очень редко в совет директоров входит кто-либо из представителей другой национальности. Во французских компаниях, как правило, одни французы, в немецких — одни немцы, в Швейцарии – швейцарцы и так далее. Да, бывают иногда “залётные птицы”, но они погоды не делают. Один-два человека не могут изменить расклад сил совета директоров. Это мы, кстати, видим на неформальном уровне по общению со своими коллегами, которые работают в крупнейших европейских компаниях. Очень сложно ассимилироваться, трудно делать карьеру в сравнении с американскими компаниями, потому что есть эти неформальные ограничения. Они, конечно, не способствуют росту бизнеса.

Кроме того, большое влияние на рост бизнеса, инноваций оказывает трудовое законодательство. В Америке намного проще нанимать на работу и увольнять людей. Поэтому компании могут намного быстрее приспосабливаться к изменению конъюнктуры. Они способны повышать эффективность за счёт увольнения неэффективных сотрудников, которые тормозят развитие. Суммарно от этого выигрывают и люди, и вся страна. В Европе действуют другие законы и принципы. Намного сложнее уволить человека. Из-за того, что процедура увольнения крайне обременительная, компании не торопятся открывать вакансии, даже если видят возможности для заработка. Как результат — очень большая безработица в ряде европейских стран: Испании, Италии, странах южной Европы.

Пятая причина — посмотрите, как стартапы привлекают деньги. В предыдущие годы в Америке стартапы привлекали деньги за счёт размещения акций на бирже. Таким образом шли большие инвестиции в самые высокотехнологичные сектора, которые сопряжены с риском, именно поэтому они привлекали акционерный капитал. В Европе такой культуры нет, молодые компании, которым нужны деньги на развитие, вынуждены идти в банки за ссудами и кредитами. А банки требуют в залог какие-то активы. Если активов нет, это сильно тормозит развитие бизнеса. Да, конечно, в Европе есть несколько программ поддержки малого бизнеса, выделяются гранты, кстати, во много раз больше, чем в России. Но эти инициативы пока не смогли преодолеть разрыв с США по упрощению привлечения венчурного акционерного капитала. Сама Америка здесь стоит особняком, там более развит фондовый рынок. Достаточно посмотреть на ликвидность американских компаний в сравнении со всеми остальными, и сразу всё становится понятно. Это оказывало большое влияние в прошлом, и этот фактор вряд ли быстро изменится. Он наверняка продолжит влиять и в будущем. То же самое касается предыдущих факторов, которые я перечислил.

С проблематикой понятно. Есть сектора, которые, по твоему мнению, в перспективе могут показать хорошую в сравнении с предыдущим десятилетием динамику?

Да, большое видится на расстоянии. Формирующиеся тренды не являются секретом, многие люди их видят. Грубо говоря, никто не мешал инвесторам увидеть возможность поучаствовать в росте акций Apple, когда Apple представил первый или второй iPhone. Сразу было видно невооружённым глазом, насколько тема хайповая. Если бы вы купили акции Apple 10 лет назад, вы бы сейчас были намного богаче. То же самое могу сказать в отношении Facebook, Amazon, всего, что сейчас находится на вершине рейтинга капитализации.

Какие же тренды мы видим сейчас?

Мне кажется, актуальна тема с запуском беспилотных автомобилей. Как это может повлиять на европейские компании? Уже повлияло. Капитализация многих европейских компаний сильно снизилась. Инвесторы разумно посчитали: численность населения планеты резко не поменяется, количество дорог не изменится, поэтому спрос на транспортные услуги останется прежним. Но предложение может вырасти за счёт того, что коэффициент и время использования автомобиля будут продолжать расти ближайшие несколько лет. Это связано с тем, что люди чаще отказываются от личного транспорта в пользу такси, каршеринга, только-только зарождается новый тренд – использование беспилотного транспорта. Это всё об увеличении количества часов использования автомобиля в течение дня с 2-х до 15, может быть, даже 20 часов в день. Понятно, что ваш автомобиль 22 часа из 24 простаивает, не используется. Если говорить о такси и каршеринге, они используют авто гораздо интенсивнее и экономят деньги на перевозках, уменьшают их себестоимость, частично решают проблему с пробками. Поэтому получается, что спрос на новые автомобили может сократиться. Как это повлияет на европейские компании? Конечно, отрицательно. Поэтому сегодня лучшие европейские автопроизводители, прежде всего, немецкие компании, платят очень высокую дивидендную доходность в евро, при этом их акции стоят крайне дёшево по сравнению с фундаментальными показателями – выручкой и прибылью. Мы, кстати, покупаем акции компаний не из-за того, что не знаем, почему они так подешевели, и не из-за того, что мы не знаем, что такое каршеринг или беспилотники. Просто мы считаем, что ожидания по быстрому переходу на новые виды транспорта, в том числе беспилотники, сейчас завышены. Скорее всего, переход потребует больше времени, чем полагает большинство инвесторов. В моменте имеет смысл сделать ставку на отскок акций автопроизводителей, потому что понимание длительности со временем придёт. Скорее всего, это приведёт к росту оценки компаний.

Есть ещё какой-нибудь тренд, который ты видишь в ближайшей перспективе?

Да, давай посмотрим, что происходит с сектором телекоммуникаций. В последние годы очень сильно распространились смартфоны. Люди наслаждаются возможностью получения всевозможного контента в любое время, в любом месте, используя связь 4 поколения, 3 поколения – LTE, 3G, которые обеспечивают высокие скорости. Мы сейчас часто слышим, что необходимо переходить на связь следующего поколения, 5G. Накануне, кстати, президент выступал, он тоже упомянул эту тему. Насколько я знаком с ситуацией, проблема заключается в том, что развёртывание сети 5G потребует инвестиций, в разы превышающих инвестиции в связь LTE. За счёт чего, кстати, больше? Плотность сети базовых станций должна быть в разы выше. Если сейчас станция LTE имеет радиус действия 1-2 км, то станции 5G надо располагать намного плотнее, в радиусе нескольких сотен метров. Что это даст? Это даст возможность повысить скорость передачи трафика.

Но давайте посмотрим, что это означает с точки зрения пользователя? Какие дополнительные услуги он получит? Никаких. LTE уже позволяет просматривать фильмы онлайн в достаточно высоком качестве. А это самый информационно ёмкий потребитель контента – видео. Всё остальное требует намного меньше мегабит в секунду. Получается, больше, чем употребляют сейчас, употребить вряд ли получится. Нет спроса на трафик более высокого уровня. Тогда возникает вопрос: зачем нам 5G, если с точки зрения пользователя ничего не поменяется? Как слушали, смотрели, читали, так и будем. Но 5G необходима для развития новых технологий, в том числе умных вещей, беспилотного транспорта. Это технологии взаимодополняющие, одно трудно представить без другого.

Вернёмся к моему аргументу, что развитие беспилотного транспорта займёт больше времени, чем предполагалось ранее. Мы в 2016-2017 году уже видели готовые прототипы, которые колесили по дорогам в Аризоне. Казалось бы, по всем городам-миллионникам через пару лет будут ездить беспилотники. Но нет — дальнейшее развитие технологии требует синхронизации с большим числом других сервисов. В том числе необходимо развёртывание сети 5G. Это потребует больше времени, чем считалось ранее. Не 3 года, а 10 лет или 15 лет, учитывая, что спрос недостаточно большой. Вряд ли найдётся много людей, кготовых платить в разы больше за сотовую связь только ради того, чтобы значок на их телефоне поменялся с LTE на 5G. Соответственно, нет спроса – нет денег, нет денег – нет сети.

Поэтому можно сделать следующий вывод: большинство европейских компаний сейчас оценены дёшево, но платят высокие дивиденды, отличаются стабильностью, устойчивостью своего бизнеса. Такая стабильность и устойчивость позволяет прогнозировать выручку, прибыль компании на много лет вперед. Это имеет большое значение для оценки компаний и для того, чтобы сделать акции привлекательнее. Поэтому я думаю, что нужно относиться к европейским акциям как к отдельному классу активов, который занимает промежуточное положение между очень волатильными американскими акциями IT сектора и, допустим, достаточно волатильными облигациями с длинными сроками погашения. По доходности они, я думаю, находятся где-то посередине между одним и другим классом. Мы их включаем в консервативные портфели, рекомендуем для покупки консервативным инвесторам. Я думаю, для людей, которые заботятся о сохранении капитала, это интересно.

Какие 5 акций ты бы выделил?

Вообще по размерам экономики Европа опережает США, если считать от Восточной Европы до Ирландии. Просто в Европе живёт порядка 550 миллионов человек, а в США — 330. В среднем ВВП на душу населения в Европе чуть-чуть меньше, чем в Штатах, но за счёт большей численности населения размер экономики больше, поэтому в Европе компаний ещё больше, чем в США. Выделить 5 компаний я не смогу, потому что не хочу, чтобы портфель был сильно сконцентрирован, и инвесторы несли риски. Нужно рекомендовать в каждом случае конкретно.

Тогда порекомендуй более широко — отдельные сектора.

Автопроизводители и телеком.