Пора ли фиксировать прибыль?

Начало года на фондовом рынке ознаменовалось стремительным ростом. Новости об исторических максимумах приходят со всех сторон, а многие аналитики и эксперты частично или полностью закрывают свои позиции, фиксируя прибыль. Все это создает достаточно нервозную атмосферу, которой сложно не поддаться. Именно поэтому, для тех кто следит и возможно даже следует моему портфелю, я подготовил данный пост.

Рост рынка и моего портфеляДля начала стоит отметить, что рост на рынке действительно присутсвует и слава Богу он не обошел стороной и мой портфель.

График индекса Московской биржи с 26 декабря 2018 года.

График индекса Московской биржи с 26 декабря 2018 года.С 26 декабря индекс вырос аж на 10%. А вот и динамика моего портфеля за это же время.

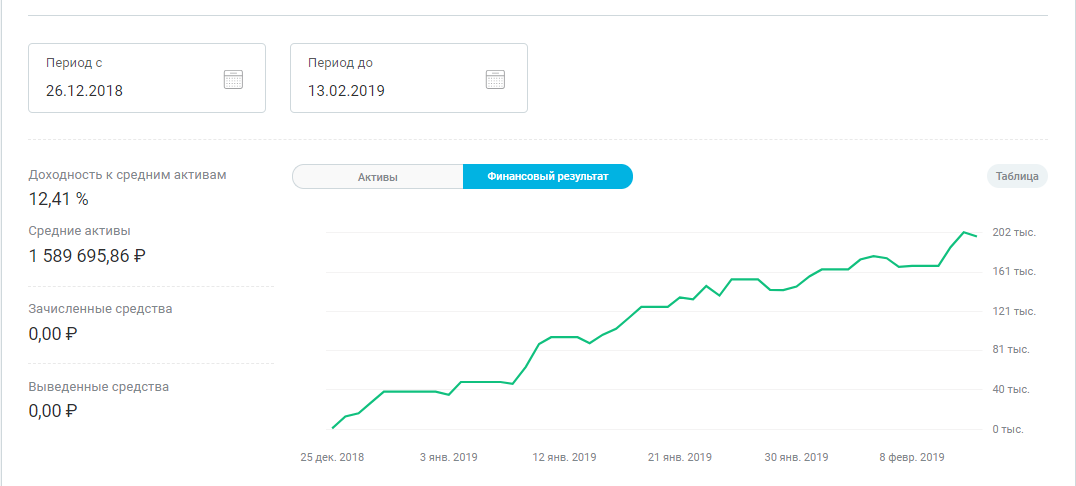

Рост портфеля FinanceMarker c 26 декабря

Рост портфеля FinanceMarker c 26 декабряМой портфеля за этот же срок вырос на 12.41% — то есть обогнал индекс, что конечно не может не радовать. А в абсолютном выражении за последние неполных 2 месяца принес мне около 200 000 рублей прибыли, что конечно здорово, учитывая что это пассивный доход (за последние два месяца я не совершил ни одной сделки и вообще не открывал терминал).

Так вот, с одной стороны мы имеем такой бурный рост в начале года и совершенно очевидно, что он не может длиться вечно (вот уже и санкции новые готовят), а с другой стороны отовсюда я вижу, что многие эксперты, за мнением которых я слежу и уважаю, частично или польностью закрывают позиции и фиксируют прибыль? Что же делать в этой ситуации вам, да и мне?Буду ли я фиксировать прибыль?

Учитывайте, что я здесь решаю только за себя, вам, даже если вы следуете моему портфелю (доступен для всех PRO подписчиков financemarker.ru) — нужно выработать свое решение:

Только имея собственную стратегию и собственный подход к рынку и торговле, вы сможете противостоять мнению толпы и тому ажиотажу, который создают СМИ и новостной фон вокруг вас.

Теперь конкрентно:

Мое видение рынка и стиль торговли к которому я сейчас стремлюсь и считаю верным для себя заключается в том, чтобы покупать хорошие, дивидендные компании и держать их максимально долго, в идеале бесконечно. Моя инвестиционная цель — долгосрочное накопление капитала.

Тем не менее, сейчас, ощущая достаточно сильный ажиотаж, я также испытываю внутренее желанию зафиксировать хоть какую-то прибыль хоть по каким-то своим позициям. И если бы не одно но, думаю я бы так и сделал.

Мультипликаторы решаютКто давно следит за моим блогом и financemarker.ru — знает, что именно стоимостный подход и оценка мультипликаторов лежат в основе моего подхода. И сейчас я в первую очередь смотрю на них, когда меня начинают мучить сомнения.

Используя этот подход можно очень упростить себе жизнь по следующей формуле:

- Вы купили себе акции отличной компании — мультипликаторы говорят о недооцененности / эффективности бизнеса

- Компания выросла на 10, а то и 20%

- Вместо того, чтобы срочно продавать, идите и смотрите на то, как изменились мультипликаторы — они по-прежнему могут быть отличными.

- Если они ухудшились и говорят о переоценке компании — сейчас стоит зафиксировать прибыль.

- Если с ними все впорядке — вы по-прежнему акционер прекрасной и эффективной компании, так и зачем вы хотите продавать акции?

Конечно, таким образом вы наверняка пройдете какой-то период коррекции в своих акциях и не поймаете всей прибыль, которую могли бы. В этом случае можете вести с собой следующий диалог. Если компания хорошая, регулярно платит дивиденды — наверняка, пусть сейчас в акциях и будет коррекция — через 10 лет их цена будет намного выше, а за это время дивидендами я также получу приличную сумму. А если ваши горизонты именно инвестиционные и не боятся таких сроков, то с чего вам пугаться коррекции, которая на таких сроках является ни чем иным, как шумом/волатильностью при восходящем тренде.Мультипликаторы портфеля FinanceMarker.ru

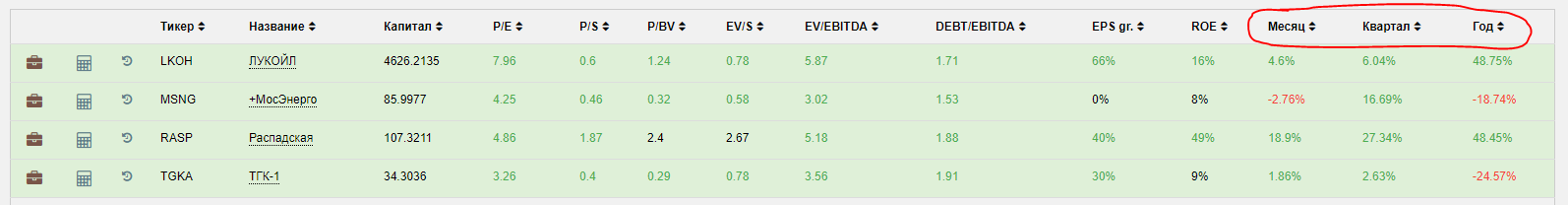

Часть бумаг портфеля FinanceMarker

Часть бумаг портфеля FinanceMarkerЗдесь я специально привожу только часть своего портфеля (полный портфель доступен на financemarker.ru) — где ситуация выражена наиболее ярко. Обратите внимание на последние выделенные столбцы, которые показывают изменение цены акци в процентах за определенный период.

- Лукойл

Компания, которую я начинал рекомендовать и покупать еще по 2800 рублей сейчас стоит более 5400 рублей. Но ее дивиденды по-прежнему растут вместе с бизнесом, из-за чего и мультипликаторы остаются привлекательными (пусть они и немного не успевают за ценой акции). Лукойл — первая компания, которую я покупал в свой портфель из расчета «раз и навсегда» — и пока я не вижу причин для того, чтобы выходить из бумаги. - Распадская

Еще одна компания, которая за последний год выросла почти на 50%. Некоторые ее мультипликаторы при этом вышли из нашей «зеленой зоны» - P/BV, EV/S и это уже можно считать сигналом. Однако с другой стороны мы имеем невероятный прирост прибыли EPS = 40% и рентабельность бизнеса ROE 49%. Также надо учитывать, что дела у Распадской раньше были очень плохи и компания показала такой сильный рост в том числе потому, что долгое время торговалась очень низко. Ключевые мультипликаторы EV/EBITDA и Долг/EBITDA по-прежнему в зеленой зоне — так что и эту компанию я оставлю в портфеле. - МосЭнерго и ТГК-1

Эти компания я привел как хороший пример того, что рост ростом, но многие компании сильно просели до роста и сейчас только начали отыгрывать прошлое падение — это к вопросу об ажиотаже и панике. Всегда нужно проверять цифры. - Другие компании из портфеля financemarker

Где-то там схожая ситуация, но в большей степени рост других компаний не такой большой, чтобы сильно изменить ситуацию и задуматься о продаже.

Вот и все, меня лично такой анализ успокаивает и говорит главное — в моем портфеле по-прежнему собраны отличные компании, которые имеют дальнейшие предпосылки к росту и плятят дивиденды. Более пристальное внимание стоит уделить только Распадской и следить за дальнейшей динамикой ее акций. Если рост продолжится и цена вырастет еще на 10% — это послужит поводом для отдельного анализа.

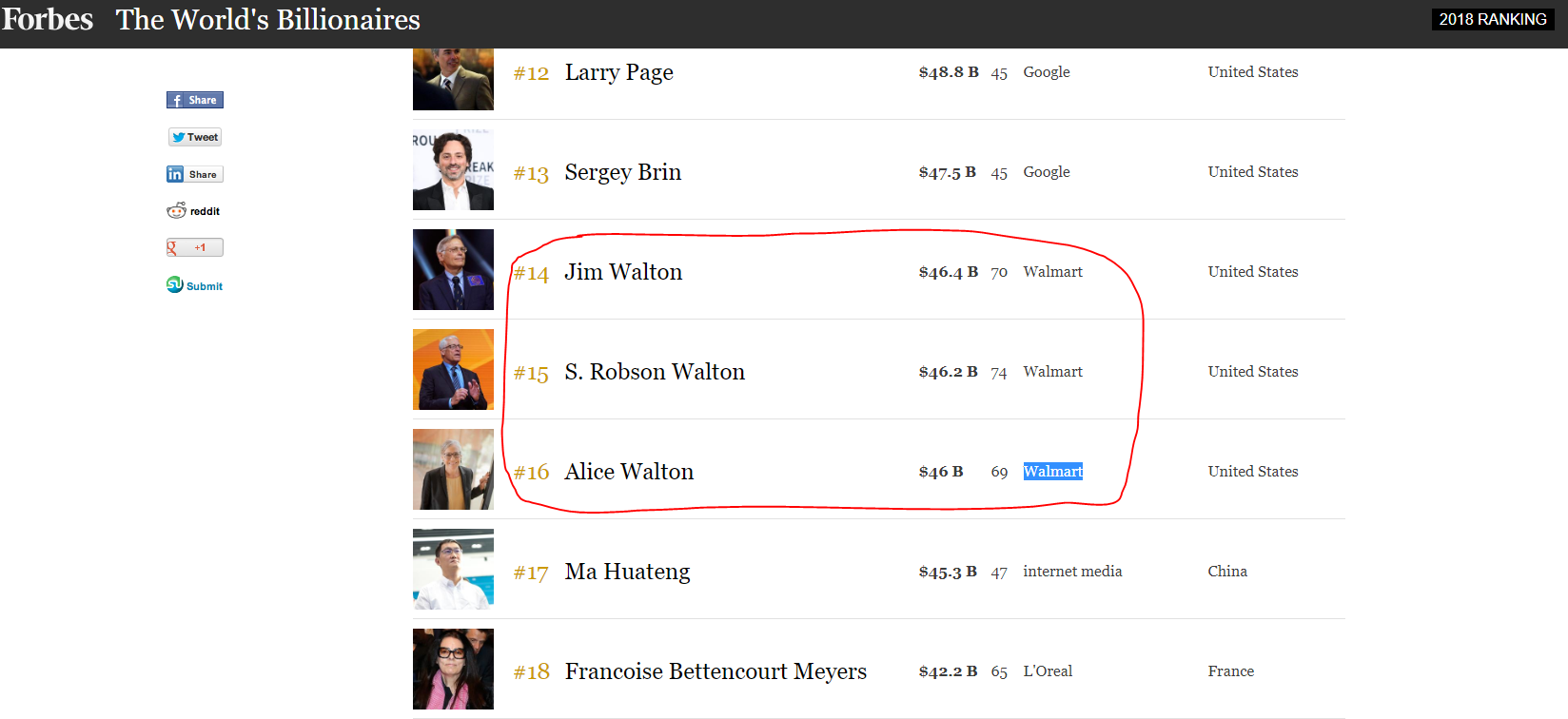

А на последок хочу поделиться напутствием, которое Сэм Уолтон (основатель Walmart) оставлял своим детям:

«Помните одно — чтобы ни случилось, никогда не продавайте акции Walmart».

Именно семейство Walmart является богатейшим в мире, обгоняя и Джефа Безоса, и Билла Гейтса, и Уорена Баффетта, и Марка Цукерберга.

P.S. А вы как поступите? Делитесь мнением в комментариях.

Причин, связанных с самой бумагой (высокие показания прибыли, отчеты, оказавшиеся лучше ожиданий, налоговые льготы и т.д.).

Из-за роста/снижения сектора, это тот случай, когда растут/падают все бумаги сектора, например из-за роста цен на нефть растут все акции нефтедобывающих и нефтеперерабатывающих компаний.

Из-за роста/падения всего рынка, когда весь рынок растет из-за каких-то положительных фундаментальных факторов, например ожидающееся потепление отношений между странами, повышение рейтинга страны и т.д.

Например, в 2008 году у многих компаний были отличные показатели, у того же Сбербанка, например, но он падал впереди многих, просто потому что рынок летел вниз на всех парах. Так что анализировать факторы, связанные только с конкретной акцией, без анализа всего рынка и перспектив его дальнейшего движения, представляется, на мой взгляд, делом довольно рискованным.