Немного философии про инвестиционный подход

Момент первый.

Представим двух инвесторов:

1 инвестор заработал в 2018 году +50%, причем существенная часть пришлась на конец года.

2 инвестор потерял в 2018 году 20%.

Даже если эти инвесторы одинаково анализируют акции и используют одинаковые горизонты

инвестирования, рискну предположить что:

на 9 января 2019 у инвестора №2 желание рисковать и держать большую долю в акциях будет гораздо

выше, чем у инвестора №1. С одной стороны это связано с желанием №2 поскорее вернуть свои деньги,

и связано с желанием №1 сократить риски и действовать максимально надежно.

Те, кто покупал в 2018 году экспортеров, оказались №1.

Те, кто покупал Магниты и Сбербанки, оказались №2.

№1 сложно морально купить “Магниты и Сбербанки”, т.к. по ним по сути ничего не изменилось, а №2

сложно продать “Магниты и Сбербанки”, потому что они же должны вернуться туда откуда упали.

Указанное обстоятельство влияет и на наши исследования, поскольку мы предпочитаем максимально

держаться в стороне от риска. И вы должны это понимать.

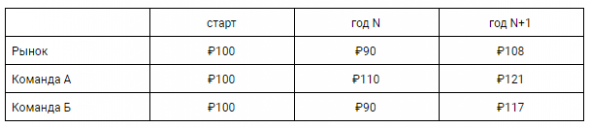

Представим, что 2 команды управляют деньгами клиентов:

Рынок в год N показал -10% убыток.

Команда А в этот год показала 10% дохода.

Команда Б в этот год показала -10% убытка.

В год N+1 рынок вырос на 20%

Команда А показала доход +10%

Команда Б показала доход +30%

Пусть изначально портфель всех был 100. Получим

Важно понимать, что с точки зрения качества управления и итогового результата на более длительном отрезке времени команда А показала лучший результат. В то же время, если рассматривать результаты в конце года N+1 и фокусироваться на коротких интервалах, результат команды Б выглядит более впечатляющим.

Мы полагаем, что толпа склонна фокусироваться на коротких но более впечатляющих результатах.

Фонд Б в конце года N+1 вероятно привлек больше денег, чем фонд А, поскольку люди будут ожидать, что в следующем году фонд Б снова покажет впечатляющие результаты.

К чему этот разговор?

К тому, что наша первичная задача — не потерять, а не обыграть растущий рынок и привлечь побольше клиентов. Если же ваша бизнес-модель зависит от числа клиентов, а не от абсолютных результатов управления, для вас важнее не отстать от рынка в хороший год, чем не потерять в плохой.

Этот текст я написал для последнего выпуска Мозговик 19#2. Подписка тут.

Павел Тептов06 февраля 2019, 15:47Инвестор, который потерял 20% за год, всё же редкое явление. За год в «Магнитах и Сбербанках» очень мало что поменялось. Поэтому если на начало года инвестор считал компанию привлекательной по 100 р., то через год он будет считать её ещё более привлекательной по 80 р. Если он её таки продал по 80, то это уже не инвестор. А если не продал, то убытка не будет.+1

Павел Тептов06 февраля 2019, 15:47Инвестор, который потерял 20% за год, всё же редкое явление. За год в «Магнитах и Сбербанках» очень мало что поменялось. Поэтому если на начало года инвестор считал компанию привлекательной по 100 р., то через год он будет считать её ещё более привлекательной по 80 р. Если он её таки продал по 80, то это уже не инвестор. А если не продал, то убытка не будет.+1 elber06 февраля 2019, 15:57Настоящий инвестор может просидеть просадку, получая дивиденды. и ничего не потерять!+2

elber06 февраля 2019, 15:57Настоящий инвестор может просидеть просадку, получая дивиденды. и ничего не потерять!+2 capitaltrader06 февраля 2019, 16:19очень странная логика условных инвесторов в приведенной «философии»0

capitaltrader06 февраля 2019, 16:19очень странная логика условных инвесторов в приведенной «философии»0 monte_carlo06 февраля 2019, 16:20Готовишь к тому, что в этом году результаты мозговика будут скромнее? Насколько я понял 2018 был удачным и теперь задача — не отдать обратно?0

monte_carlo06 февраля 2019, 16:20Готовишь к тому, что в этом году результаты мозговика будут скромнее? Насколько я понял 2018 был удачным и теперь задача — не отдать обратно?0