24 января 2019, 19:45

Банк Санкт-Петербург - в игру вступают обратный выкуп и дивиденды - Альфа-Банк

Банк «Санкт-Петербург» в 2018 году увеличил чистую прибыль по РСБУ на 49,2% — до 6 млрд рублей, сообщает эмитент.

Чистый процентный доход за 2018 год составил 22,1 млрд рублей (+14,1% по сравнению с результатом 2017 года).

Банк «Санкт-Петербург» недавно изменил свою дивидендную политику. Теперь дивиденды рассчитываются исходя из прибыли по МСФО (и фактически вырастут более чем 2 раза г/г). В итоге сейчас дивидендная доходность банка за 2018 г. составляет, по нашим оценкам, 8,1%. Хотя она все еще ниже, чем у «Сбербанка» и ВТБ, потенциальный обратный выкуп акций (по всей видимости, в этом году, на что указывают результаты за 2018 по РСБУ) предполагает дополнительные возможности по возврату капитала акционерам и может сократить навес акций на рынке.

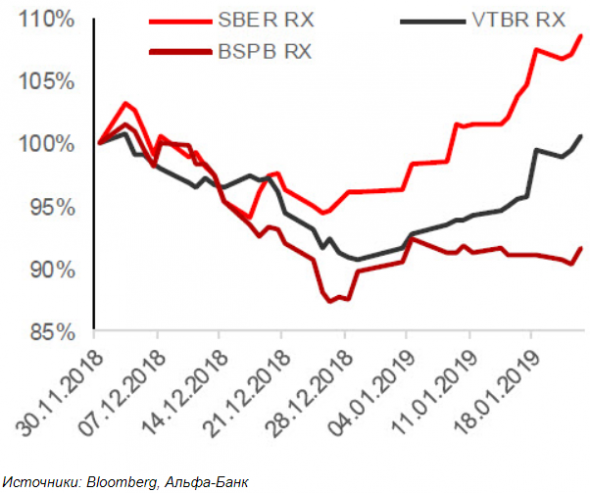

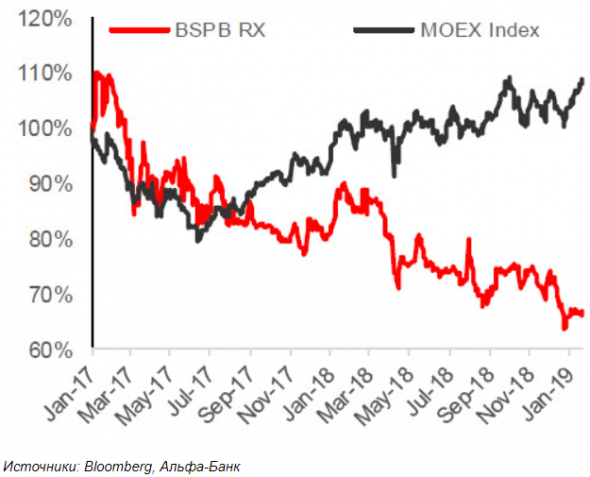

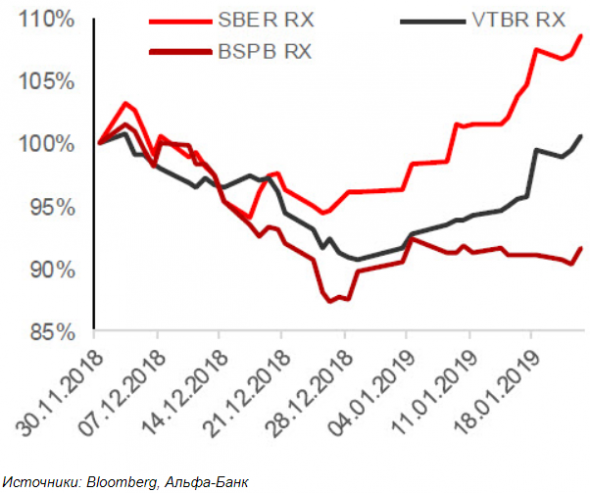

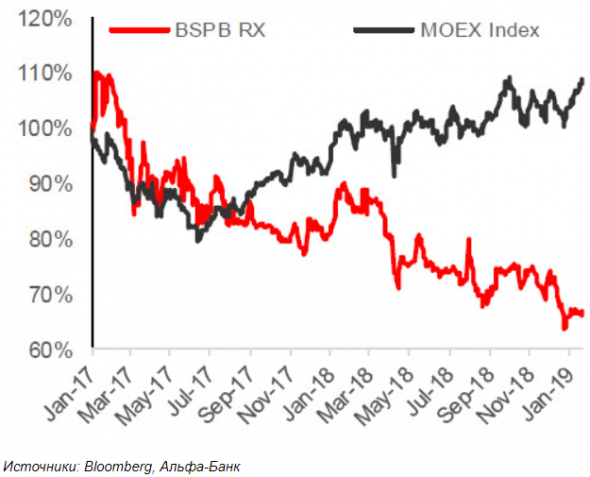

Мы считаем, что это в сочетании с дальнейшим улучшением ROAE должно поддержать рост мультипликаторов банка. Рынок, однако, пока пребывает в нерешительности – акции выросли всего на 3% с начала года, тогда как финансовый сектор в целом – на 10-20%. При РЦ 95 руб./акцию мы оцениваем потенциал роста акций в 113% и поддерживаем рекомендацию выше рынка.

Новая дивидендная политика: доходность за 2018 г. составит 8,1%, что все еще ниже, чем у «Сбербанка» и ВТБ... 30 ноября 2018 г. Наблюдательный совет банка одобрил новую дивидендную политику, установив коэффициент дивидендных выплат на уровне не менее 20% прибыли по МСФО. В соответствии с предыдущей политикой, банк выплачивал 20% прибыли по РСБУ, которая, во-первых, ниже прибыли по МСФО за последние три года и, во-вторых, более волатильна. Таким образом, мы считаем, что новая дивидендная политика повышает степень прогнозируемости дивидендов и, что более важно, более чем удваивает размер дивидендов в расчете на одну акцию г/г. Наш прогноз дивидендов за 2018 г. составляет 3,6 руб. на акцию при дивидендной доходности 8,1% (это все еще ниже более 9%, которые предлагает Сбербанк и ВТБ).

… в то же время обратные выкупы акций – дополнительная возможность возврата капитала акционерам и снижение навеса акций. Вчера банк представил результаты за 2018 г. по РСБУ – прибыль составила 6 млрд руб. (без учета событий после отчетной даты). Коэффициент достаточности основного капитала (N1.2) составил 9,2%. Отметим, что прибыль за 2018 г. не включается в расчет основного капитала до проведения годового аудита. С учетом же прибыли за 2018 г. коэффициент достаточности основного капитала, по нашей оценке, составит примерно 10,3% (против целевого уровня банка 9,75%). Мы считаем, что это позволит Наблюдательному совету банка рассмотреть возможность еще одного обратного выкупа акций. Хотя некоторые инвесторы могу опасаться того, что обратные выкупы могут снизить ликвидность акций, мы считаем, что, во-первых, обратный выкуп – это дополнительная опция по возврату капитала акционерам (примерно 2-3% рыночной капитализации, согласно последним обратным выкупам акций) и 2) это позволит продавцам выйти из бумаги с минимальным давлением на цену (книга заявок недавнего обратного выкупа была переподписана в 8 раз, в выкупе участвовало 56% акций в свободном обращении).

Возвращаясь к бизнесу: снижение стоимости риска продолжится в 2019 г., оказывая поддержку ROAE. В ходе недавней телефонной конференции руководство банка представило свой предварительный прогноз на 2019 г., ожидая, что стоимость риска снизится ниже 2% (против 2-2,2% в 2018 г.). Мы считаем, что это вполне оправданно. Согласно данным банка, на проблемные кредиты из кредитов, выданных до 2013 г., приходится примерно 60% созданных резервов в 2017 г. Таким образом, мы считаем, что стоимость риска будет снижаться и далее по мере того как старые кредиты постепенно будут заменяться новыми, с более высоким кредитным качеством. При стоимости риска 1,9% 2019П, мы ожидаем, что ROAE банка составит 12,5% в 2019 г. (менеджмент прогнозирует 12-14%), тогда как консенсус-прогноз агентства Bloomberg ожидает 11,4% 2019 ROAE.

Обновление финансовой модели.

Альфа-Банк

Оценка: Банк “Санкт-Петербург” сейчас торгуется по низким коэффициентам 2019П P/BV и 2019П P/E соответственно в 0,3x и 2,2x, что соответствует дивидендной доходности 8,1% 2018П. Это предполагает более чем 50%-й дисконт к банкам EM с аналогичным показателем ROE. Мы считаем, что дальнейшее улучшение ROAE в сочетании с распределением капитала в форме дивидендов или обратного выкупа акционерам поддержат рост мультипликаторов банка, особенно при весьма сдержанных ожиданиях рынка. Более того, по нашей оценке, новая дивидендная политика добавляет примерно 8 руб. в расчете на акцию к стоимости банка, тогда как акции подешевели на 8% с 30 января, когда объявили новую дивидендную политику. Скорректировав нашу модель, мы повысили РЦ до 95 руб. за акцию, что предполагает потенциал роста 113% и подтверждает рекомендацию ВЫШЕ РЫНКА.

Риски: 1) Ухудшение макроэкономической и геополитической ситуации; 2) аномальный рост кредитования, ведущий к ухудшению качества кредитов; 3) ограничительные регуляторные инициативы ЦБ; 4) низкая ликвидность и возможный навес акций на рынке.

Чистый процентный доход за 2018 год составил 22,1 млрд рублей (+14,1% по сравнению с результатом 2017 года).

Банк «Санкт-Петербург» недавно изменил свою дивидендную политику. Теперь дивиденды рассчитываются исходя из прибыли по МСФО (и фактически вырастут более чем 2 раза г/г). В итоге сейчас дивидендная доходность банка за 2018 г. составляет, по нашим оценкам, 8,1%. Хотя она все еще ниже, чем у «Сбербанка» и ВТБ, потенциальный обратный выкуп акций (по всей видимости, в этом году, на что указывают результаты за 2018 по РСБУ) предполагает дополнительные возможности по возврату капитала акционерам и может сократить навес акций на рынке.

Мы считаем, что это в сочетании с дальнейшим улучшением ROAE должно поддержать рост мультипликаторов банка. Рынок, однако, пока пребывает в нерешительности – акции выросли всего на 3% с начала года, тогда как финансовый сектор в целом – на 10-20%. При РЦ 95 руб./акцию мы оцениваем потенциал роста акций в 113% и поддерживаем рекомендацию выше рынка.

Новая дивидендная политика: доходность за 2018 г. составит 8,1%, что все еще ниже, чем у «Сбербанка» и ВТБ... 30 ноября 2018 г. Наблюдательный совет банка одобрил новую дивидендную политику, установив коэффициент дивидендных выплат на уровне не менее 20% прибыли по МСФО. В соответствии с предыдущей политикой, банк выплачивал 20% прибыли по РСБУ, которая, во-первых, ниже прибыли по МСФО за последние три года и, во-вторых, более волатильна. Таким образом, мы считаем, что новая дивидендная политика повышает степень прогнозируемости дивидендов и, что более важно, более чем удваивает размер дивидендов в расчете на одну акцию г/г. Наш прогноз дивидендов за 2018 г. составляет 3,6 руб. на акцию при дивидендной доходности 8,1% (это все еще ниже более 9%, которые предлагает Сбербанк и ВТБ).

… в то же время обратные выкупы акций – дополнительная возможность возврата капитала акционерам и снижение навеса акций. Вчера банк представил результаты за 2018 г. по РСБУ – прибыль составила 6 млрд руб. (без учета событий после отчетной даты). Коэффициент достаточности основного капитала (N1.2) составил 9,2%. Отметим, что прибыль за 2018 г. не включается в расчет основного капитала до проведения годового аудита. С учетом же прибыли за 2018 г. коэффициент достаточности основного капитала, по нашей оценке, составит примерно 10,3% (против целевого уровня банка 9,75%). Мы считаем, что это позволит Наблюдательному совету банка рассмотреть возможность еще одного обратного выкупа акций. Хотя некоторые инвесторы могу опасаться того, что обратные выкупы могут снизить ликвидность акций, мы считаем, что, во-первых, обратный выкуп – это дополнительная опция по возврату капитала акционерам (примерно 2-3% рыночной капитализации, согласно последним обратным выкупам акций) и 2) это позволит продавцам выйти из бумаги с минимальным давлением на цену (книга заявок недавнего обратного выкупа была переподписана в 8 раз, в выкупе участвовало 56% акций в свободном обращении).

Возвращаясь к бизнесу: снижение стоимости риска продолжится в 2019 г., оказывая поддержку ROAE. В ходе недавней телефонной конференции руководство банка представило свой предварительный прогноз на 2019 г., ожидая, что стоимость риска снизится ниже 2% (против 2-2,2% в 2018 г.). Мы считаем, что это вполне оправданно. Согласно данным банка, на проблемные кредиты из кредитов, выданных до 2013 г., приходится примерно 60% созданных резервов в 2017 г. Таким образом, мы считаем, что стоимость риска будет снижаться и далее по мере того как старые кредиты постепенно будут заменяться новыми, с более высоким кредитным качеством. При стоимости риска 1,9% 2019П, мы ожидаем, что ROAE банка составит 12,5% в 2019 г. (менеджмент прогнозирует 12-14%), тогда как консенсус-прогноз агентства Bloomberg ожидает 11,4% 2019 ROAE.

Обновление финансовой модели.

Мы понизили свой прогноз чистой прибыли на 2018-2020 гг. на 2-6%, заняв более осторожный подход к торговому и комиссионному доходам (в свете результатов за 9М18 по МСФО и за 2018 по РСБУ). В то же время мы отразили новую дивидендную политику, повысив нашу оценку дивидендов на акцию на 74-81% на 2018-20 (что соответствует доходности на уровне 8,1-10,4%). Наш прогноз чистой прибыли на 6-9% выше консенсус-прогноза; наш прогноз дивидендов на акцию также выше консенсус-прогноза на 18-31% на 2018-20 гг.Кипнис Евгений

Альфа-Банк

Оценка: Банк “Санкт-Петербург” сейчас торгуется по низким коэффициентам 2019П P/BV и 2019П P/E соответственно в 0,3x и 2,2x, что соответствует дивидендной доходности 8,1% 2018П. Это предполагает более чем 50%-й дисконт к банкам EM с аналогичным показателем ROE. Мы считаем, что дальнейшее улучшение ROAE в сочетании с распределением капитала в форме дивидендов или обратного выкупа акционерам поддержат рост мультипликаторов банка, особенно при весьма сдержанных ожиданиях рынка. Более того, по нашей оценке, новая дивидендная политика добавляет примерно 8 руб. в расчете на акцию к стоимости банка, тогда как акции подешевели на 8% с 30 января, когда объявили новую дивидендную политику. Скорректировав нашу модель, мы повысили РЦ до 95 руб. за акцию, что предполагает потенциал роста 113% и подтверждает рекомендацию ВЫШЕ РЫНКА.

Риски: 1) Ухудшение макроэкономической и геополитической ситуации; 2) аномальный рост кредитования, ведущий к ухудшению качества кредитов; 3) ограничительные регуляторные инициативы ЦБ; 4) низкая ликвидность и возможный навес акций на рынке.

1 Комментарий

Александра Соболь25 января 2019, 11:12бесконечная песня про рост БСПБ. Я уже ее наизусть выучила! У меня куплено тысяч на 30 по 55 руб! И тогда уже пели про «рост-рост-рост» :( Особенно эту песню любит Финам+1

Александра Соболь25 января 2019, 11:12бесконечная песня про рост БСПБ. Я уже ее наизусть выучила! У меня куплено тысяч на 30 по 55 руб! И тогда уже пели про «рост-рост-рост» :( Особенно эту песню любит Финам+1