Очередной апдейт по пассивному портфелю на основе Стратегического Инвестирования - 2.5 года спустя

Предыдущие записи этого цикла:

часть 0. Правила Портфолио-Шоу

часть 1. Покупаем Данахер

часть 2. Покупаем Брукфилд

часть 3. Покупаем Амазон

часть 4. Покупаем самый крутой ресторан

часть 5. Экстрим! Покупки за день до выборов.

часть 6. Holida-a-a-y! Celebra-a-te !!

часть 7. Про NVDA и Pfizer

часть 8. Почему выживают только монстры

Ну чо, продолжаем наш сериал про стратегическое инвестирование

В любом виде деятельности, полезно построить некоторую ментальную модель ситуации, в которой вы находитесь

Например: если вам предлагают сыграть в карты на деньги в плацкартном вагоне Москва-Нижний Новгород — на 100 % вы останетесь без денег.

Если вы лысый хрен за 40 с животиком, и к вам проявляет интерес 20-тилетняя красавица с длинными ногами — что то здесь не так… И т. д.

Приблизительно такую же модель можно построить и для инвестиций в обычные акции, и вот она:

- При инвестиции в обычные акции вы погружаетесь в дилемму агента — принципала. Вы становитесь принципалом, то есть владельцем собственности, не имея практически никаких инструментов влияния на агента (Управляющего вашими активами, то есть менеджера)

- Дилемма тут заключается в том, что, с одной стороны, агент должен действовать в интересах принципала, а с другой стороны, при отсутствии действующих механизмов контроля, ему выгоднее заниматься личным обогащением за счет принципала..

- Соответственно, играть в такие игры имеет смысл только в тех юрисдикциях, где вы уверены, что интересы агента совпадают с интересами принципала, и он не будет заниматься выводом активов, трансферным ценообразованием, и прочими веселыми вещами для личного обогащения

- И, нравится нам это или нет, дилемма агента-принципала разрешена [в пользу принципала] только в ограниченном количестве юрисдикций, в список которых Россия, увы, не входит — по моему оценочному суждению (впрочем, как и все остальные развивающиеся рынки, ничего уникального для России здесь нет)

Именно поэтому, мой портфель с самого начала концентрировался на активах, торгующихся в США и Канаде.

Но это только один из критериев. Как говорят математики, необходимый, но не достаточный.

Продолжая наш процесс построения ментальной модели, одного решения дилеммы agent-principal мало.

Надо еще не забывать, что мы живем в жестоком мире. Конкуренты на каждом шагу. Поэтому, выживают только компании с железным стратегическим превосходством.

На этом и основан мой модельный портфель, который был запущен в середине 2016г в пику эпичного фонда акций, который в то же время запустил эпичный фонд Арсагера под руководством не менее эпичного мистера Шадрина (Ты не знаешь, кто такой Шадрин? Садись, двойка )

И вот, включаем барабанную дробь — результаты моего на сто процентов пассивного и скучного, как голубиное дерьмо, портфеля.

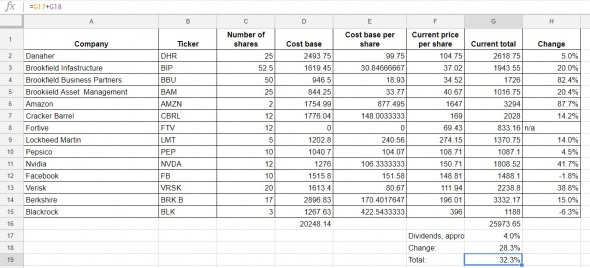

За два с половиной года он вырос, с учетом дивидендов, на 32%

За это же время индекс S&P вырос на 19%

Теперь вопрос: 32% — это много или мало? Это, в принципе, неплохо.

Это где то 11.7 годовых, если со сложным процентом.

Вычитаем три процента на инфляцию — получаем 8.7%

Это — ОЧЕНЬ ХОРОШО

Арсагера, кстати, со своим фондом «Акции Мира» — за это же время выросла на 18%. Но это я считаю в рублях. Хотя доллар на момент запуска их фонда летом 2016-го стоил приблизительно столько же, как и сегодня. Но все равно неплохо! Даже после комиссии управляющей компании их фонд обеспечил такую же доходность, как и индекс. В мире управляющих — это хороший результат.

Вот текущее состояние портфеля. После того как гугл убил отслеживание портфелей, приходится все вести в экселе блин...

Алексей15 января 2019, 20:36Приятно почитать! Давненько не писали тут!+2

Алексей15 января 2019, 20:36Приятно почитать! Давненько не писали тут!+2 elber15 января 2019, 20:49BLK и BRK.B. тоже покупаю0

elber15 января 2019, 20:49BLK и BRK.B. тоже покупаю0 Данковский15 января 2019, 21:03При всех ваших опасениях о недобросовестности российских «агентов», доходность они приносят бОльшую, и такие результаты портфеля за 2,5 лет на ММВБ могли бы только разочаровать, где близкая доходность поднимается на ОФЗ.0

Данковский15 января 2019, 21:03При всех ваших опасениях о недобросовестности российских «агентов», доходность они приносят бОльшую, и такие результаты портфеля за 2,5 лет на ММВБ могли бы только разочаровать, где близкая доходность поднимается на ОФЗ.0 Kapeks15 января 2019, 21:47А какая была просадка в 2018-м?0

Kapeks15 января 2019, 21:47А какая была просадка в 2018-м?0