10 января 2019, 19:27

Сокращение дивидендных выплат вполне оправдано для Тинькофф банка - Альфа-Банк

«Тинькофф банк» выплатит своему единственному акционеру — TCS Group Holding, дивиденды из прибыли прошлых лет в размере 14,03 рубля на акцию. Общий размер дивидендов составит 9,5 млрд рублей, говорится в сообщении кредитной организации. Дивиденды будут выплачены не позднее 21 января 2019 года.

Альфа-Банк

Менеджмент Тинькофф принял решение сократить дивидендные выплаты. Это связано с решением ЦБ еще раз повысить риск-веса по необеспеченным потребительским кредитам, что оказывает давление на достаточность капитала банка. Мы считаем это решение вполне оправданным, так как рыночная конъюнктура по-прежнему благоприятна для дальнейшего роста кредитования, что, в свою очередь, теперь требует больше капитала.

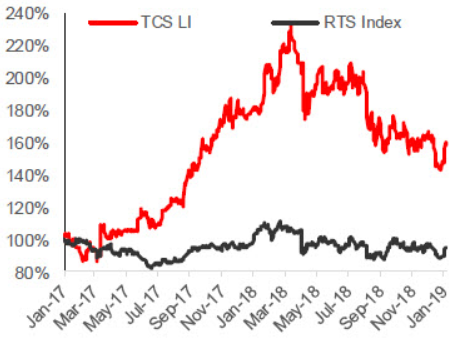

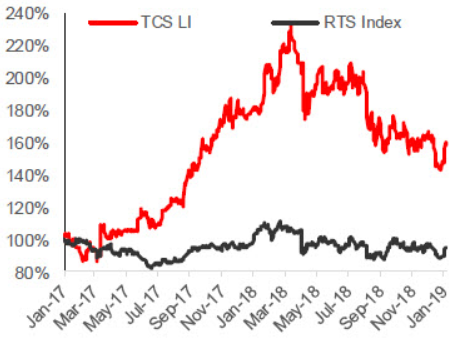

Мы также считаем, что банк выбрал правильное время для диверсификации своего кредитного портфеля в сторону клиентов премиального класса, что отчасти смягчит потенциальный рост стоимости риска и давление на капитал. Это в сочетании с привлекательными оценками стоимости банка подтверждает наш позитивный взгляд на ГДР TCS в долгосрочной перспективе. В то же время мы не исключаем краткосрочного отставания акций от бумаг Сбербанка и ВТБ (дивидендная доходность бумаг последних двух банков составляет 10-11% против 5% – у TCS). Наша РЦ на 12 месяцев понижена до $23,4/ГДР на фоне снижения дивидендов и ослабления рубля. Учитывая 41% потенциал роста акций, мы подтверждаем рекомендацию выше рынка.

Дивидендные выплаты сокращены на фоне ужесточения регулирования ЦБ … 28 декабря TCS объявил новую дивидендную политику, понизив целевой коэффициент дивидендных выплат с 50% до 30% квартальной чистой прибыли (что соответствует дивидендной доходности 2019П 5%). Это решение последовало после неожиданной инициативы ЦБ еще раз повысить риск-веса по потребительским кредитам на 30 п. п.

… что вполне оправдано, так как рост бизнеса требует капитала. В результате решения ЦБ коэффициент достаточности базового капитала N1.1 Тинькофф может снизиться примерно на 1 п.п. (если применить 30 п.п. повышение риск-веса по кредитному портфелю в моменте). Учитывая это, а также негативный эффект предыдущего повышения (по прогнозам менеджмента, примерно 1,5 п. п.), N1.1 банка может опуститься ниже комфортного уровня для менеджмента (при прочих равных). Таким образом, мы считаем решение сократить дивидендные выплаты вполне оправданным: рыночная конъюнктура по-прежнему благоприятна для дальнейшего роста (просрочка первого платежа по необеспеченным кредитам остается на уровне 9% против максимума в 22% в июне 2015 г.). Более того, мы считаем, что конкуренты Тинькофф с более слабой позицией по капиталу сейчас будут иметь меньшие возможности для роста в сегменте необеспеченных кредитов. Это, в свою очередь, открывает для Тинькофф возможности для роста доли рынка.

Диверсификация банковских продуктов: как нельзя своевременно. По данным статистики Сбербанка, отношение месячного платежа по кредиту к ежемесячному доходу заемщика (PTI) по новым кредитам вырос до 19,2% на октябрь 2018 г. против дна 13,6% в 2017 г. Используя эту динамику как отражение картины на рынке, мы считаем, что стоимость риска по потребительским кредитам достигла переломной точки и в 2019 г. ее рост должен возобновиться. Учитывая это, а также ужесточение регулирования, мы считаем, что Тинькофф выбрал правильное время для того, чтобы начать продажу кредитных продуктов клиентам премиального класса. Их доходность ниже в сравнении с доходностью кредитных карт (15-20% против 37-38%). Этот сегмент клиентов, в свою очередь, менее рискованный (стоимость риска здесь 4-5% против 8-10%) и требует меньше капитала. Таким образом, мы считаем, что стоимость риска Тинькофф, вероятно, сохранится ниже среднециклического yровня (10%), по крайней мере, в среднесрочной перспективе.

Обновление финансовой модели. В ходе последней телефонной конференции менеджмент Тинькофф повысил прогноз прибыли на 2018 г. минимум до 26 млрд руб. – это соответствует росту на 37% г/г при ROAE 70%. В то же время банк пока не предоставил точный прогноз на 2019 г., указав лишь на то, что ожидает продолжения устойчивого роста. В июне во время Дня стратегии менеджмент поделился планами наращивать чистую прибыль на 20-40% в год в 2018- 2019 гг. Мы внесли небольшие изменения в нашу модель, повысив наш прогноз прибыли на 2018 г. на 3% и сократив прогноз на 2019-2020 гг. на 1-2% (отражая снижение доходности по кредитному портфелю). Наш прогноз дивидендов на 2019-2020 гг. понижен на 36-41% на фоне снижения коэффициента дивидендных выплат. Мы консервативно ожидаем роста чистой прибыли на 20% г/г 2019П (это примерно соответствует нижней границе диапазона), что соответствует ROAE на уровне 59%. Наш прогноз чистой прибыли примерно соответствует консенсус-прогнозу на 2018-2020 гг.Кипнис Евгений

Оценка. TCS торгуется по коэффициентам 2019П P/BV и 2019П P/E соответственно на уровне 3,2x и 6,5x. Хотя премия к российским банкам оправдана (учитывая ROE банка), TCS торгуется примерно с 50%-м дисконтом к Capitec, южноафриканскому потреббанку, хотя ROE TCS в 2-3 раза превышает ROE Capitec. Таким образом, мы считаем оценки стоимости TCS низкими и подтверждаем свой долгосрочный позитивный взгляд на банк. В то же время после недавнего решения сократить дивидендные выплаты мы не исключаем более слабой динамики акций в сравнении с бумагами Сбербанка и ВТБ (дивидендная доходность которых составляет 10-11% при текущих уровнях котировок). Мы понизили нашу РЦ на 12 месяцев на 12% до $23,4 за ГДР, главным образом, из-за более низких дивидендных выплат и ослабления рубля. Тем не менее, это предполагает потенциал роста 41% и подтверждает рекомендацию ВЫШЕ РЫНКА.

Риски. 1) Ухудшение макро- и геополитической ситуации, 2) ослабление рубля; 3) крайне высокий рост кредитования, ведущий к ухудшению качества кредитов и повышению стоимости риска; 4) дальнейшие ограничительные инициативы со стороны ЦБ; 5) низкая ликвидность.

Альфа-Банк

1 Комментарий

Константин Кутузов10 января 2019, 20:34Нормальные акции. Торгуются в долларах. Дивиденды платят каждый квартал. Дивидентная доходность почти 6%. Ну упадет сейчас немного, но на долгосрок норм.0

Константин Кутузов10 января 2019, 20:34Нормальные акции. Торгуются в долларах. Дивиденды платят каждый квартал. Дивидентная доходность почти 6%. Ну упадет сейчас немного, но на долгосрок норм.0

Читайте на SMART-LAB:

NAT.GAS: Газовый арбитраж на пороге взрыва — зажжет ли Европа американский хаб?

На европейских рынках котировки на природный газ (TTF) сегодня взлетели на 45%, превысив отметку €46/МВт·ч ($570 за 1000 м³). Европа критически зависит от танкеров из Катара, которые сейчас...

02.03.2026

Софтлайн на Smart-Lab & Cbonds PRO Облигации 2.0. Коротко о главном

На конференции для профессионалов долгового рынка выступила IR-директор $SOFL Александра Мельникова. В панельной дискуссии представителей технологического сектора также принимали участие спикеры...

02.03.2026