Тестирование модели медвежье поглощение

Тестирование модели медвежье поглощение

Введение

В данной статье нас интересует возможность проверить на исторических данных эффективность использования модели медвежье поглощение для прогнозирования будущего движения цены. Модель медвежье поглощение выглядит примерно так, как показано на Рис. 1.

Рис. 1.

Эта модель возникает тогда, когда выполнены следующие три условия:

- На рынке есть ярко выраженная восходящая тенденция.

- Тело первой свечи белое (цена открытия меньше цены закрытия), а второй свечи черное (цена открытия больше цены закрытия).

- Тело второй свечи поглощает тело первой.

Модель медвежье поглощение считается разворотной моделью, т.е. после того, как на восходящей тенденции встретилась эта модель, то, в соответствии с канонами свечного анализа, стоит ожидать снижение.

Параметры тестирования

Перед тем, как переходить к расчетам, необходимо определиться с тем, как мы будем определять восходящую тенденцию. Для начала дадим определение индикатора RSI. Индикатор RSI вычисляется по формуле:

RSI = 100 * Сумма U / (Сумма U + Сумма D), где

Сумма U – сумма всех U за расчетное количество дней;

Сумма D – сумма всех D за расчетное количество дней;

U = цена сегодняшнего закрытия — цена вчерашнего закрытия, если цена закрытия сегодня выше, чем вчера, иначе 0;

D = цена вчерашнего закрытия — цена сегодняшнего закрытия, если цена закрытия сегодня ниже, чем вчера, иначе 0.

При этом если Сумма D = 0, т.е. за весь расчетный период цена только росла, то считаем, что RSI = 100.

В данной статье будем считать, что тенденция является восходящей, когда индикатор RSI >= 80. При этом RSI будем рассчитывать за 10 последних торговых дней (2 последние торговые недели).

Прежде, чем перейти к тестированию эффективности использования модели медвежье поглощение на исторических данных, давайте определимся, как мы будем оценивать результаты продажи с использованием этого индикатора. Т.е. как мы будем определять, правильно ли определил этот индикатор падение или нет. Я предлагаю устанавливать стоп-лосс и тэйк-профит на уровне одной среднедневной волатильности по акции за 10 дней (волатильность – это разница между максимальной и минимальной ценой дня). Например, если после нашей продажи акция упала на одну среднедневную волатильность за 10 дней, мы считаем, что модель медвежье поглощение дала верный сигнал, а если цена выросла на одну среднедневную волатильность за 10 дней, то считаем, что модель медвежье поглощение дала сигнал ошибочный.

Результаты тестирования

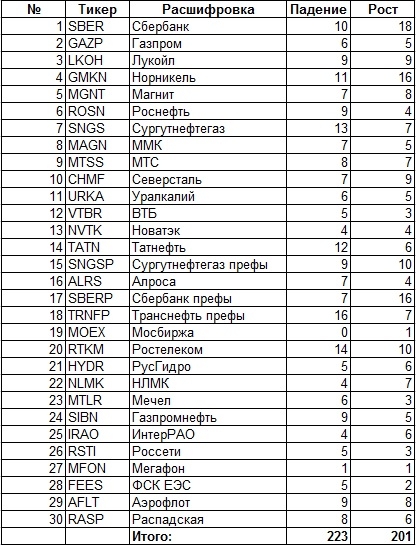

Теперь у нас все готово для того, чтобы проверить на исторических данных эффективность использования модели медвежье поглощение для прогнозирования будущего движения цены. Итак, я собрал статистику по 30 наиболее ликвидным бумагам МосБиржи за период с начала торгов по каждой бумаге и по 30 декабря 2016 года (т.е. если Лукойл торгуется на МосБирже с 22 сентября 1997, а Газпром с 23 января 2006, то статистика по Лукойлу берется с 22.09.1997 по 30.12.2016, а для Газпрома с 23.01.2006 по 30.12.2016). Статистика использовалась дневная, т.е. в качестве максимальной, минимальной цены, а также цен открытия и закрытия использовались цены одного торгового дня. Ниже приведена таблица тестирования модели медвежье поглощение на дневном интервале (таблица 1).

Таблица 1. Результат тестирования модели медвежье поглощение.

Заключение

Итак, по результатам тестирования мы видим, что медвежье поглощение чаще давало верный сигнал для продажи: 223 правильных предсказаний против 201 ошибочного. Таким образом, вероятность верного сигнала составила 52.6% против 47.4% ошибочного.

Какие же выводы отсюда можно сделать? Выводов на самом деле несколько. Итак:

- По результатам проведенного тестирования точность прогноза движения цен на основе модели медвежье поглощение можно считать неудовлетворительной, т.к. точность предсказания не превысила статистическую погрешность в рамках 50% вероятности.

- При определении эффективности использования модели медвежье поглощение для прогнозирования будущего движения цены были произведены расчеты на большом количестве разнообразных параметров (использовались различные параметры покупки/продажи, а также различные значения стоп-лосса и тэйк-профита) и ни в одном случае не удалось добиться точности прогноза, существенно превышающей 50%.

- Учитывая пункты 1-2 можно сделать следующий вывод: построить эффективную торговую систему ТОЛЬКО на основе модели медвежье поглощение представляется, на мой взгляд, крайне сложной, а, скорее всего, просто невыполнимой задачей.

Берегите свои деньги! Торгуйте грамотно!

2 имхо стоп за хай надо ставить

3 кроме того… т.к. акции 70% времени растут… то бот торгует против тренда… т.е. я бы делал все наоборот… тестил бычье поглощение…

Насчет тестирования модели бычье поглощение, такую статью я уже писал:

«Тестирование модели бычье поглощение на исторических данных»

Сам я пользуюсь этой моделью в контексте стратегии, то есть отдельно эту модель не использую.