30 октября 2018, 13:10

Локальные позиции доллара на Мировом валютном рынке.

И снова привет.

В продолжение о начале инфляционной политики ФРС в США, на основании макроэкономического анализа, можно посмотреть тут.

А здесь мои сделки и прочая полезная информация в моем канале Телеграмм.

Итак, по старинке начнем с фундамента.

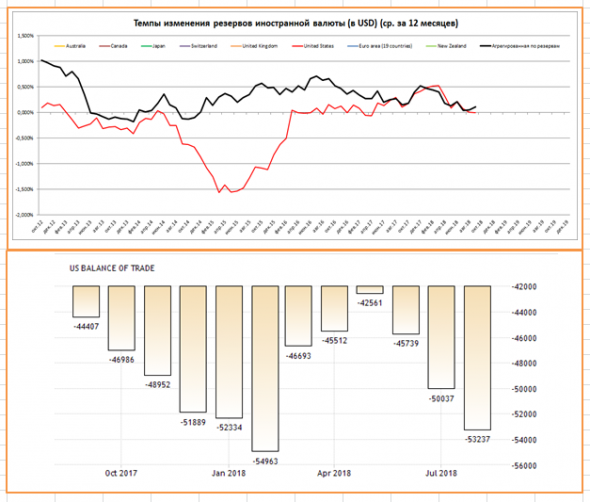

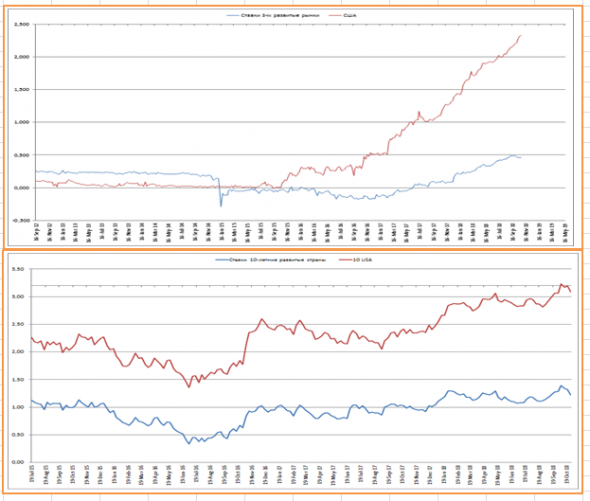

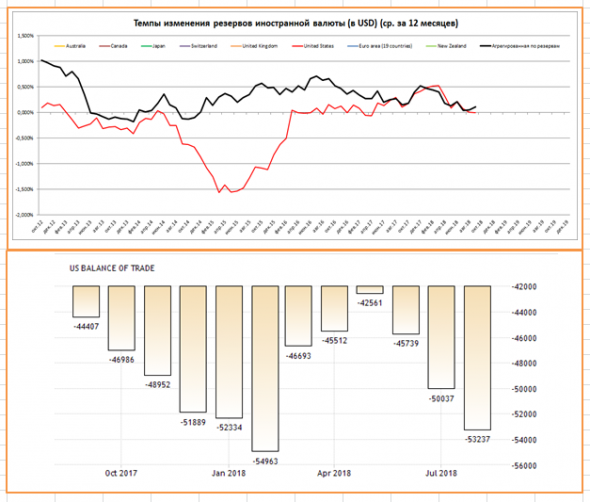

Первая картинка, это валютные резервы в США (верхняя) по сравнению с торговым балансом (нижняя).

Пик валютных резервов в США пришелся на март текущего года, после пошло сокращение (продажа иностранной валюты из системы ФРС). Нельзя сказать что эти продажи были обусловлены ростом дефицита торгового баланса. И, как раз, это совпало с годовым лоем индекса доллара. Значит, резервы использовали для дефляционной политики в рамках охлаждения делового цикла.

Показатель валютных резервов в сентябре притормозил, также видно, что совокупные темпы показателя в развитых странах (черная линия) начинает расти, т.е. возможно начинается инфляционная политика для стимулирования делового цикла.

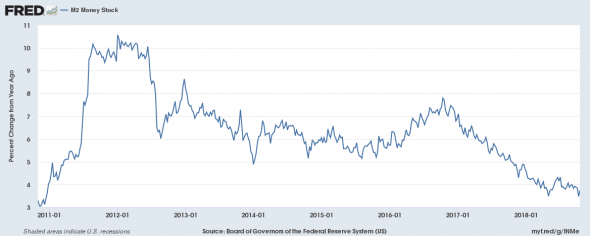

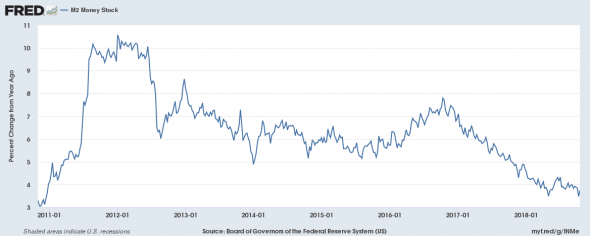

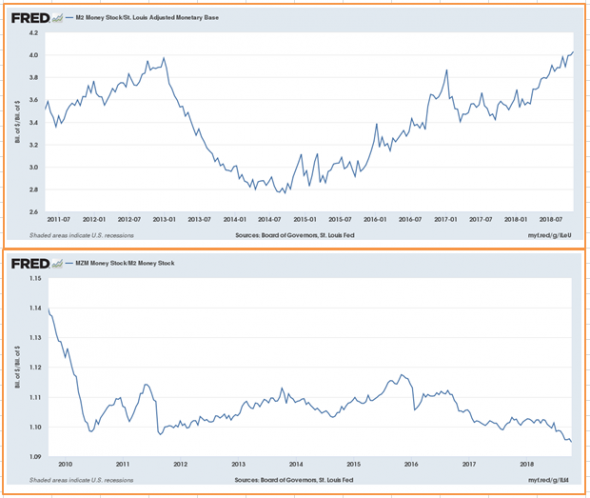

Для запуска данного процесса нужны деньги. Следующая картинка темпы денежной массы (М2) по отношению к прошлому году.

После летнего оживления темпов денежной массы, произошел осенний спад, но, если верить глазам и социальным причинам технических фигур, можно обозвать «двойное дно», то что сейчас нарисовали.

НО, главным для денежного рынка является как раз не темпы, а структура денег в экономике. Попробуем разобраться за счет чего был рост денежной массы и доходят ли деньги к потребителю. Возьмем классические мультипликаторы денежного рынка.

Комментарий: верхняя — денежная масса\денежная база, показывает за чего рост. С картинки видно, что рост денежной массы быстрее темпов денежной базы, а значит рост идет НЕ за счет печатания денег.

Нижняя — темп более широкой массы (М3 учитывает частично рынок капитала) к М2. Видно. что идет переток денег с рынка капитала и за счет изымания денег коммерческих банков из системы ФРС и выдача их потребителю (кредиты). Это есть в макроэкономическом анализе.

Это важнейший фактор для оживления делового цикла. Пристально слежу за данными показателями. Пока есть возможность стимулирования ибо инфляция сократилась в США.

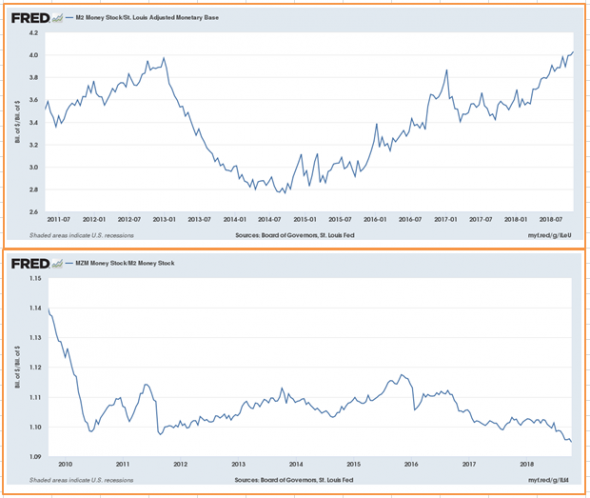

Глянем на ставки.

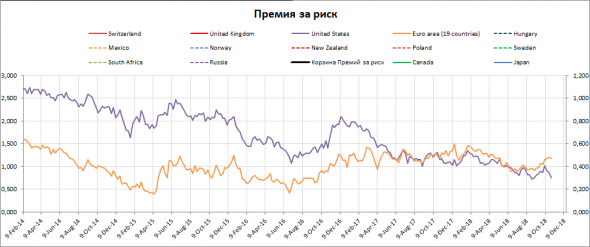

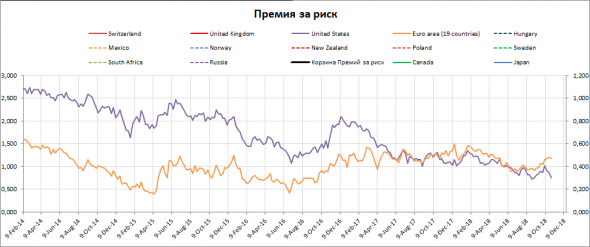

Первая картинка, премия за риск (спред между ставками денежного рынка и рынка капитала).

Фиолетовая — США, рыжа — ЕС. Картинка говорит о сужении ставок.

Следующая картинка ответит на вопрос почему.

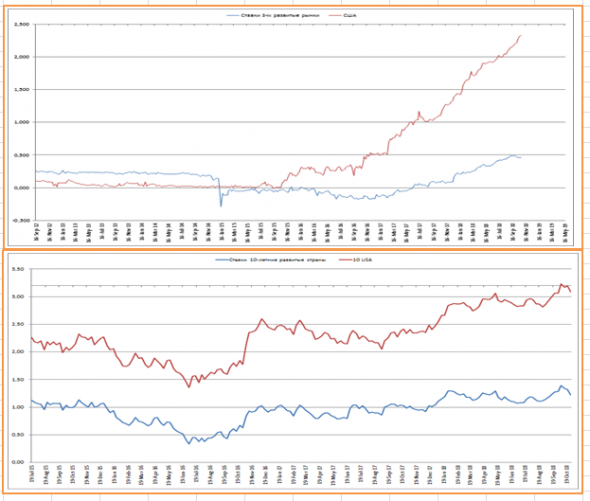

Верхняя — денежный рынок, нижняя — рынок капитала.

Сужения спреда происходит за счет роста ставок денежного рынка, это плохо для экономики, ибо деньги дорожают. Нужно следить когда ставки денежного рынка начнут снижаться. Ставки рынка капитала начала снижаться, т.е. покупают защиту. Стоит отметить, что ставки рынка капитала намного выше агрегированной доходности по развитым рынкам. Это хорошо для спроса на новые аукционы и плохо для вторичного долгового рынка.

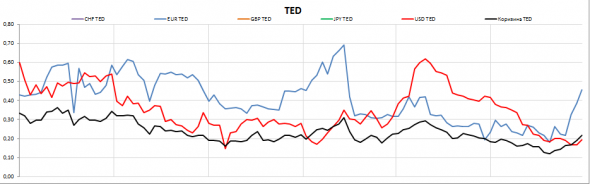

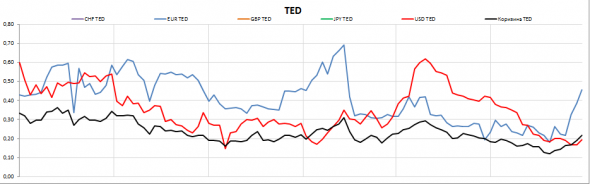

Следующая картинка скажет нам, что происходит со ставками на международном рынке.

Тут у нас красная — спред по доллару США, черная — средняя по валютам развитых стран, и синяя — евро. Спред по доллару находится на лоях, т.е. банки оценивают финансовый риск (ликвидности или кредитный) как низкий по этой валюте. Показатель ниже средне-рыночного, риск по евро при этом растет. Политический ли риск, или риск ликвидности пока не ясно, но отметим, что ставки в Германии начали снижаться, т.е. идет скупка долговых бумаг Европы.

При прочих равных, такая ситуация, это снижения стоимости доллара относительно стоимости мировых валют.

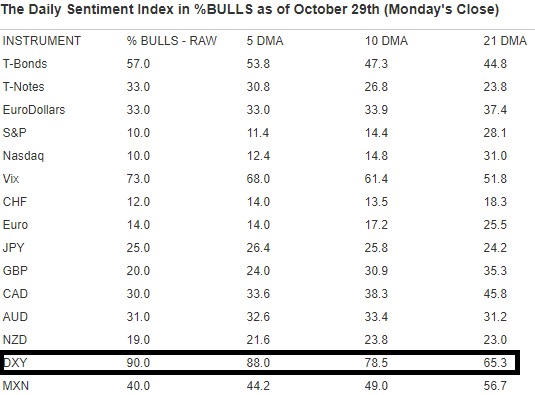

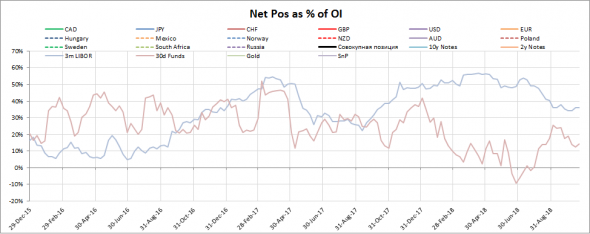

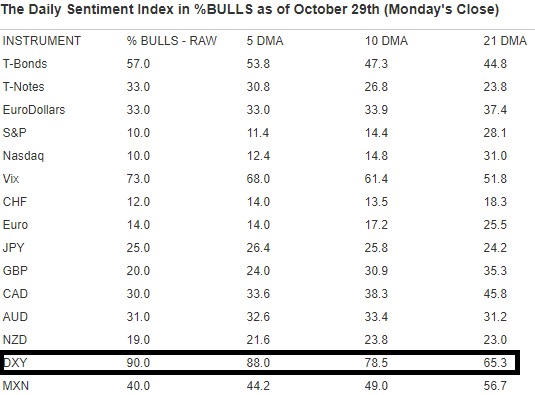

Посмотрим на рыночные настроения. Первая картинка бычий сентимент рынка.

Бычьи настроения по индексу доллара выше всех своих средних, что несколько расходится с фундаментальными факторами.

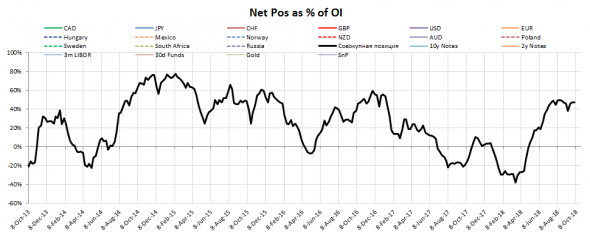

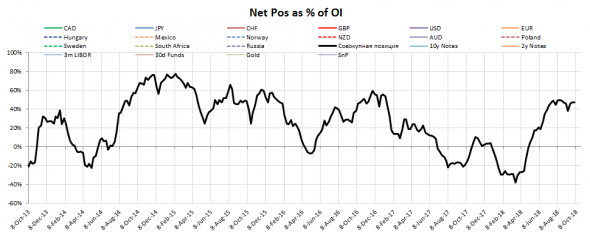

Следующая — это совокупная позиция хеджеров ПРОТИВ доллара на основании отчетов CFTC.

Рост позиций несколько притормозил, но остается вблизи максимума с 2016 года, когда индекс доллара был выше нынешних значений.

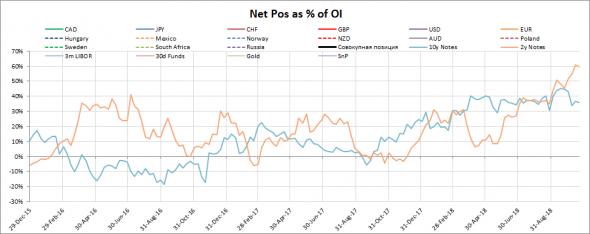

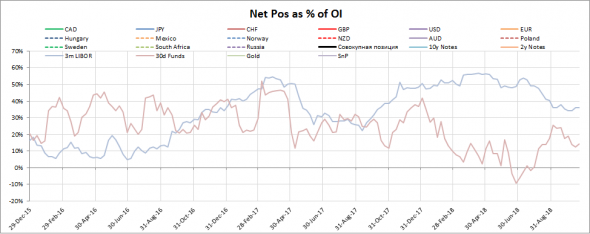

Ставки. Картинка ниже ожидания по фьючерсным контрактам на стоимость коротких облигация согласно CFTC.

Тут у нас вишневая — хедж-позиция по фьючерсным контрактам на 30-дневные фонды. Хеджеры ожидают рост стоимости фондов, т.е. снижение ставок — это соответствует инфляционным ожиданиям по доллару.

Голубая — хедж-позиция по евродоллару (либор). Ожидания снижения цен по евродоллару и рост ставки в Европе.

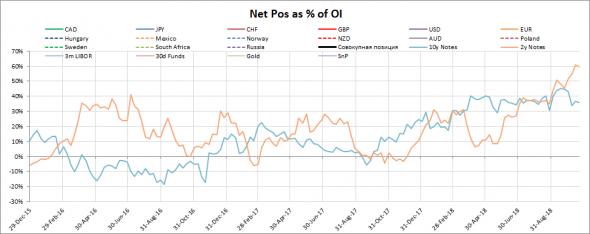

Ставки рынка капитала.

Также ожидают рост по двухлетним трежерис и по 10-летним трежерис.

По ставкам можно подытожить, что что ожидают смещение всей кривой доходности вниз. Снижение ставко в экономике это инфляционные ожидания по нацвалюте.

Технический анализ пара EUR/USD.

Цели внизу по евро можно посмотреть в этом обзоре. Но судя по анализу предпосылок, кроме как политических, не осталось.

Картинка ниже, часовой график.

Давление на евро конечно мощное, но мы имеем перелом дельты на малом таймфрейме. Нужно проходить и закрепляться выше диапазона 1,143-1,15.

Резюме.

Доллар держится на годовых максимумах на геополитических факторах, также политически ситуация в Европе шатается. Как только пойдут благие вести оттуда все резко изменится.

Рекомендации.

Покупка всего против доллара. В частности можно купить евро.

Мои сделки здесь

В продолжение о начале инфляционной политики ФРС в США, на основании макроэкономического анализа, можно посмотреть тут.

А здесь мои сделки и прочая полезная информация в моем канале Телеграмм.

Итак, по старинке начнем с фундамента.

Первая картинка, это валютные резервы в США (верхняя) по сравнению с торговым балансом (нижняя).

Пик валютных резервов в США пришелся на март текущего года, после пошло сокращение (продажа иностранной валюты из системы ФРС). Нельзя сказать что эти продажи были обусловлены ростом дефицита торгового баланса. И, как раз, это совпало с годовым лоем индекса доллара. Значит, резервы использовали для дефляционной политики в рамках охлаждения делового цикла.

Показатель валютных резервов в сентябре притормозил, также видно, что совокупные темпы показателя в развитых странах (черная линия) начинает расти, т.е. возможно начинается инфляционная политика для стимулирования делового цикла.

Для запуска данного процесса нужны деньги. Следующая картинка темпы денежной массы (М2) по отношению к прошлому году.

После летнего оживления темпов денежной массы, произошел осенний спад, но, если верить глазам и социальным причинам технических фигур, можно обозвать «двойное дно», то что сейчас нарисовали.

НО, главным для денежного рынка является как раз не темпы, а структура денег в экономике. Попробуем разобраться за счет чего был рост денежной массы и доходят ли деньги к потребителю. Возьмем классические мультипликаторы денежного рынка.

Комментарий: верхняя — денежная масса\денежная база, показывает за чего рост. С картинки видно, что рост денежной массы быстрее темпов денежной базы, а значит рост идет НЕ за счет печатания денег.

Нижняя — темп более широкой массы (М3 учитывает частично рынок капитала) к М2. Видно. что идет переток денег с рынка капитала и за счет изымания денег коммерческих банков из системы ФРС и выдача их потребителю (кредиты). Это есть в макроэкономическом анализе.

Это важнейший фактор для оживления делового цикла. Пристально слежу за данными показателями. Пока есть возможность стимулирования ибо инфляция сократилась в США.

Глянем на ставки.

Первая картинка, премия за риск (спред между ставками денежного рынка и рынка капитала).

Фиолетовая — США, рыжа — ЕС. Картинка говорит о сужении ставок.

Следующая картинка ответит на вопрос почему.

Верхняя — денежный рынок, нижняя — рынок капитала.

Сужения спреда происходит за счет роста ставок денежного рынка, это плохо для экономики, ибо деньги дорожают. Нужно следить когда ставки денежного рынка начнут снижаться. Ставки рынка капитала начала снижаться, т.е. покупают защиту. Стоит отметить, что ставки рынка капитала намного выше агрегированной доходности по развитым рынкам. Это хорошо для спроса на новые аукционы и плохо для вторичного долгового рынка.

Следующая картинка скажет нам, что происходит со ставками на международном рынке.

Тут у нас красная — спред по доллару США, черная — средняя по валютам развитых стран, и синяя — евро. Спред по доллару находится на лоях, т.е. банки оценивают финансовый риск (ликвидности или кредитный) как низкий по этой валюте. Показатель ниже средне-рыночного, риск по евро при этом растет. Политический ли риск, или риск ликвидности пока не ясно, но отметим, что ставки в Германии начали снижаться, т.е. идет скупка долговых бумаг Европы.

При прочих равных, такая ситуация, это снижения стоимости доллара относительно стоимости мировых валют.

Посмотрим на рыночные настроения. Первая картинка бычий сентимент рынка.

Бычьи настроения по индексу доллара выше всех своих средних, что несколько расходится с фундаментальными факторами.

Следующая — это совокупная позиция хеджеров ПРОТИВ доллара на основании отчетов CFTC.

Рост позиций несколько притормозил, но остается вблизи максимума с 2016 года, когда индекс доллара был выше нынешних значений.

Ставки. Картинка ниже ожидания по фьючерсным контрактам на стоимость коротких облигация согласно CFTC.

Тут у нас вишневая — хедж-позиция по фьючерсным контрактам на 30-дневные фонды. Хеджеры ожидают рост стоимости фондов, т.е. снижение ставок — это соответствует инфляционным ожиданиям по доллару.

Голубая — хедж-позиция по евродоллару (либор). Ожидания снижения цен по евродоллару и рост ставки в Европе.

Ставки рынка капитала.

Также ожидают рост по двухлетним трежерис и по 10-летним трежерис.

По ставкам можно подытожить, что что ожидают смещение всей кривой доходности вниз. Снижение ставко в экономике это инфляционные ожидания по нацвалюте.

Технический анализ пара EUR/USD.

Цели внизу по евро можно посмотреть в этом обзоре. Но судя по анализу предпосылок, кроме как политических, не осталось.

Картинка ниже, часовой график.

Давление на евро конечно мощное, но мы имеем перелом дельты на малом таймфрейме. Нужно проходить и закрепляться выше диапазона 1,143-1,15.

Резюме.

Доллар держится на годовых максимумах на геополитических факторах, также политически ситуация в Европе шатается. Как только пойдут благие вести оттуда все резко изменится.

Рекомендации.

Покупка всего против доллара. В частности можно купить евро.

Мои сделки здесь

0 Комментариев

Читайте на SMART-LAB:

Банк Санкт-Петербург: резервы значительно сократили чистую прибыль. Ожидаем восстановление показателя в 2026 году?

Здравствуйте! Банк Санкт-Петербург сегодня опубликовал финансовые результаты по МСФО за 2025 год. В начале недели делал превью. Фактические показатели минимально отличаются от прогнозных , самое...

06.03.2026

Итоги первичных размещений ВДО и некоторых розничных выпусков на 6 марта 2026 г.

Следите за нашими новостями в удобном формате: Telegram , Youtube , RuTube, Smart-lab , ВКонтакте , Сайт

06.03.2026

5 фактов, которые рушат стереотипы!

🔍 Накануне 8 марта мы задали женщинам по всей России вопрос , какой автомобиль они хотели бы приобрести, а также проанализировали нашу базу залоговых автомобилей. В результате — разрушили...

11:32

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост: smart-lab.ru/mobile/topic/1229385/

Почему...

05.03.2026