ФРС — борьба за независимость. Обзор на предстоящую неделю от 19.08.2018

По ФА…

1. Протокол ФРС, 22 августа

Сопроводительное заявление ФРС от заседания 1 августа было оптимистичным.

Члены ФРС отметили высокие темпы роста экономики, новых рабочих мест, расходов домохозяйств и инвестиций.

Заседание ФРС состоялось после публикации ВВП США за 2 квартал в первом чтении, кризис на развивающихся рынках на момент проведения заседания ещё не достиг критической стадии, у ФРС на момент проведения заседания не было причин для беспокойства в отношении перспектив роста экономики.

Конечно, протокол ФРС отобразит переживания членов ФРС в отношении последствий торговых войн, но до сих пор влияние повышения таможенных пошлин США и ответных мер других стран было незначительным.

Следует ожидать риторику протокола ФРС ястребиной, но это не станет сюрпризом для инвесторов, т.к. рыночные ожидания почти полностью учитывают ещё два повышения ставки ФРС в текущем году.

Кризис на развивающихся рынках на прошлой неделе привел к снижению рыночных ожиданий на повышение ставки ФРС на декабрьском заседании, но риторика минфина Турции и помощь Катара в размере 15 млрд. долларов на фоне возобновления торговых переговоров США и Китая нивелировали опасения инвесторов, вернув шансы на повышение ставки ФРС в декабре к хаям:

В повышении ставки ФРС на сентябрьском заседании сомнений не возникало.

Основные моменты протокола ФРС:

— Наличие указаний по внесению изменений в «руководство вперед» ФРС по нивелированию характеристики политики «аккомодационная».

Члены ФРС высказали намерение о переходе к ограничивающей политике ФРС в 2019 или 2020 году, в связи с этим они намерены изменить «руководство вперед» ФРС «в скором времени», изменения могут быть внесены либо на сентябрьском, либо на декабрьском заседании ФРС.

Риторика протокола может пролить свет на время внесения данного изменения, необходимости менять «руководство вперед» до заседания в декабре нет, но, если члены ФРС укажут на внесение изменений на ближайшем заседании, доллар получит стимул к росту.

— Дискуссии любого рода, которые могут посеять сомнения в отношении намерений ФРС повышать ставки до 2020 года включительно.

Изменение намерений членов ФРС о повышении ставок в ближайшие года на текущем этапе близко к нулю.

Но любые рассуждения о рисках инверсии кривой доходности ГКО США, замедлении темпов роста экономики вследствие торговых войн могут найти отклик в динамике рынков.

— Указания на дальнейшие действия.

Нет сомнений в повышении ставки ФРС на заседании 26 сентября.

Важен размер повышения ставки по избыточным резервам, будет ли повышение на величину, аналогичную повышению ставки по фед. фондам, т.е., на 0,25%, или ниже.

Если ФРС продолжит практику неравномерного повышения ставок – доллар окажется под нисходящим давлением.

Вывод по протоколу ФРС:

Протокол ФРС будет выдержан в ястребиной риторике, т.к. на момент заседания 1 августа не было ни малейших оснований для пессимизма.

Экономика США растет темпами выше, чем ожидали члены ФРС, рынок труда продолжает рост, инфляция практически достигла цели ФРС.

Тем не менее, сильная реакция рынков на протокол ФРС маловероятна, т.к. все позитивные новости заложены в котировках финансовых инструментов.

2. Джексон-Хоул, 23-25 августа

Глава ФРС Пауэлл выступит с речью 24 августа в 17.00мск, заявленная тема выступления – монетарная политика в условиях изменения экономики.

Полный график выступлений гостей экономического симпозиума в Джексон-Хоул будет опубликован традиционно вечером четверга.

Но, безусловно, выступление Пауэлла будет в центре внимания.

Главы ФРС часто использовали симпозиум в Джексон-Хоул для того, чтобы огласить об изменениях политики ФРС.

Бернанке в своё время использовал выступление в Джексон-Хоул, чтобы огласить о запуске программы QE, Йеллен для того, чтобы огласить о завершении программы QE.

Это первое выступление Пауэлла в Джексон-Хоул и, безусловно, ему есть что поведать миру.

Политика ФРС на текущем этапе очень жесткая, повышение ставок раз в квартал на фоне сокращения баланса в условиях роста доллара и кризиса на развивающихся рынках.

Более жесткую политику трудно представить, ситуация усугубляется сплющиванием кривой доходности ГКО США, что трактуется подавляющим большинством экспертов как приближение рецессии, хотя в большей степени этот эффект обусловлен покупками ГКО ЕЦБ и ВоЯ в рамках программы QE, но это не значит, что снижение доверия не может спровоцировать кризис, а следом и рецессию.

Экономика мира построена на доверии и любое рискованное событие может привести к масштабному бегству от риска, которое может быть чрезмерным с учетом рисков инверсии кривой доходности ГКО США и пузыря на фондовом рынке.

Кризис на развивающихся рынках вполне может стать черным лебедем, ещё весной глава ЦБ Индии предупреждал ФРС о необходимости прекратить сокращение баланса ФРС, в противном случае вероятность нового финансового кризиса будет расти в геометрической прогрессии с течением времени.

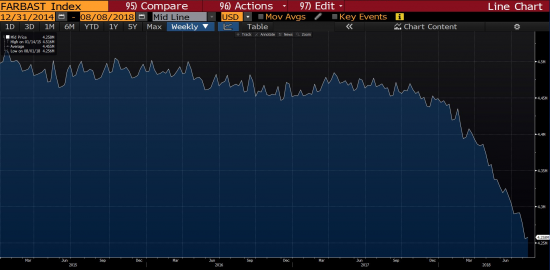

ФРС проигнорировало предупреждение, продолжая сокращать свой баланс, с октября 2018 года темпы сокращения баланса достигнут максимального ежемесячного объема в 50 млрд. долларов:

Шансы перегрева экономики США присутствуют, но пока они незначительны.

Рост зарплат отсутствует, а основной рост инфляции в этом году обусловлен низкой базой прошлого года и временным эффектом роста цен на нефть, логично ожидать замедление роста инфляции в следующем году.

Что может сообщить Пауэлл в такой ситуации?

Заявление о том, что со следующего года ФРС будет оценивать необходимость повышения ставки на каждом заседании и пауза после каждого повышения ставки будет не менее 6 месяцев для полного проявления всех эффектов, выглядит более, чем логичным.

Может ли себе Пауэлл позволить быть честным? Сомнительно, ибо в этом случае инвесторы решат, что ФРС потеряла независимость и принимает решения совместно с администрацией Трампа.

Трамп лишил ФРС возможности огласить о приближении времени окончания цикла повышения ставок месяц назад, когда публично выступил против политики нормализации ставок ФРС.

Тем не менее, утечка инсайда гласит о том, что Пауэлл сообщил минфину США Мнучину о планируемом прекращении цикла повышения ставок после достижения уровня в 2,5%, что говорит об адекватной оценке ФРС текущей ситуации.

Если Пауэлл не может себе позволить быть честным в текущей ситуации, что ожидать в его выступлении 24 августа?

Куча банальностей о росте экономики и продолжении политики нормализации ставок постепенными темпами гарантирована, но инвесторы ждут от Джея ответ Трампу в виде защиты независимости ФРС.

Более вероятно, что рынки не дождутся ни честности от главы ФРС ни отпора Пауэлла Трампу, хотя в крайнем хотелось бы заблуждаться.

Хочется верить в то, что Пауэлл способен удивить рынки, но единственное, что можно предположить с большей долей вероятности — рост доллара перед выступлением главы ФРС в Джексон-Хоул, а далее в зависимости от фактов.

3. Трампомания

Известие о возобновлении торговых переговоров США и Китая привело к снижению опасений инвесторов в отношении масштабной торговой войны, невзирая на то, что начальные переговоры, запланированные на 22-23 августа, пройдут на низком уровне.

Ожидается, что переговоры, начатые в конце августа, позволят разработать дорожную карту перед встречей Трампа и Си Цзиньпина в ноябре.

Очевидно, что наибольшим успехом начальных переговоров может стать отказ от повышения таможенных пошлин на продукцию в размере 16 млрд. долларов, которое запланировано на 23 августа, либо отказ от повышения пошлин США на продукцию Китая в размере 200 млрд. долларов после 6 сентября.

В этом случае следует ждать рост аппетита к риску на мировых финансовых рынках.

Экономические санкции США в отношении Турции привели к усугублению кризиса и снижению кредитного рейтинга Турции.

Чиновники Белого дома предупредили о планирующемся усилении санкций в отношении Турции в случае, если пастор США Эндрю Брансон не будет освобожден из-под ареста.

Согласно инсайду правительство Турции готово освободить пастора при условии получения от США ответных уступок, но Белый дом не заинтересован в данном варианте.

На предстоящей неделе конфликт может обостриться, но потом вероятны уступки со стороны правительства Турции.

Необходимо учитывать, что далеко не все проблемы Турции связаны с санкциями США, в первую очередь виновником является экономическая политика Эрдогана с лишением ЦБ Турции независимости, политика ФРС также оказывает негативное влияние на развивающиеся рынки.

Рейтинговое агентство S&P ожидает наступление рецессии в Турции в следующем году, S&P и Moody’s в первую очередь обращают вниманию на потерю независимости государственных учреждений Турции.

4. Экономические данные

На предстоящей неделе главными данными США станут дюраблы, отчеты сферы недвижимости, PMI промышленности и услуг.

По Еврозоне следует отследить PMI промышленности и услуг за август в первом чтении.

Фунт продолжает оставаться под давлением на фоне неопределенности по Брексит, сильные экономические релизы уходящей недели не смогли привести к росту фунта из-за страха выхода Британии из ЕС без нового торгового соглашения.

Динамика фунта тесно связано с решением ЕС в отношении уступок правительству Британии по Брексит, инсайд о готовящемся предложении ЕС в ходе неформального саммита 20 сентября пока не получил подтверждения, но переговоры продолжаются и при наличии прогресса фунт оформит дно на среднесрочную перспективу.

По Китаю все внимание будет направлено на курс юаня.

Согласно утечке инфо из Белого дома, администрация Трампа хочет, чтобы первым шагом ЦБ Китая для успеха в переговорах по торговле стало укрепление курса юаня.

Рост курса юаня против доллара станет первым подтверждением наличия прогресса в переговорах.

— США:

Среда: продажи жилья на вторичном рынке;

Четверг: недельные заявки по безработице, PMI промышленности и услуг, продажи жилья на первичном рынке;

Пятница: дюраблы.

— Еврозона:

Понедельник: инфляция цен производителей Германии;

Четверг: PMI промышленности и услуг, доверие потребителей Еврозоны;

Пятница: ВВП Германии во 2 квартале в финальном чтении.

5. Выступления членов ЦБ

На предстоящей неделе внимание участников рынка будет сфокусировано на протоколе ФРС и выступлениях членов ФРС в ходе экономического симпозиума в Джексон-Хоул, главы ФРС Пауэлла в частности.

В понедельник интерес может привлечь выступление члена ФРС Бостика, который до сих пор считает базовым вариантом ещё одно повышение ставки ФРС в этом году.

Если Бостик изменил своё мнение на более ястребиное и готов голосовать за два повышения ставки в этом году – доллар получит поддержку.

Протокол ЕЦБ увидит свет в 14.30мск четверга, есть небольшие шансы на отображение дискуссии членов ЕЦБ в отношении формулировки по ставкам в «руководстве вперед», но если следов данного обсуждения обнаружено не будет – евро может оказаться под нисходящим давлением.

-------------------------

По ТА…

Евродоллар в падении достиг поддержки по хаям 1,171Х и 1,161Х и начал от неё восходящий коррект:

Тем не менее, расчетная цель на 1,1270+- не была достигнута, более вероятно её достижение после окончания восходящей коррекции, которое может завершиться в диапазоне 1,1500+-30пипс:

После завершения падения логично ожидать старшую коррекцию по евродоллару вверх.

---------------------------

Рубль

Запасы нефти не порадовали быков, как и отчет Baker Hughes, который подтвердил рост активных нефтяных вышек до 869 неделей ранее.

Тем не менее, добыча нефти Саудовской Аравии упала в июле, в августе не ожидается рост добычи нефти в Саудовской Аравии, Иран смог настоять на соблюдении соглашения по сокращению добычи ОПЕК+вне ОПЕК, но понятно, что после окончания действия соглашения в конце этого года следует ждать рост добычи членов ОПЕК максимально возможными темпами.

Иран заявил о своем присутствии на заседании комитета ОПЕК+вне ОПЕК 23 сентября, следует ожидать риторику о том, что ни один член ОПЕК не может брать на себя исполнение квоты другого члена ОПЕК, но данная риторика вряд ли приведет к движению котировок нефти.

По нефти два главных фактора:

— Продолжит ли Китай, Индия и ЕС покупать нефть Ирана после вступления в силу санкций США 4 ноября;

— Рост добычи нефти в странах ОПЕК+вне ОПЕК после окончания соглашения о сокращении добычи в этом году.

Даже если крупные импортеры откажутся от покупок нефти Ирана – резкий рост добычи нефти другими странами компенсирует долю Ирана, т.е. в долгосрочной перспективе следует ожидать падения цен на нефть.

ТА по нефти неизменно:

От поддержки логичен восходящий коррект вверх, по ФА такая возможность представится в случае достижения договоренностей по соглашению Нафта и прогрессе в переговорах США и Китая по торговле.

Рубль будет оставаться под нисходящим давлением вплоть до принятия решения Конгрессом по санкциям в отношении РФ в случае вмешательства в выборы США, т.е. до сентября.

Новые санкции против компании РФ за связи с КНДР были незначительными, но они подтверждают общую негативную тенденцию.

Аукцион ОФЗ был провальным, невзирая на небольшой объем, хотя при повышении доходностей привлечение финансирования не будет проблематичным.

Минимальная цель по росту долларрубля была исполнена, максимальная цель роста находится на 75, до сентября падение, более вероятно, будет ограничено поддержкой:

Но по долларрублю лучше ориентироваться не столько по ТА, а сколько на решение Конгресса, т.е. согласно правилу «от забора и до обеда».

Как только выяснится, что санкции в отношении РФ не будут касаться покупки облигаций/банков РФ или введение санкций будет только в случае нового вмешательства в выборы США: долларрубль развернется вниз.

----------------------

Выводы:

Летнюю динамику рынков тяжело назвать традиционным флэтом, но, в любом случае, в сентябре следует ожидать начало сильного тренда.

Ожидаемые события сентября:

— Оглашение проекта бюджета правительства Италии, а также мнение о нем рейтинговых агентств и Еврокомиссии.

Ключевой драйвер для динамики евро, если рейтинг Италии не будет снижен, а правительство Италии получит «добро» от лидеров ЕС – евро вырастет.

— Соглашение по Брексит.

Главный драйвер для динамики фунта, окажет влияние и на евро.

— Торговые войны.

Ожидается перезаключение торгового соглашения Нафта, возможен прогресс в переговорах США и Китая по торговле.

Перезаключение Нафта приведет к долгосрочному развороту долларкада вниз, следует ожидать падение долларюаня.

— Заседание ЕЦБ и ФРС, нонфармы.

Без роста зарплат заседание ФРС вряд ли будет фееричным, ЕЦБ с октября сократит ежемесячный размер программы QE.

— Окончание финансового года в США.

Завершение репатриации прибыли откроет возможность для падения доллара к концу года.

— Трампомания.

Следует ожидать больше шуток от Трампа, разных и ярких, перед промежуточными выборами в Конгресс 6 ноября.

КНДР, Иран, все страны, не подписавшие соглашение, окажутся под ударом.

ФРС не сумеет отсидеться в уголке в случае падения фондового рынка и замедления экономики США.

«Шатдаун за стену» это не шутка, а девиз дома Трампа.

Предстоящая неделя пройдет под эгидой ФРС.

Доллар будет пользоваться спросом на падениях перед выступлением главы ФРС Пауэлла в Джексон-Хоул, но, если ястребиных сюрпризов не будет, на закрытии недели возможны продажи доллара, особенно в случае выхода сильных PMI Еврозоны и слабых дюраблов США.

----------------------------

Моя тактика по евродоллару:

На выходные ушла без позиций.

Намерена присматриваться к шортам евродоллара на росте, идеально в диапазоне 1,1500+-30 пипс.

При падении евродоллара в 1,11-1,12ю фигуру планируется открытие лонга в зависимости от ФА и ТА на мелких ТФ.

Привет, моя радость!)

Рада тебя видеть!