31 июля 2018, 10:51

Где парковать рубли без рыночного риска - ОФЗ или FXMM

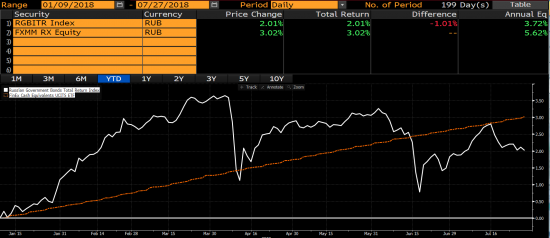

Так все-таки какой инструмент на фондовом рынке ближе всего к безрисковому? Белый график — индекс офз, оранжевый — FXMM

Читайте на SMART-LAB:

Аэрофлот публикует финансовые результаты за 2025 год по МСФО

✈️ Выручка выросла на 5,3% год к году, до 902,3 млрд рублей. В основе – уверенные операционные показатели: пассажиропоток сохранился на уровне прошлого года – 55,3 млн человек. Пассажирооборот...

09:32

Сделки в портфеле ВДО

iВУШ 1Р5. Прекращаем покупку этих облигаций в портфеле PRObonds ВДО. Кроме того, имеющиеся 0,2% от активов портфеля в них продаем в течение сессий среды и четверга.

Телеграм: @AndreyHohrin...

08:17

При всем уважении к FXMM.

2. Если уж сравнивать FXMM с ОФЗ в приведенном примере, то нужно расширять интервал сравнения хотя бы лет до 4-5, поскольку в составе данного индекса наших гособлигаций есть облиги с дюрацией порядка 10 лет. Средняя дюрация наверное на уровне 3-5 лет.

3. Если уж хочется похвастаться беспросадочным ростом FXMM, придется сделать индекс наших гособлиг с дюрацией не более 1 года, а лучше порядка полугода, чтобы сравнение имело практический смысл.

4. Риски ОФЗ известны. Некоторые легко оцениваемы. Некоторые почти не оцениваемы, но известны. Каковы риски FXMM?

5. FXMM — неликвид. Там по часу может отсутствовать единственный маркет-мейкер. На открытии рынка ММ нет почти всегда первые минут 10.

ИТОГО. На картинке вы сравниваете разные инструменты. Которые решают разные инвесторские задачи. Сранивать надо сравнимое, либо приводить к единому основанию.

При всём при этом надо отдать должное FXMM — это единственный на мосбирже беспросадочный инструмент, который, действительно, хорошо подходит для парковки. Однако, хорошо бы представлять все риски FXMM…

И учитывайте — что этот пост — от представителя fxmm, а значит, провокация или реклама (либо и то и другое) :)