12 июля 2018, 13:48

Рыночная доля Газпрома может вырасти до 40%

Тернистый путь от Ямала до Европы

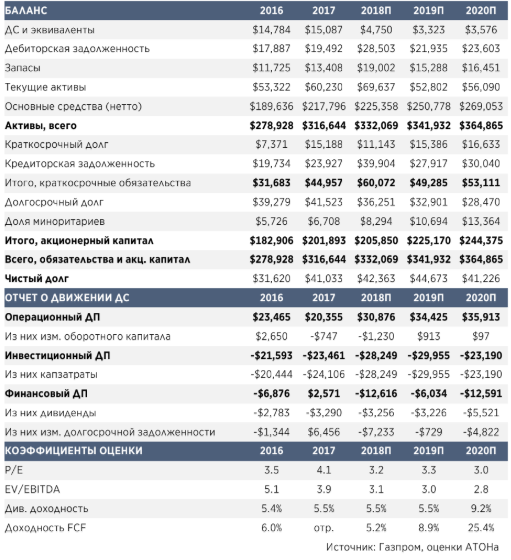

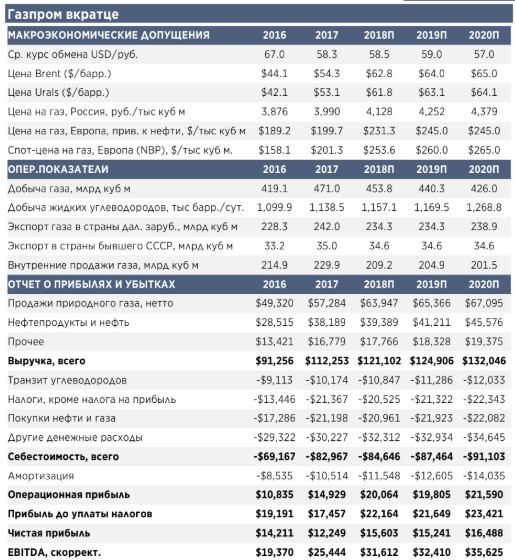

Ключевой вывод, озвученный за круглым столом, заключается в том, что Европа будет вынуждена нарастить импорт природного газа в связи с ростом потребления из-за экономического роста и сокращения производства электроэнергии на атомных и угольных электростанциях. Определенную роль также будет играть сокращение добычи природного газа в ключевых европейских производственных центрах — Нидерландах, Норвегии и Великобритании. СПГ и Средиземноморский газ пока не представляют серьезной угрозы для Газпрома. Компания хорошо позиционирована для того, чтобы извлечь выгоду из растущего спроса на газ, развивая газопроводную инфраструктуру, включая Северный поток-2, Турецкий поток, и заменяя зрелые месторождения Надым-Пур-Таза, переживающие снижение объемов добычи, на полуостров Ямал, где флагманским месторождением является Бованенково.

Новая производственная зона — Ямал

Полуостров Ямал, суммарные запасы которого составляют 16,6 трлн куб м, представляет собой новый центр газодобычи Газпрома, заменяющий старую площадку Надым-Пур-Таз. Бованенково продолжает наращивать свою продукцию, объем которой должен достигнуть пика 115 млрд куб. м/г к 2022 (текущий выпуск — 83 млрд куб. м., второе по величине месторождение Газпрома). Тем временем, Харасавэйское и Крузенштернское месторождения к северу от Бованенково уже находятся на следующем этапе развития ресурсной базы Ямала, что станет ключевым направлением развития производства Газпрома в течение следующего десятилетия. Тамбейская промышленная зона – более отдаленная резервная база, которая, вероятно, будет задействована после 2030.

Северный поток – более дешевый способ транспортировки

Газпром стремится перераспределить газовые потоки в пользу современных маршрутов, таких как Северный поток и будущий Северный поток-2, поскольку они сопряжены с более низкими затратами и уменьшением экологического воздействия. Наряду с развитием наземной газопроводной инфраструктуры, соединяющей новый центр газодобычи Ямала с Северным потоком (так называемого Северного коридора), Газпром рассматривает возможность сокращения мощностей в Центральном коридоре, (связанном с украинским транзитом газа), на 30%, что должно привести к экономическому эффекту до $2 млрд. Компания также ожидает ежегодного прироста EBITDA и FCF в размере $1 млрд/г благодаря более дешевым экспортным поставкам газа через Северный поток-2 по сравнению с Центральным коридором из-за более коротких расстояний.

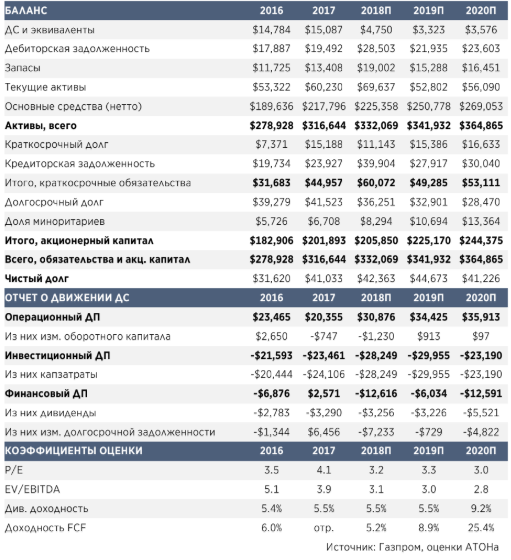

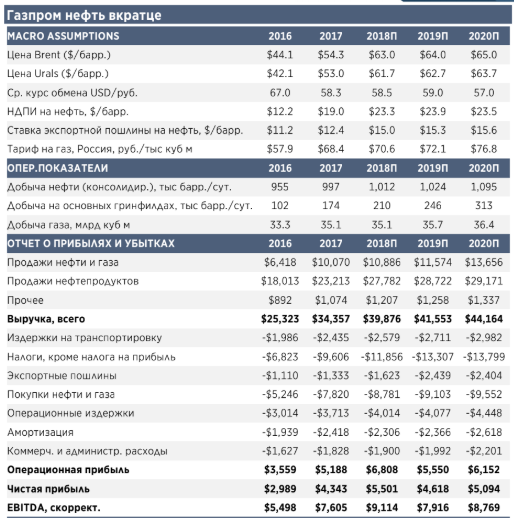

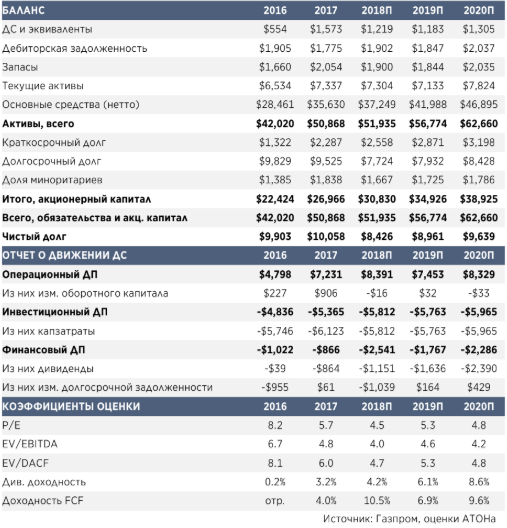

Газпром нефть – курс на повышение дивидендов

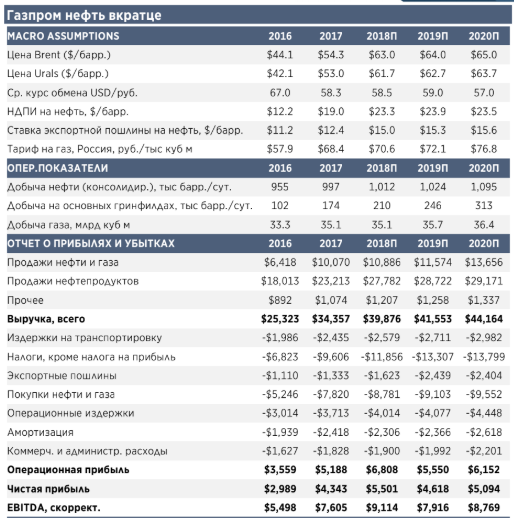

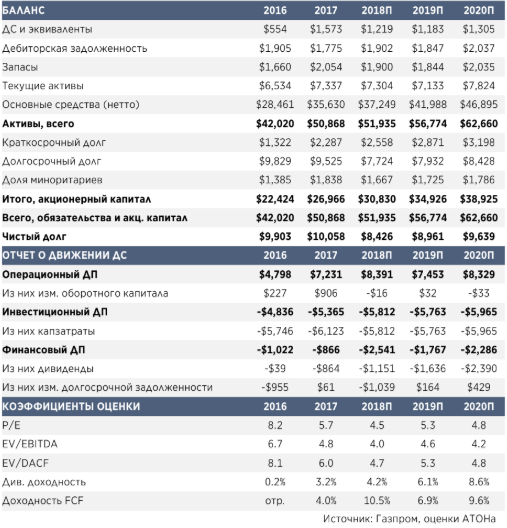

В долгосрочной перспективе Газпром нефть планирует наращивать дивидендные выплаты, включая DPS, для поддержания дивидендного дохода, который составит 50% от чистой прибыли по МСФО. Компания планирует продолжать выплачивать промежуточные дивиденды. Газпром нефть не ожидает какого-либо влияния налогового маневра на нефтеперерабатывающий бизнес, следовательно, планирует продолжить модернизацию российских нефтеперерабатывающих заводов. Компания ожидает, что прирост производства достигнет $5 тыс т/д. после изменений ограничений ОПЕК +, которые будут поступать поступать из более старых месторождений.

Новая база ресурсов на Ямале

Точкой отправления экскурсии стало начало производственно-сбытовой цепочки — новый центр газодобычи на Ямале. Новое месторождение Бованенково в настоящее время – единственное газодобывающиее месторождение с необходимой инфраструктурой, включая аэропорт и базу для проживания, в этом районе. В настоящее время на площадке работает около 4000 человек, включая подрядчиков.

Новый центр газодобычи на Ямале. Обладая запасами в размере 16,6 т куб м, Ямал определяет следующий этап развития Газпрома, направленный на замену зрелого Надым-Пур-Тазского региона, являющегося ключевой точкой газодобычи, созданной в 1970. Сеноманские залежи в этом регионе (НПТ) уже исчерпаны на 65%, и их производство снижается. В приведенных ниже таблицах сравниваются эти производственные кластеры и их основные месторождения.

Бованенковское месторождение. Это первостепенный объект освоения в этом кластере, запущенный в 2012. Он положил начало развитию газодобычи на Ямале. В настоящее время месторождение эксплуатирует сеноманско-аптийские залежи, его развитие все еще продолжается. В 2017 Бованенково произвело 83 млрд куб. м. (второе по велечине месторождение Газпрома). В 2022 компания планирует достичь планки в 115 млрд куб. м/г природного газа, а также более 100 т. газоконденсата. Пик роста должен прийтись на 2022-2028 гг. благодаря эксплуатации неокомско-юрских залежей.

Газодобывающий блок No2. Мы посетили газодобывающий блок No2, в том числе куст скважин No 35, а также связанную с ним компрессорную станцию, которая отгружает добытый газ в газопровод Бованенково –Ухта, а в конечном итоге – в экспортный газопровод Северный поток (подробнее расскажем об этом ниже). В дальнейшем Газпром планирует запустить газодобывающий блок No3, который вместе с дожимными компрессорными станциями сформирует путь от месторождения No3.

Будущее развитие кластера на Ямале. Введение Харасавэйского месторождения (Сеномано-Аптические слои) запланировано на 2023-24 гг., а Крузенштернского – на 2027-28 гг. Эти месторождения станут следующим этапом развития производства на Ямале, однако сейчас они находятся на стадии разведки. Ключевое внимание Газпрома сфокусировано на Бованенково. Тамбейский кластер месторождений (Малыгинское и Тамберское, обладающие суммарными резервами в размере 7,7 трлн куб. м) также является частью плана по развитию Ямала, но старт намечен лишь на 2030 год.

Северный поток-2 – Основной Транспортный Путь Будущего

Мы продолжили свое путешествие по основным объектам Газпрома посетив Грифсвальд в Северной Германии, конечную точку экспортного трубопровода — Северный поток. Он проходит через немецкую границу Балтийского моря и затем соединяется с местными трубопроводами NEL и OPAL, давая таким образом ямальскому газу попасть в Северную Германию и к границе Чехии. Представители компании поделились своими планами по дальнейшему развитию инфраструктуры экспортного трубопровода, делая акцент на Северный поток-2, который мы обсудим далее.

Северный коридор – дешевая альтернатива. На текущий момент Газпром использует три экспортных трубопровода для трансфера газа в Европу. Первый, Северный Коридор, (начало которого мы видели в Бованенково, а конец в Германии), состоит из секций Бованенково-Юхта, Юхта-Торжок и Грязовец- Славянская. За ним следует Северный поток, который начинается в компрессорной станции Портовая недалеко от Выборга. Пропускная способность этого пути будет расширена при помощи Северного потока-2, который потребует увеличения пропускной способности всех секций начиная с Бованенковского месторождения. Газпром уже ведет активную работу по развитию данных объектов и только Северный поток-2 ожидает получения необходимых разрешений. Более подробная информация по данным проектам представлена на Рис. 7 ниже. Альтернативным маршрутом является Ямал-Европа, который соединяет традиционный НПТ регион с ЕС и проходит через Беларусь и Польшу. Наконец, последний и возможно самый проблематичный вариант это транзит газа через Украину. Он также подразумевает соединение района НПТ с Центральной Европой через Укртрансгаз, у которого заключен 10-летний транзитный контракт с Газпромом, который истекает в следующем году. Представители компании подчеркнули, что транзит газа через Украину является самым долгим способом доставки, так как Северный коридор короче его на 24%, а Северный поток – на 19%.

Мощность компрессора центрального коридора будет сокращена. Фокусируясь на Северном потоке-2, как на более эффективном и менее экологически вредном маршруте, который соединит новые производственные объекты с Северной Европой, Газпром планирует заметно сократить мощность компрессорных станций расположенных вдоль Центрального Коридора (например, украинский путь, который соединяет Надым-ПурТазовский регион с Центральной Европой) на 30% в 2017-19. По заявлениям представителей компании это не окажет существенного эффекта на пропускную способность трубопровода через Украину, но приведет к значительному сокращению затрат вплоть до $2 млрд к 2030 году. Более того, использование Северного потока-2, как альтернативы транзита через Украину, по заявлениям компании должно привести к ежегодному увеличению EBITDA и свободного денежного потока примерно на $1 млрд в результате снижения затрат на транспортировку.

Северный поток-2 – в ожидании разрешения Европейского регулятора. CFO Северного потока-2 Поль Коркоран во время своего выступления сделал акцент на регуляторных рисках со стороны Европейских властей. Он подчеркнул, что трубопровод может быть включен в Третий Энергетический Пакет, хотя исходя из опыта Северного потока, который в него не вошел, этот риск снижается. Еврокомиссия и Европарламент выступают за введение нового пакета, что ставит под сомнение реализацию проекта, так как это приведет к ограничению его использования. В тоже время Европейский Совет категорически против реализации Третьего Энергетического Пакета.

Дания – не главная проблема. Даже если Дания откажется дать разрешение на прокладку Северного потока-2 через ее территориальные воды, это не приведет к существенному увеличению капитальных затрат проекта, так как датский отрезок самый короткий (около 8% от общей протяженности трубопровода в 1230 км). Следовательно, необходимость обхода Дании не должна создать неприятности для реализации проекта и его экономической эффективности, исходя из заявлений Коркорана.

Северный поток-2 ключевые данные. В Северном потоке-2 доля Газпрома составляет 50% (также как и в Северный поток), а миноритарными акционерами выступают OMV, Shell, Uniper, Engie и Wintershall. Суммарные капитальные затраты равны €8 млрд (с учетом привлеченного финансирования — €9,5 млрд). Строительство начнется вскоре после получения разрешения от Дании, в то время как все остальные страны уже одобрили данный проект. Ввод в эксплуатацию ожидается в конце 2019 года. Трубопровод начнет свой путь в районе Усть-Луга в России и пройдет вдоль двух уже существующих веток Северного потока.

Европейский рынок газа – огромное пространство для Газпрома

Газпром провел круглый стол, посвященный перспективам европейского рынка газа, на котором присутствовали эксперты из WoodMackenzie и S&P Global Platts. Центральной темой данной дискуссии стала оценка способности Газпрома увеличить и укрепить свое присутствие на европейском газовом рынке. Европа сталкивается с повышенным спросом на газ, в то время как внутреннее производство сокращается. Это означает, что Европе потребуется больше импортного газа, что, в свою очередь, откроет пространство возможностей для Газпрома, хотя последнему придется конкурировать с поставщиками СПГ. Победитель в данной конкуренции будет определяться в зависимости от ценообразования и уровня цен, а в нынешней ситуации Газпром может предложить европейским клиентам лучшие цены, чем поставщики СПГ из Северной Америки.

Мы выделяем следующие основные выводы:

Потребности Европы в импорте газа возрастут на 130-150 млрд куб. м. к 2030. WoodMackenzie ожидает, что Европа увеличит потребление газа до 530 млрд куб. м. к 2030 году, чему поспособствует рост спроса со стороны энергетики, промышленных и розничных потребностей, а также бункеровки. Кроме того, масштабы ядерного и угольного производства в Европе будут заметно снижаться из-за пристального внимания к концентрации парниковых газов и сохранению экологической безопасности (производство ядерной энергии должно снизиться на 20% к 2025). При этом объем добычи газа в Европе будет также значительно уменьшаться, главным образом за счет снижения добычи на месторождении Гронинген в Нидерландах, уровень производства которого должен упасть до нуля к 2025 по сравнению с 21 млрд куб. м. в 2017. Более того, производство газа снижается и в Великобритании, и WoodMackenzie ожидает аналогичную тенденцию в Норвегии, которая сейчас оперирует на старых месторождениях (снижение добычи должно произойти после 2020 года). Все это говорит о том, что Европе суждено увеличить объемы импорта газа, который к концу следующего десятилетия должен достигнуть почти 400 млрд куб. м. Это составит около 90% совокупного спроса на газ в Европе, тогда как уровень 2017 года — 304 млрд куб. м. — составлял менее 60% общего потребления газа.

Альтернативные проекты на Ближнем Востоке (пока) не являются предметом для беспокойства. WoodMackenzie подчеркнула, что недавно разработанные проекты на Ближнем Востоке и в кавказском регионе, которые могут обеспечить дополнительные поставки в Европу в качестве альтернативы Газпрому, пока не представляют серьезной угрозы для компании. 10 мрлд куб. м. с азербайджанских проектов Шах-Дениз в Каспийском регионе (по трубопроводу TAP) отправляются в Италию, в то время как прочие поставки являются крайне дорогостоящими. Восточно-средиземноморский газ, скорее всего, будет сосредоточен на местном рынке Египта и СПГ. Поставки из Курдистана и дополнительные газопроводы Ирана могут столкнуться с проблемами безопасности и различными политическими препятствиями.

Ценообразование. Газпром согласен с тем, что заложенная в бюждет цена на газ в размере $197/ тыс куб. м. выглядит несколько консервативной, и в 2018 году вероятна цена равная 230 долл. / тыс куб. м. Газпром считает, что цена, близкая к $300 / тыс куб. м., сделает американский СПГ более конкурентоспособным, так что это, вероятно, будет пределом для европейской экспортной цены. Другими словами, Газпром в настоящее время больше ориентируется на стабилизацию своих объемов выпуска и увеличение доли рынка, тогда как проблема ценообразования отходит на второй план. Слишком высокая цена привела бы к усилению конкуренции со стороны производителей СПГ, что угрожало бы динамике производства Газпрома. Говоря о своих текущих контрактах, компания уточнила, что только 25% объемов его продукции, отправленных в Европу, продаются по ценам, привязанным к котировкам нефти, тогда как 34% представляют собой гибридные контракты, которые сочетают привязки к ценам на нефть и газ в Европейских хабах. Баланс продается по форвардным или по спот- ценам европейским клиентам.

Газпром нефть –увеличение дивидендных выплат

Газпром нефть была в центре внимания сербского этапа поездки. В Сербии находится дочерняя компания NIS, работающая на НПЗ Панчево, который мы посетили наряду с еще несколькими точками разведки и добычи. Все это сопровождалось соответствующей презентацией финансового директора Газпром Нефти Алексея Янкевича, и мы выделяем основные выводы ниже.

Соглашение ОПЕК+. Газпром нефть ожидает дополнительного выпуска продукции в 5 тыс тонн в соответствии с недавним соглашением членов ОПЕК+ по ограничению их производства. Это предполагает превышение на 1.5-1.8 млн долл. уровня добычи нефти над уровнем предыдущего плана. Такой постепенный прирост добычи связан с деятельностью на старых месторождениях, где производство искусственно сокращается, и с деятельностью на новых месторождениях, где темпы производства остаются неизменными.

Налоговый маневр и нефтепереработка. Газпром нефть ожидает от предлагаемого налогового маневра (отмена экспортной пошлины к 2024 году) нейтрального эффекта на свой нефтеперерабатывающий бизнес. Эффект от более низкой экспортной пошлины и, следовательно, от более высокой цены на нефть будет нейтрализован отрицательным акцизом. Кроме того, введение налога на сверхприбыль (НСП) в 2019, которое тесно связано с планами налогового маневра, может обеспечить некоторый рост NPV некоторых новых месторождений компании, в частности Новопортовского, которое в настоящее время пользуется льготами по экспортной пошлине.

Модернизация нефтепереработки. Компания планирует инвестировать около $2 млрд в модернизацию своих основных нефтеперерабатывающих заводов в России (Омск и Москва), причем 20-30% этой суммы уже инвестировано. После завершения модернизации Газпром нефть ожидает, что значения индекса Нельсона для обоих заводов составят 10.4-10.5 соответственно против 7.3-8.5 на сегодняшний день.

На прошлой неделе Газпром и Газпром нефть организовали многодневное посещение активов компаний для инвесторов. Газовый гигант продемонстрировал аналитикам и инвесторам все звенья производственно-сбытовой цепочки, начиная с нового перспективного центра газодобычи Ямал и заканчивая отводами OPAL и NEL в Северной Германии, на которые делится газопровод Северный поток. Газпром провел круглый стол, посвященный перспективам европейского газового рынка, а также будущей роли компании и ее позиционированию на рынке. Кроме того, крупнейшая дочерняя компания Газпрома, Газпром нефть, представила сербское подразделение – НИС, в том числе местный НПЗ в Панчево и исследовательский центр в Нови-Саде. Компания также провела презентацию с участием финансового директора Алексея Янкевича. Мы сохраняем рекомендацию ПОКУПАТЬ для обеих компаний, подтверждая нашу положительную оценку.Широкие возможности Газпрома на европейском газовом рынке

Ключевой вывод, озвученный за круглым столом, заключается в том, что Европа будет вынуждена нарастить импорт природного газа в связи с ростом потребления из-за экономического роста и сокращения производства электроэнергии на атомных и угольных электростанциях. Определенную роль также будет играть сокращение добычи природного газа в ключевых европейских производственных центрах — Нидерландах, Норвегии и Великобритании. СПГ и Средиземноморский газ пока не представляют серьезной угрозы для Газпрома. Компания хорошо позиционирована для того, чтобы извлечь выгоду из растущего спроса на газ, развивая газопроводную инфраструктуру, включая Северный поток-2, Турецкий поток, и заменяя зрелые месторождения Надым-Пур-Таза, переживающие снижение объемов добычи, на полуостров Ямал, где флагманским месторождением является Бованенково.

Новая производственная зона — Ямал

Полуостров Ямал, суммарные запасы которого составляют 16,6 трлн куб м, представляет собой новый центр газодобычи Газпрома, заменяющий старую площадку Надым-Пур-Таз. Бованенково продолжает наращивать свою продукцию, объем которой должен достигнуть пика 115 млрд куб. м/г к 2022 (текущий выпуск — 83 млрд куб. м., второе по величине месторождение Газпрома). Тем временем, Харасавэйское и Крузенштернское месторождения к северу от Бованенково уже находятся на следующем этапе развития ресурсной базы Ямала, что станет ключевым направлением развития производства Газпрома в течение следующего десятилетия. Тамбейская промышленная зона – более отдаленная резервная база, которая, вероятно, будет задействована после 2030.

Северный поток – более дешевый способ транспортировки

Газпром стремится перераспределить газовые потоки в пользу современных маршрутов, таких как Северный поток и будущий Северный поток-2, поскольку они сопряжены с более низкими затратами и уменьшением экологического воздействия. Наряду с развитием наземной газопроводной инфраструктуры, соединяющей новый центр газодобычи Ямала с Северным потоком (так называемого Северного коридора), Газпром рассматривает возможность сокращения мощностей в Центральном коридоре, (связанном с украинским транзитом газа), на 30%, что должно привести к экономическому эффекту до $2 млрд. Компания также ожидает ежегодного прироста EBITDA и FCF в размере $1 млрд/г благодаря более дешевым экспортным поставкам газа через Северный поток-2 по сравнению с Центральным коридором из-за более коротких расстояний.

Газпром нефть – курс на повышение дивидендов

В долгосрочной перспективе Газпром нефть планирует наращивать дивидендные выплаты, включая DPS, для поддержания дивидендного дохода, который составит 50% от чистой прибыли по МСФО. Компания планирует продолжать выплачивать промежуточные дивиденды. Газпром нефть не ожидает какого-либо влияния налогового маневра на нефтеперерабатывающий бизнес, следовательно, планирует продолжить модернизацию российских нефтеперерабатывающих заводов. Компания ожидает, что прирост производства достигнет $5 тыс т/д. после изменений ограничений ОПЕК +, которые будут поступать поступать из более старых месторождений.

Новая база ресурсов на Ямале

Точкой отправления экскурсии стало начало производственно-сбытовой цепочки — новый центр газодобычи на Ямале. Новое месторождение Бованенково в настоящее время – единственное газодобывающиее месторождение с необходимой инфраструктурой, включая аэропорт и базу для проживания, в этом районе. В настоящее время на площадке работает около 4000 человек, включая подрядчиков.

Новый центр газодобычи на Ямале. Обладая запасами в размере 16,6 т куб м, Ямал определяет следующий этап развития Газпрома, направленный на замену зрелого Надым-Пур-Тазского региона, являющегося ключевой точкой газодобычи, созданной в 1970. Сеноманские залежи в этом регионе (НПТ) уже исчерпаны на 65%, и их производство снижается. В приведенных ниже таблицах сравниваются эти производственные кластеры и их основные месторождения.

Бованенковское месторождение. Это первостепенный объект освоения в этом кластере, запущенный в 2012. Он положил начало развитию газодобычи на Ямале. В настоящее время месторождение эксплуатирует сеноманско-аптийские залежи, его развитие все еще продолжается. В 2017 Бованенково произвело 83 млрд куб. м. (второе по велечине месторождение Газпрома). В 2022 компания планирует достичь планки в 115 млрд куб. м/г природного газа, а также более 100 т. газоконденсата. Пик роста должен прийтись на 2022-2028 гг. благодаря эксплуатации неокомско-юрских залежей.

Газодобывающий блок No2. Мы посетили газодобывающий блок No2, в том числе куст скважин No 35, а также связанную с ним компрессорную станцию, которая отгружает добытый газ в газопровод Бованенково –Ухта, а в конечном итоге – в экспортный газопровод Северный поток (подробнее расскажем об этом ниже). В дальнейшем Газпром планирует запустить газодобывающий блок No3, который вместе с дожимными компрессорными станциями сформирует путь от месторождения No3.

Будущее развитие кластера на Ямале. Введение Харасавэйского месторождения (Сеномано-Аптические слои) запланировано на 2023-24 гг., а Крузенштернского – на 2027-28 гг. Эти месторождения станут следующим этапом развития производства на Ямале, однако сейчас они находятся на стадии разведки. Ключевое внимание Газпрома сфокусировано на Бованенково. Тамбейский кластер месторождений (Малыгинское и Тамберское, обладающие суммарными резервами в размере 7,7 трлн куб. м) также является частью плана по развитию Ямала, но старт намечен лишь на 2030 год.

Северный поток-2 – Основной Транспортный Путь Будущего

Мы продолжили свое путешествие по основным объектам Газпрома посетив Грифсвальд в Северной Германии, конечную точку экспортного трубопровода — Северный поток. Он проходит через немецкую границу Балтийского моря и затем соединяется с местными трубопроводами NEL и OPAL, давая таким образом ямальскому газу попасть в Северную Германию и к границе Чехии. Представители компании поделились своими планами по дальнейшему развитию инфраструктуры экспортного трубопровода, делая акцент на Северный поток-2, который мы обсудим далее.

Северный коридор – дешевая альтернатива. На текущий момент Газпром использует три экспортных трубопровода для трансфера газа в Европу. Первый, Северный Коридор, (начало которого мы видели в Бованенково, а конец в Германии), состоит из секций Бованенково-Юхта, Юхта-Торжок и Грязовец- Славянская. За ним следует Северный поток, который начинается в компрессорной станции Портовая недалеко от Выборга. Пропускная способность этого пути будет расширена при помощи Северного потока-2, который потребует увеличения пропускной способности всех секций начиная с Бованенковского месторождения. Газпром уже ведет активную работу по развитию данных объектов и только Северный поток-2 ожидает получения необходимых разрешений. Более подробная информация по данным проектам представлена на Рис. 7 ниже. Альтернативным маршрутом является Ямал-Европа, который соединяет традиционный НПТ регион с ЕС и проходит через Беларусь и Польшу. Наконец, последний и возможно самый проблематичный вариант это транзит газа через Украину. Он также подразумевает соединение района НПТ с Центральной Европой через Укртрансгаз, у которого заключен 10-летний транзитный контракт с Газпромом, который истекает в следующем году. Представители компании подчеркнули, что транзит газа через Украину является самым долгим способом доставки, так как Северный коридор короче его на 24%, а Северный поток – на 19%.

Мощность компрессора центрального коридора будет сокращена. Фокусируясь на Северном потоке-2, как на более эффективном и менее экологически вредном маршруте, который соединит новые производственные объекты с Северной Европой, Газпром планирует заметно сократить мощность компрессорных станций расположенных вдоль Центрального Коридора (например, украинский путь, который соединяет Надым-ПурТазовский регион с Центральной Европой) на 30% в 2017-19. По заявлениям представителей компании это не окажет существенного эффекта на пропускную способность трубопровода через Украину, но приведет к значительному сокращению затрат вплоть до $2 млрд к 2030 году. Более того, использование Северного потока-2, как альтернативы транзита через Украину, по заявлениям компании должно привести к ежегодному увеличению EBITDA и свободного денежного потока примерно на $1 млрд в результате снижения затрат на транспортировку.

Северный поток-2 – в ожидании разрешения Европейского регулятора. CFO Северного потока-2 Поль Коркоран во время своего выступления сделал акцент на регуляторных рисках со стороны Европейских властей. Он подчеркнул, что трубопровод может быть включен в Третий Энергетический Пакет, хотя исходя из опыта Северного потока, который в него не вошел, этот риск снижается. Еврокомиссия и Европарламент выступают за введение нового пакета, что ставит под сомнение реализацию проекта, так как это приведет к ограничению его использования. В тоже время Европейский Совет категорически против реализации Третьего Энергетического Пакета.

Дания – не главная проблема. Даже если Дания откажется дать разрешение на прокладку Северного потока-2 через ее территориальные воды, это не приведет к существенному увеличению капитальных затрат проекта, так как датский отрезок самый короткий (около 8% от общей протяженности трубопровода в 1230 км). Следовательно, необходимость обхода Дании не должна создать неприятности для реализации проекта и его экономической эффективности, исходя из заявлений Коркорана.

Северный поток-2 ключевые данные. В Северном потоке-2 доля Газпрома составляет 50% (также как и в Северный поток), а миноритарными акционерами выступают OMV, Shell, Uniper, Engie и Wintershall. Суммарные капитальные затраты равны €8 млрд (с учетом привлеченного финансирования — €9,5 млрд). Строительство начнется вскоре после получения разрешения от Дании, в то время как все остальные страны уже одобрили данный проект. Ввод в эксплуатацию ожидается в конце 2019 года. Трубопровод начнет свой путь в районе Усть-Луга в России и пройдет вдоль двух уже существующих веток Северного потока.

Европейский рынок газа – огромное пространство для Газпрома

Газпром провел круглый стол, посвященный перспективам европейского рынка газа, на котором присутствовали эксперты из WoodMackenzie и S&P Global Platts. Центральной темой данной дискуссии стала оценка способности Газпрома увеличить и укрепить свое присутствие на европейском газовом рынке. Европа сталкивается с повышенным спросом на газ, в то время как внутреннее производство сокращается. Это означает, что Европе потребуется больше импортного газа, что, в свою очередь, откроет пространство возможностей для Газпрома, хотя последнему придется конкурировать с поставщиками СПГ. Победитель в данной конкуренции будет определяться в зависимости от ценообразования и уровня цен, а в нынешней ситуации Газпром может предложить европейским клиентам лучшие цены, чем поставщики СПГ из Северной Америки.

Мы выделяем следующие основные выводы:

Потребности Европы в импорте газа возрастут на 130-150 млрд куб. м. к 2030. WoodMackenzie ожидает, что Европа увеличит потребление газа до 530 млрд куб. м. к 2030 году, чему поспособствует рост спроса со стороны энергетики, промышленных и розничных потребностей, а также бункеровки. Кроме того, масштабы ядерного и угольного производства в Европе будут заметно снижаться из-за пристального внимания к концентрации парниковых газов и сохранению экологической безопасности (производство ядерной энергии должно снизиться на 20% к 2025). При этом объем добычи газа в Европе будет также значительно уменьшаться, главным образом за счет снижения добычи на месторождении Гронинген в Нидерландах, уровень производства которого должен упасть до нуля к 2025 по сравнению с 21 млрд куб. м. в 2017. Более того, производство газа снижается и в Великобритании, и WoodMackenzie ожидает аналогичную тенденцию в Норвегии, которая сейчас оперирует на старых месторождениях (снижение добычи должно произойти после 2020 года). Все это говорит о том, что Европе суждено увеличить объемы импорта газа, который к концу следующего десятилетия должен достигнуть почти 400 млрд куб. м. Это составит около 90% совокупного спроса на газ в Европе, тогда как уровень 2017 года — 304 млрд куб. м. — составлял менее 60% общего потребления газа.

Рыночная доля Газпрома может вырасти до 40%. Такое развитие событий предполагает наступление светлых дней для Газпрома, который находится в выгодном положении для того, чтобы увеличить свою долю на рынке в Европе (его доля уже подскочила с 27% в 2011 до 34% в 2017). WoodMackenzie ожидает, что в обозримом будущем доля Газпрома вырастет до 40% на фоне развития инфраструктуры (запуск Северного потока-2, развитие Турецкого потока и расширение новой производственной базы на полуострове Ямал).СПГ пока не представляет угрозы. S&P Global Platts подчеркнула, что производство СПГ не перестает разочаровывать, и ожидаемому взрыву предложения СПГ в Северо-Западной Европе, возможно, не суждено будет случиться по причине задержек в реализации проектов в США, а также увеличения спроса на газ в Китае, что не способствует изменению текущего глобального баланса спроса и предложения СПГ. Кроме того, СПГ нуждается в ценовых стимулах для запуска нового этапа проектов. До сих пор североамериканские производители СПГ предпочитают такие рынки премиум- класса, как АТР, или менееленные рынки с лучшей экономикой, такие как LATAM. Текущая спот-цена на газ в Азии составляет $11 на млн БТЕ, что делает азиатский рынок гораздо более привлекательным, чем европейский, который в настоящее время торгуется со скоростью около $7 на млн БТЕ.

Альтернативные проекты на Ближнем Востоке (пока) не являются предметом для беспокойства. WoodMackenzie подчеркнула, что недавно разработанные проекты на Ближнем Востоке и в кавказском регионе, которые могут обеспечить дополнительные поставки в Европу в качестве альтернативы Газпрому, пока не представляют серьезной угрозы для компании. 10 мрлд куб. м. с азербайджанских проектов Шах-Дениз в Каспийском регионе (по трубопроводу TAP) отправляются в Италию, в то время как прочие поставки являются крайне дорогостоящими. Восточно-средиземноморский газ, скорее всего, будет сосредоточен на местном рынке Египта и СПГ. Поставки из Курдистана и дополнительные газопроводы Ирана могут столкнуться с проблемами безопасности и различными политическими препятствиями.

Ценообразование. Газпром согласен с тем, что заложенная в бюждет цена на газ в размере $197/ тыс куб. м. выглядит несколько консервативной, и в 2018 году вероятна цена равная 230 долл. / тыс куб. м. Газпром считает, что цена, близкая к $300 / тыс куб. м., сделает американский СПГ более конкурентоспособным, так что это, вероятно, будет пределом для европейской экспортной цены. Другими словами, Газпром в настоящее время больше ориентируется на стабилизацию своих объемов выпуска и увеличение доли рынка, тогда как проблема ценообразования отходит на второй план. Слишком высокая цена привела бы к усилению конкуренции со стороны производителей СПГ, что угрожало бы динамике производства Газпрома. Говоря о своих текущих контрактах, компания уточнила, что только 25% объемов его продукции, отправленных в Европу, продаются по ценам, привязанным к котировкам нефти, тогда как 34% представляют собой гибридные контракты, которые сочетают привязки к ценам на нефть и газ в Европейских хабах. Баланс продается по форвардным или по спот- ценам европейским клиентам.

Газпром нефть –увеличение дивидендных выплат

Газпром нефть была в центре внимания сербского этапа поездки. В Сербии находится дочерняя компания NIS, работающая на НПЗ Панчево, который мы посетили наряду с еще несколькими точками разведки и добычи. Все это сопровождалось соответствующей презентацией финансового директора Газпром Нефти Алексея Янкевича, и мы выделяем основные выводы ниже.

Дивиденды. Газпром нефть рассматривает увеличение дивидендов в качестве одной из своих первостепенных задач. Это предполагает увеличение размера выплачиваемого дивиденда на акцию и, в конечном счете, повышение коэффициента выплаты — исторически компания выплачивала 25% чистого дохода по МСФО. Между тем, учитывая, что многие государственные и нефтяные компании стали более щедрыми в вопросах выплаты дивидендов, Газпром нефть рассматривает коэффициент выплаты дивидендов по МСФО на уровне 50% в долгосрочной перспективе. Компания хочет сохранить дивидендную доходность на фоне сильного роста цены на ее акции. Она по-прежнему планирует выплатить промежуточные дивиденды за 9M18, которые уже могут основываться на более высоком коэффициенте выплаты.АТОН

Соглашение ОПЕК+. Газпром нефть ожидает дополнительного выпуска продукции в 5 тыс тонн в соответствии с недавним соглашением членов ОПЕК+ по ограничению их производства. Это предполагает превышение на 1.5-1.8 млн долл. уровня добычи нефти над уровнем предыдущего плана. Такой постепенный прирост добычи связан с деятельностью на старых месторождениях, где производство искусственно сокращается, и с деятельностью на новых месторождениях, где темпы производства остаются неизменными.

Налоговый маневр и нефтепереработка. Газпром нефть ожидает от предлагаемого налогового маневра (отмена экспортной пошлины к 2024 году) нейтрального эффекта на свой нефтеперерабатывающий бизнес. Эффект от более низкой экспортной пошлины и, следовательно, от более высокой цены на нефть будет нейтрализован отрицательным акцизом. Кроме того, введение налога на сверхприбыль (НСП) в 2019, которое тесно связано с планами налогового маневра, может обеспечить некоторый рост NPV некоторых новых месторождений компании, в частности Новопортовского, которое в настоящее время пользуется льготами по экспортной пошлине.

Модернизация нефтепереработки. Компания планирует инвестировать около $2 млрд в модернизацию своих основных нефтеперерабатывающих заводов в России (Омск и Москва), причем 20-30% этой суммы уже инвестировано. После завершения модернизации Газпром нефть ожидает, что значения индекса Нельсона для обоих заводов составят 10.4-10.5 соответственно против 7.3-8.5 на сегодняшний день.

0 Комментариев

Читайте на SMART-LAB:

Хэдхантер. Я не дождался отчета за 25г. и обновил прогноз по прибыли и дивидендам

Хэдхантер послезавтра 6 марта опубликует отчет по МСФО за 2025 год. Модель по компании обновлял здесь , но сегодня решил сделать корректировки и посчитать — сколько в итоге будет чистая...

16:09