05 июля 2018, 11:36

Моё мнение о фундаментальном анализе акций российских компаний

1. Когда я только начинал что-то фундаментально анализировать, мне казалось, что я нашёл нечто, что не видят другие. Клал бумагу в портфель. С течением немалого времени ко мне приходило осознание, что когда я думал, что я знал всё, на самом деле я не знал ничего. Да-да, синдром Даннига-Крюгера.

2. В начале можно подумать, что на рынке много недооцененных компаний, потому что все остальные люди — недальновидные болваны, а я самый умный. В конце концов я изменил свою точку зрения. Если что-то стоит дешево, то по этому активу есть большой риск, который ты сам просто в силу когнитивных искажений оцениваешь неправильно.

3. В конце концов я понял, что когда мне кажется что-то очень интересным, например P/E=2, это скорее всего означает, что я просто не понимаю всей картины целиком.

Решения, основанные на п.1-2-3 получаются очень ненадёжными, низкокачественными.

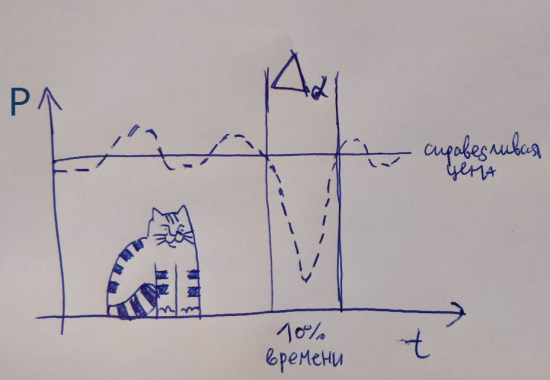

4. Я также понял, что когда в экономике всё спокойно, в основном, все компании оценены около дела и некоторые переоценены. И в целом, можно сказать, что так происходит большую часть времени.

5. А ещё, я понял, что нельзя взять и слёту хорошо проанализировать компанию за пару-тройку часов. С компанией надо жить вместе, расти вместе, вместе развиваться, следить за её историей, за её менеджерами, читать её отчёты и читать отчеты других компаний. Тогда, квартал за кварталом, будет вырисовываться правильная картинка, дающая надежную опору для принятия инвестиционного решения.

Проблема многих в том, что модель планируемого к покупке телефона или автомобиля люди выбирают тщательнее, чем акции. Это как раз эффект Даннинга Крюгера. Осознать свою некомпетентность в инвестициях гораздо сложнее.

6. Так вот когда ты живешь уже много лет в окружении изучаемых тобою компаний, бывает такое время, пусть это будет 10% всего времени, когда компания, по какой-то причине, оказывается оцененной несправедливо. На картинке я выделил этот участок и обозначил как дельта (Δ), которая как раз и дает «альфу» в долгосрочных инвестициях:)

Итак, самое важное в инвестициях: сформировать капитал и обширный багаж знаний и донести их до того момента времени, когда рынок будет оценивать акции чудовищно неверно.

подписываемся на регулярный рисерч: mozgovik.com/

2. В начале можно подумать, что на рынке много недооцененных компаний, потому что все остальные люди — недальновидные болваны, а я самый умный. В конце концов я изменил свою точку зрения. Если что-то стоит дешево, то по этому активу есть большой риск, который ты сам просто в силу когнитивных искажений оцениваешь неправильно.

3. В конце концов я понял, что когда мне кажется что-то очень интересным, например P/E=2, это скорее всего означает, что я просто не понимаю всей картины целиком.

Решения, основанные на п.1-2-3 получаются очень ненадёжными, низкокачественными.

4. Я также понял, что когда в экономике всё спокойно, в основном, все компании оценены около дела и некоторые переоценены. И в целом, можно сказать, что так происходит большую часть времени.

5. А ещё, я понял, что нельзя взять и слёту хорошо проанализировать компанию за пару-тройку часов. С компанией надо жить вместе, расти вместе, вместе развиваться, следить за её историей, за её менеджерами, читать её отчёты и читать отчеты других компаний. Тогда, квартал за кварталом, будет вырисовываться правильная картинка, дающая надежную опору для принятия инвестиционного решения.

Проблема многих в том, что модель планируемого к покупке телефона или автомобиля люди выбирают тщательнее, чем акции. Это как раз эффект Даннинга Крюгера. Осознать свою некомпетентность в инвестициях гораздо сложнее.

6. Так вот когда ты живешь уже много лет в окружении изучаемых тобою компаний, бывает такое время, пусть это будет 10% всего времени, когда компания, по какой-то причине, оказывается оцененной несправедливо. На картинке я выделил этот участок и обозначил как дельта (Δ), которая как раз и дает «альфу» в долгосрочных инвестициях:)

Итак, самое важное в инвестициях: сформировать капитал и обширный багаж знаний и донести их до того момента времени, когда рынок будет оценивать акции чудовищно неверно.

подписываемся на регулярный рисерч: mozgovik.com/

Но!!!

Для сравнения надо сжиться с несколькими компаниями

но только мне кажется надо много компаний так смотреть а не одну

А предпоследний в 1929?))

Но в целом — обычно эти 10% приходятся на всеобщий кризис, когда режут маржу, и почти все находится низко, а плечи брать страшно.

текст отличный.

И уж совсем тяжело оценивать с позиций ФА те компании, которые по форме акционерные общества (цель которых — максимизация прибыли владельцев), а по факту, менеджмент этих компаний шлет лесом владельца контрольного, Карл! пакета, отвечая на запросы правительства, что не будут делиться прибылью, есть вещи поважнее интересов акционеров (привет Александру Фэку)

1) чей бизнес ты действительно понимаешь

2) на которую у тебя чуйка при торговле, инвестиции

(с учетом всех уровней TA)

3) с которой ты будешь, если не всегда, то достаточно долго

а потом вдруг — бац!

евтушенкова арестовали...

или ввели доп.ндпи по гп...

или продал галицкий магнит...

и тебе хорошо… только холодно и кушать хочется

А вообще да, согласен.

Для того, чтобы сидеть в ближних облигациях и ждать провала нужны по-настоящему железные шары. И чтобы потом начать покупать во время паники тоже. В общем самодисциплина и еще раз самодисциплина.

Про отчеты тоже верно и логично: когда ты за определенными компаниями следишь пару лет, то уже как-то проще ориентироваться…

1. Попытка все учесть приводит к стандартному analysis paralysis. Это все равно, что нанести на график штук десять индикаторов и попробовать принять решение. Одно будет противоречить другому.

2. По взаимосвязи стоимости и риска понравилось у Талера «Новая поведенческая экономика»

3. МРСК Волги, купленная некое время назад по обычной стоимостной оценке принесла более 250%, так что на некоторые вещи просто требуется время.

4. Кот шикарен :) Я в восторге.

Придут большие иноденьги — все порастет.

А когда начнется рост, массовка тоже пойдет, побросав депозиты и облигации.

Никого не смущают фундаментальные проблемы netflix, когда она растет на 100% в год.

Думаю большая часть цены акции складывается из состояния рынка в целом и состояния конкретной отрасли. Поэтому сначала нужно определить, удачное ли время для входа в данную отрасль данного фондового рынка в принципе. Далее уже выбрать список компаний, бизнес которых тебе понятен, и начать их рассматривать на вход.

Но правда это больше совет для инвестиций в американские бумаги. У нас сильно воздействие «кукла», в ряде отраслей фактически не представлено надежных компаний. Из исключений только Сбер, наверное.

Даже не знаю, как тут можно «жить» с компанией? Все самые интересные события спрятаны от миноритариев.

Про капитал и знания полностью согласен)

Покупая индекс вы фактически вкладываетесь как в интересные акции со стабильным трендом, так и в условную теслу, твиттер и фейсбук на их пике.

На мой взгляд, в этом как раз и есть преимущество при долгосрочном подходе..

Я имел в виду, что исходя из тезисов Тимофея (вполне разумных), индексное инвестирование выглядит логичным выбором…

В США торгуются около 7000 компаний. Как с ними сжиться, чтобы из них составить грамотный портфель?

Вот соглашусь с тем, что выбирать акцию компанию нужно также как новую стиральную машину, например. Но обязательно ли сживаться с производителем? Нет!

Все рецепты инвестирования исчерпывающе раскрыты в разумном инвесторе Грэма и в китайской поговорке «Хороший товар не может быть дешевым, дешевый товар не может быть хорошим».

Андрей Блохин, Грэм как введение, потом https://smart-lab.ru/books/book_view/117/ и потом еще что-то по серьезнее, как например https://smart-lab.ru/books/analiz-cennyh-bumag-gram-dodd/ — ну и конечно же, надо будет их перечитывать, потому что на 100% лично у меня с первого раза усвоить не удается.

Заранее неизвестно, сколько придется ждать. Хороший день для входа в акции был 9 апреля. Были и другие дни, когда акции улетали вниз на панических настроениях на рынке.

Пример с той же Системой. Она недавно стоила 13 рублей. По ФА многие аналитики считают, что в будущем Система может стоить 18-20 рублей. Значит можно было купить по 13 и держать. Но, лучше купить Систему по 10 руб. на какой-нибудь панике и поймать второе дно в подарок (8,6 руб), чем купить по 13 в спокойное время и получить двойное дно (сначала 10, потом 8,6).

Вот взять к примеру Русал- на панике он сложился втрое. И что? Алюминий стал вдруг никому не нужен? А Русал это около 10% мирового алюминия. И в связи с ростом промышленности в развитых странах — никуда он не денется — отрастет обратно, еще и прибыль даст. Да, возможно придется перестраивать логистику, еще что то, но на горизонте нескольких лет все это мелочи.

Или Сбербанк который регулярно летает то вверх, то вниз — очевидно же, что это лучший банк страны, который снимает сливки с реформы банковской системы. А еще у него куча проектов, падение процента по ипотеке, реформа в строительстве по недвижимости, да и банальный рост ЖКХ, поэтому по ФА сберу еще расти и расти. Правда думаю, что уже не гигантскими темпами как раньше.

И таких компаний много на рынке на самом деле. Лучше конечно изучать серьезно, как написал Тимофей:

жить вместе, расти вместе, вместе развиваться, следить за её историей, но есть и совсем очевидные идеи.

Ну и диверсификация к тому же.

ТА может помочь для нахождения точек входа/выхода, не более. И то работает это далеко не всегда.

по мне стратегия Клоченка более интересна обычному человеку, а стратегия Орловского больше для фонда в лярд подойдет)