То, что мертво, умереть не может. Обзор на предстоящую неделю от 17.06.2018

По ФА…

— Заседание ФРС

Итоги заседания ФРС оказались выше ожиданий рынка, единственным фактическим решением с голубиным оттенком стало повышение ставки по обязательным и избыточным резервам на 0,20% до 1,95% при повышении основной ставки на 0,25%.

Кратковременность роста доллара по факту заседания ФРС была связана с переключением внимания участников рынка на заседание ЕЦБ, краткосрочные спекулянты использовали падение евродоллара для покупок перед ожидаемым оглашением ЕЦБ о сворачивании программы QE.

Из сопроводительного заявления ФРС исчезла формулировка о том, что «ставки будут находиться ниже долгосрочных уровней некоторое время», а в ходе пресс-конференции Пауэлл заявил, что в ФРС идет дискуссия по отказу от характеристики монетарной политики как «аккомодационной».

Хотя, по утверждению Пауэлла, это не станет сигналом о перемене политики, а будет констатацией факта в момент, когда ставки приблизятся к нейтральным уровням.

Пауэлл объявил о принятии решения о проведении пресс-конференций после каждого заседания ФРС с января 2019 года, но заверил, что это решение не является сигналом об изменении политики и темпа повышения ставок.

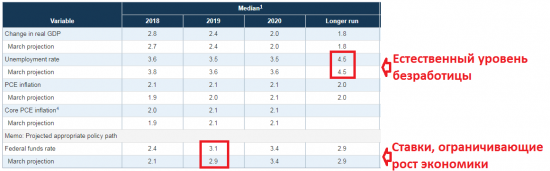

Члены ФРС повысили прогнозы по росту инфляции, снизили прогнозы по уровню безработицы и незначительно пересмотрели вверх прогноз по росту ВВП США в этом году:

Наибольший интерес вызывает сохранение естественного уровня безработицы неизменным, т.к. это указывает на сохранение веры в кривую Филипса и ожидания роста зарплат, что говорит об опасениях членов ФРС в отношении перегрева рынка труда.

Пересмотр вверх точечных прогнозов членов ФРС по ставкам является сильным ястребиным сигналом.

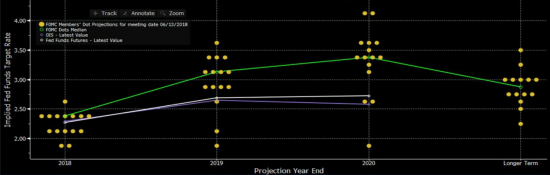

Ожидания повышения ставок 4 раза в этом году можно считать статистической коррекцией, т.к. медианный прогноз изменился благодаря одному голосу:

Но изменение прогнозов на 2019 год говорит о том, что ставки ФРС превысят нейтральный уровень уже в следующем году, т.е. политика ФРС станет ограничивать рост экономики на год раньше по сравнению с мартовскими прогнозами.

Тем не менее, сентябрьские прогнозы будут скорректированы с учетом мнения трех новых членов ФРС, что может преподнести сюрприз.

Но на текущем этапе прогнозы членов ФРС по ставкам привели к ускорению сплющивания кривой доходности ГКО США, что ограничит рост доллара в среднесрочной перспективе в случае, если кривая доходностей не начнет распрямляться по мере сворачивания программы QE ЕЦБ.

Пауэлл в ходе конференции пытался смягчить фактические ястребиные решения, заявляя, что не ожидает резкого роста инфляции, т.к. текущий рост инфляции временный и связан с ростом цен на нефть, а превышение цели ФРС по инфляции логично, т.к. ранее инфляция находилась ниже цели ФРС продолжительное время.

Пауэлл отверг справедливость математических моделей, в частности правило Тейлора и кривую Филлипса, заявив, что фактический естественный уровень безработицы может быть ниже, а уровень нейтральной ставки выше.

Глава ФРС отказался комментировать влияние торговых войн на экономику США, заявив, что на текущий момент влияние ничтожно и в задачу ФРС не входит политика, это работа Конгресса США.

Уходящий глава ФРБ Нью-Йорка Дадли заявил, что сокращение баланса воспринимается рынками более сдержанно, чем ожидалось, а политика ФРС может стать более жесткой, ограничивающей рост экономики.

Дадли предупредил, что торговая и иммиграционная политика США может ограничить перспективы роста экономики.

Каплан сообщил, что он, как и другие члены ФРС, внимательно следит за кривой доходностей ГКО США и риски инверсии кривой повлияют на решения по повышению ставок.

Каплан выступает за повышение ставки до нейтрального уровня, его базовый вариант три повышения ставки в этом году, но не исключает четыре.

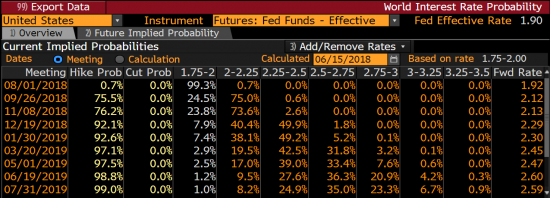

Рыночные ожидания по четвертому повышению ставки в этом году превысили 50%:

На текущем этапе рост рыночных ожиданий выше проблематичен, что ограничит и рост доллара, но если последующие экономические данные подтвердят рост ВВП США во 2 квартале на 4% или выше: следует ожидать очередной виток роста доходностей ГКО США и, как следствие, доллара.

Вывод по заседанию ФРС:

Итоги заседания говорят об уверенности членов ФРС в росте экономики и инфляции в США и непреклонном намерении продолжать политику постепенного повышения ставок.

Члены ФРС пересмотрели свои точечные прогнозы по ставкам и планируют повышение ставок в следующем году до уровней, которые могут ограничить рост экономики США.

На текущем этапе, с учетом сплющивания кривой доходности ГКО США, доллар вряд ли сможет значительно вырасти.

Но если экономические данные США укажут на превышение прогнозов по росту экономики или рост рынка труда приведет к росту зарплат: следует ожидать стремительного роста доходностей ГКО США и, как следствие, ещё одну волну роста доллара.

— Заседание ЕЦБ

ЕЦБ принял решение об уменьшении ежемесячного размера программы QE в 4 квартале 2018 года до 15 млрд. евро с текущего уровня в 30 млрд. евро.

Программа QE ЕЦБ будет полностью закончена в этом году при условии подтверждения поступающими данными прогноза ЕЦБ по инфляции.

Основные ставки ЕЦБ будут сохранены на текущих уровнях до конца лета 2019 года или до тех пор, пока рост инфляции не станет устойчивым.

Реинвестирование в рамках программы QE будет продолжаться в течение длительного времени после окончания программы QE.

Евро, после краткосрочного шипа вверх, рухнул на оглашении решения ЕЦБ, невзирая на начало нормализации политики.

В большей степени реакция рынка на решение ЕЦБ была обусловлена игнором ястребиного заседания ФРС, по результату которого краткосрочные спекулянты использовали рост доллара для открытия лонгов евродоллара в ожидании решения ЕЦБ.

Но «руководство вперед» ЕЦБ не оставило пространства для фантазии, четкое указание на отсутствие перспектив повышения ставки как минимум в течение года вне зависимости от поступающих данных привело к осознанию разницы политик ФРС и ЕЦБ и закрытию краткосрочных лонгов евро на факте.

Динамика ГКО Германии не исключает, что ЕЦБ подстраховал реакцию рынков на своё решение с помощью одномоментной интервенции на долговом рынке Еврозоны, благо программа QE и баланс ЕЦБ сие позволяет.

Очевидно, что решение ЕЦБ стало итогом компромисса между ястребами и голубями, но оно является постыдным, т.к. ни один ЦБ развитых стран до этих пор не гарантировал в «руководстве вперед» четкий период по отсутствию повышения ставок вне зависимости от поступающих данных.

Такой шаг ЕЦБ может быть подвергнут критике со стороны стран Б7, администрацией Трампа в частности, т.к. по критериям договоренностей может трактоваться как умышленное действие для девальвации валюты с целью повышения конкурентоспособности.

ЕЦБ значительно повысил прогнозы по росту инфляции, до 1,7%гг на 2018 и 2019 год против 1,4%гг ранее, но снизил прогноз по росту ВВП Еврозоны на 2018 год до 2,1% с 2,4% ранее.

При этом входящие данные для расчета прогнозов учитывают сильный пересмотр прогнозов по росту нефти и более низкий курс евродоллара:

Что добавило негатива, т.к., согласно «руководству вперед», завершение программы QE в этом году зависит от подтверждения прогнозов по росту инфляции, а если саммит ОПЕК приведет к падению цен на нефть – очевиден пересмотр прогнозов по инфляции на понижение.

Глава ЕЦБ Драги появился на пресс-конференции удовлетворенным реакцией рынка на «руководство вперед».

Каждый второй вопрос к Драги был просьбой уточнить заявление ЕЦБ по ставкам: означает ли оно возможность повышения ставки летом или в сентябре и вообще намерен ли Драги повысить ставку до окончания своего срока на посту главы ЕЦБ в октябре 2019 года.

На все подобные вопросы Драги неизменно перечитывал «руководство вперед», хотя один из вариантов ответа позволил предположить, что члены ЕЦБ договорились начать обсуждение по вероятному повышению ставки летом 2019 года.

В остальном пресс-конференция была обыденной.

Драги сообщил, что решение было принято в условиях сильной экономики, но с высокой неопределенностью перспектив, в частности в отношении торговых конфликтов.

Марио не исключил возможность более низкого роста экономики, т.к. прогнозы учитывают только последствия от уже принятых решений по торговой политике.

Драги заверил, что даже при сворачивании программы QE – её недолго развернуть снова при необходимости, т.к. она станет обычным инструментом монетарной политики ЕЦБ.

Вечером четверга вышел «инсайд» по ЕЦБ, который гласил о расхождениях мнений членов ЕЦБ при принятии решения, хотя Драги заявил, что решение было принято единогласно и другие варианты не обсуждались.

«Инсайд» сообщил, что часть членов ЕЦБ хотела продолжить программу QE с открытой датой, а часть выступала за сохранение ставок неизменными до середины года.

Выступление членов ЕЦБ в пятницу удивило, ибо некоторые из них продолжили заявлять о первом повышении ставки ЕЦБ в середине года.

Вывод по заседанию ЕЦБ:

Безусловно, оглашение о начале нормализации политики ЕЦБ – позитив для евро и позже приведет к росту евро.

Но контраст между последовательными заседаниями ФРС и ЕЦБ настолько был разительным, что при очередной публикации экономических данных первого эшелона США лучше прогноза, а Еврозоны хуже прогноза, следует ждать ещё одну волну падения евродоллара.

Хотя по рыночным ожиданиям, практически учитывающим 4 повышения ставки ФРС в этом году и первое повышение ставки ЕЦБ в декабре 2019 года, пространство для дальнейшего падения евродоллара на теме расхождения монетарных политик ограничено.

Долгосрочно решение ЕЦБ только усугубит раскол между южными и северными странами Еврозоны, т.к. отрицательные депозитные ставки были введены только для покупки ГКО стран Еврозоны с отрицательными доходностями, чтобы выполнить программу QE в запланированном объеме.

Логично было бы начать повышение депозитных ставок ЕЦБ сразу по окончании программы QE, а первое повышение основной ставки привязать к росту инфляции.

Длительная пауза перед повышением ставок без привязки к росту инфляции впоследствии приведет к необходимости повышать ставки резким темпом, что будет способствовать вертикальному росту евро и последующей возможной рецессии в проблемных странах Еврозоны.

Но это уже будет после ухода Драги с поста главы ЕЦБ, хотя указание на отсутствие повышения «основных ставок» может стать уловкой при необходимости повысить депозитные ставки.

На предстоящей неделе:

1. Форум ЕЦБ, 18-20 июня

Июньский форум ЕЦБ является аналогом Джексон-Хоул ФРС и нет сомнения в том, что решение ЕЦБ об окончании программы QE на заседании 14 июня было сделано для объявления о начале нормализации политики ЕЦБ на форуме 18-20 июня.

Глава ЕЦБ Драги будет выступать три дня подряд.

Ожидается множество интересных гостей.

Самой интересной станет дискуссия главы ЕЦБ Драги, главы ФРС Пауэлла, главы ВоЯ Курода и главы РБА Лоу в среду в 16.30мск.

Очевидно, что риторика Драги и Пауэлла останется прежней, но реакция рынка может дать Драги немного пространства для более ястребиной позиции, по крайней мере, какие-то мелочи могут быть сказаны более ясно, без опасений сильного роста волатильности.

2. Трампомания

Трамп объявил о повышении таможенных пошлин в размере 25% на продукцию Китая в размере 50 млрд. долларов, пошлины будут вводиться поэтапно, на продукцию в размере 34 млрд. долларов пошлины будут повышены с 6 июля.

Китай огласил о введении ответных мер на продукцию США в размере 34 млрд. долларов с 6 июля, хотя Трамп предостерег Китай от ответных шагов, угрожая дополнительными торговыми санкциями.

Торговые войны вступают в полную силу, пока рынки рассчитывают на то, что до 6 июля США и Китай могут договориться, но если этого не произойдет: следует ждать бегство от риска и значительное падение фондовых рынков.

3. Германия

Правительство Германии оказалось на грани распада из-за противоречий партии ХДС Меркель с младшим партнером по блоку партией ХСС.

Отсутствие согласия по иммиграционной политике и полномочиям министра внутренних дел Хорста Зеехофера, лидера партии ХСС, согласно утечке инфо делает выход партии ХСС из блока с ХДС «делом ближайшего времени».

Но Меркель умеет решать конфликты, распад блока маловероятен.

В понедельник, после встречи Меркель с премьером Италии Конте, состоится ключевая встреча Меркель и Зеехофера, при нахождении компромисса следует ожидать рост евро.

4. Экономические данные

На предстоящей неделе главными данными США станут производственный индекс ФРБ Филадельфии, отчеты по сектору недвижимости, PMI промышленности и услуг.

По Еврозоне следует отследить PMI промышленности и сферы услуг в первом чтении за июнь.

Падение фунта связано в первую очередь с ростом доллара после заседания ФРС, но также негативное влияние оказал парламент Британии, нижняя палата которого отклонила поправки по более мягкому варианту Брексит, проголосованные верхней палатой.

Угроза отставки правительства Британии продолжает оставаться в фокусе, но на предстоящей неделе внимание инвесторов будет направлено на заседание ВоЕ в четверг.

Отскок экономики Британии приведет к более оптимистичной риторике ВоЕ, но главным фактором для фунта станет указание на возможность повышения ставки ВоЕ на заседании в августе.

По ТА цель фунтдоллара находится на 1,3100.

По Китаю важных данных не ожидается, но торговая война останется в центре внимания инвесторов, к самому большому шоку на рынках может привести резкая девальвация юаня, но агрессивная политика ФРС может заставить ЦБ Китая повременить с девальвацией по причине опасений массового оттока капитала.

— США:

Вторник: закладки новых домов, разрешения на строительство;

Среда: продажи жилья на вторичном рынке;

Четверг: производственный индекс ФРБ Филадельфии, недельные заявки по безработице;

Пятница: PMI промышленности и сферы услуг.

— Еврозона:

Среда: инфляция цен производителей в Германии;

Четверг: индекс потребительского доверия;

Пятница: PMI промышленности и сферы услуг.

--------------------

По ТА…

ТА указывает, что после периода плоского корректа евродоллара или более сильного корректа вверх с перехаем 1,1851, целью евродоллара станет 1,12я фигура:

Более вероятно, что фаза сильного падения уже закончена, при перелое 1,1509 нижняя линия проекта вульфа может оказать поддержку:

Добыча нефти в США продолжает рост, отчет Baker Hughes сообщил о росте количества активных нефтяных вышек до 863 против 862 неделей ранее.

Главным драйвером для динамики рынка нефти станет саммит ОПЕК+вне ОПЕК 22-23 июня.

Новак сообщил, что Саудовская Аравия и РФ вынесут на саммит два предложения:

— Увеличение добычи нефти на 1,5 млн. баррелей с 1 июля, данное увеличение будет действовать только на протяжении 3 квартала, после чего в сентябре ситуация будет переоценена;

— Сделать соглашение ОПЕК+вне ОПЕК о сокращении добычи нефти бессрочным, но без определения объемов и квот, для координации действий при необходимости.

Министр нефти Саудовской Аравии Фалих заявил, что ожидает достижение договоренности на саммите ОПЕК, решение о повышении добычи нефти будет разумным с постепенным увеличением добычи, не ожидает разногласий с Ираном и Венесуэлой.

Есть три сценария решения ОПЕК:

— Постепенное увеличение добычи, более вероятно на 500К баррелей, но, скорее всего, не более 700К баррелей в квартал.

В этом случае текущие ожидания рынка могут быть завышены и не исключено фиксирование прибыли по факту, что приведет к изначальному шипу на рост нефти, но с последующим снижением котировок нефти.

— Резкий рост добычи нефти в соответствии с предложением РФ, в этом случае цены на нефть уйдут вниз сразу.

— Отсутствие согласия внутри ОПЕК, возможный выход Ирана из соглашения.

Это самый негативный для рынков сценарий, т.к. отсутствие квот внутри ОПЕК, хотя бы и условных квот, является наибольшим негативом.

Вне зависимости от принятого решения, очевидно, что страны ОПЕК будут наращивать добычу не в соответствии с квотами, а в соответствии со своими возможностями.

В любом случае нефть будет падать, но от решения ОПЕК зависит наличие первого шипа вверх по нефти и скорость падения.

Брент приближается к низу синего канала, после достижения не исключен отскок вверх:

Решение ЦБ РФ о сохранении ставки неизменной по причине риска роста инфляции не оказало влияния на рубль.

ТА по долларрублю указывает на рост, хотя саммит ОПЕК кажется слабым обоснованием для такого роста:

На уходящей неделе участники рынка узнали:

— ФРС планирует изменить политику с аккомодационной на ограничивающую рост экономики на год раньше, т.е. с 2019 года против 2020 года в прогнозах ранее;

— ЕЦБ завершит программу QE в этом году, но гарантирует сохранение основных ставок на текущем уровне до конца лета 2019 года;

— Полноценным торговым войнам дан старт: с 6 июля США и Китай планируют повысить пошлины, ЕС почти уверен в повышении пошлин США на импорт авто с осени этого года.

Ужесточение политики ключевых ЦБ мира на фоне торговых войн создает идеальные условия для шторма на финансовых рынках.

Бу глава ФРБ Нью-Йорка Дадли в пятницу отметил, что рынки реагируют на сокращение баланса ФРС более спокойно, чем ожидалось.

Но ФРС достигнет максимально планируемой ежемесячной суммы сокращения баланса только в октябре, в то время как ЕЦБ и ВоЯ продолжают наращивать баланс, поддерживая ликвидность в мировой финансовой системе.

Более агрессивное повышение ставок ФРС на фоне ускорения темпов сокращения баланса и сворачивание программы QE ЕЦБ в конце этого года само по себе является гарантией паники, а с учетом торговых войн и промежуточных выборов в Конгресс США падение фондовых рынков осенью этого года неминуемо.

Гарантия ЕЦБ о сохранении ставок на неизменном уровне как минимум в течение года сама по себя является шокирующим прецедентом, но это не станет помехой для роста евро в среднесрочной перспективе, т.к. рост доллара будет ограничен сплющиванием кривой доходности ГКО США, а начало нормализации политики ЕЦБ приведет к возвращению капитала в Еврозону.

Тем не менее, в краткосрочной перспективе более вероятно, что лой по евродоллару не оформлен, после периода флэта следует ожидать падение в 1,14ю и, скорее всего, в 1,12ю фигуру.

По ФА причиной падения евродоллара может стать расхождение в темпах роста экономики США и Еврозоны, т.е. опасаться нужно экономических данных этих стран первого эшелона.

Предстоящая неделя ожидается флэтовой, по евродоллару логично ожидать продолжение восходящего корректа.

Внимание следует обратить на решение конфликта между правящими партиями Германии в начале недели, риторика на форуме ЕЦБ будет способствовать укреплению понимания о начале нормализации политики ЕЦБ, пятничные данные Еврозоны важны для переосмысления потенциала восходящего корректа по евро.

-----------------------

Моя тактика:

На выходные ушла в сборных лонгах евродоллара со средней от 1,1587.

Начало недели должно озарить мыслями о возможном перезаходе в лонги с более низких уровней при наличии повода по ФА.

На росте будут присматриваться к открытию шортов евродоллара.

При перелое 1,1509 планируется открытие лонгов евродоллара в соответствии с ТА из 1,14й фигуры.

И Вам спасибо!

Благодарю!

Привет, моя радость!

На заднем фоне видна опасность)))

)))

Класс!

И Вам спасибо!

))))

Торг будет серьёзный. Другие страны так просто не примут предложение КСА и РФ о таком крупном увеличении добычи (1,5 млн). В то же время все участники ОПЕК+ понимают, что официальное признание расторжения сделки спровоцирует серьёзное падение нефти. А это, я думаю, невыгодно вообще никому.

Иран заявляет, что 3 члена ОПЕК наложат вето на увеличение поставок нефти:

#Iran Says 3 OPEC Members Will Veto Oil Supply Increase “We as Iran, and I hear Iraq and Venezuela, are against any increase in OPEC production. I am confident many other OPEC members feel and act the same” Iran’s OPEC representative Hossein Kazempour Ardebili BBG #OOTT

Да, я тоже считаю, что будет этот вариант.

Хотя Иран настроен на серьезный спор, совсем исключить раскола нельзя.

А заявления Новака скорее попытка завысить ожидания, чтобы на факте снизить риски падения

Предусмотрен.

Но могу закрыть руками, если выйдет ФА на падение, пока некуда стоп ставить.

Под 1,1542 не хочется, ибо могут уйти вверх после перелоя 1,1542, но без перелоя 1,1509.

А при перелое 1,1509 разворот может быть из середины 1,14й или чуть выше.

Поэтому пока стоп впихнуть некуда: отслеживаю ФА.

Драги не боюсь, Германию побаиваюсь, на слухах и ожидании может быть ниже.

Как дадут стоп: поставлю или половину закрою и если с профитом: на эту сумму увеличу стоп.

Спасибо, многоуважаемая Kitten, как всегда обзор мегаинформативен, познавателен и исчерпывающ! ))

Заголовок (теглайн?) напомнил другой перл из «фильмов деццтва»: you shouldn’t have buried me, I’m not dead. :D

У мну по поводу всего этого твоего ревью вопрос, который давно не даёт покоя мну. А почему, собственно, евро всё время так и норовит вырасти на малейшем позитиве? Чем евро так привлекает этих склизЪких спекулянтов?

Взять вот ситуацию на сегодня: огромный диспаритет ставок, то есть не диспаритет, а как его … дифференциал процентных ставок, да. Я уже сбился со счёту, сколько раз ФРС ставки повысило. Восемь? Но ставка ФРС уже 2% и будет дальше расти, ЕЦБ же открыто заявило, что раньше лета 2019 года о повышении ставок даже и думать нечего. Объёмы QE снижены, но ведь сам факт: ЕЦБ по-прежнему печатает фантики (и вроде как баланс ЕЦБ уже раздулся больше, чем баланс ФРС), тогда как ФРС не только свернуло QE, но и запустило quantitative tightening и изымает $ ликвидность из системы. Но при этом спекули всё равно тянут евро вверх при каждом удобном случае. Блин, почему??

Я понимаю, что тут какой-то глобальный фундаментал замешан. Но что именно? Паритет покупательной способности? Весьма сомнительно, что в Европе всё сильно дешевле, чем в Штатах, зачастую как раз наоборот. Может быть, торговые войны (но блин, они ведь и по Европе бьют), дефицит торгового счёта США, госдолг, ну или хз что там ещё. Но опять же, это всё как-то за уши притянуто. Я читал, что у Франции отношение госдолга к ВВП вообще чуть ли не 400%. В общем, что такого привлекательного в этом грёбаном евро, я никак не пойму? Ведь стоило же оно дешевле $ в 2001-2002 годах. Я еще могу понять, чем привлекателен швейцарский франк, например. Но ты сама писала не раз, что Еврозоне не так уж долго жить осталось, рано или поздно она развалится нафик. Так зачем лезть в такую валюту, которая дышит на ладан?? Не проще ли купить бакс?

Такие вот вечерние (а точнее уже ночные) мысли.

)))

Это девиз одного королевства из сериала «Игра престолов».

Рост евро будет обоснован сворачиванием кэрри на евро.

ФА отыгрывает ожидания, ранее доллар был валютой фондирования, при повышении ставок ФРС кэрри на долларе закончилось, теперь очередь евро перестать быть валютой фондирования, а сворачивание кэрри приведет к росту евро на возвращении капитала в Европу.

tvtropes.org/pmwiki/pmwiki.php/Main/YouCantKillWhatsAlreadyDead

И ещё в фильме про Бонда: www.reddit.com/r/tipofmytongue/comments/3uzl5o/tomt_movie_quote_you_cant_kill_me_im_already_dead/

Плюс, точно я её слышал в lyrics to some metal bands. And so on. =)

Насчёт евро. Про сворачивание керри-трейда я уже неоднократно читал, но блин. Разве это не технический фактор роста? Ведь это по сути как бегство нерезов из российских ОФЗ — керри-трейдеры бегут, бакс растёт.

Ну свернётся керри, выйдут все керри-трейдеры, потом оно, получается, вниз полетит камнем?

а драги ещё раз пост занять не может?

Нет, только один раз)