Опционы для Гениев (тест, учимся продавать края)

«Продавать Родину и Опционы одно и тоже». Добро пожаловать на курсы молодых предателей.

Итак. Мы начинаем торговать. Давайте научимся торговать только одним опционом, ну и можно еще фьючерс добавлять. Задание такое.

Продаем дальний хвост и следим за волатильностью НД из прошлого топика. Как только эта волатильность заканчивается, закрываемся и открываемся по новой. Для этого я расскажу вам про файл который приложен к этому топику. На реальный рынок, конечно, я вас не пущу, пока.

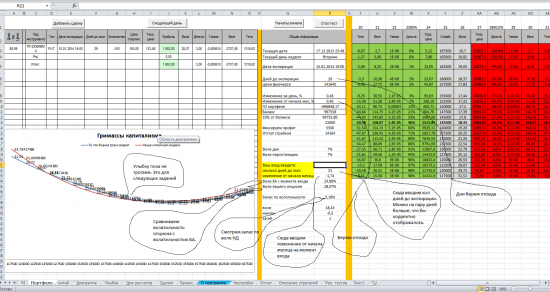

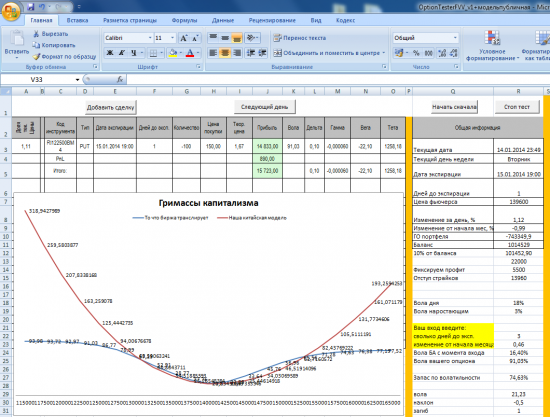

Это файл для Эксел. https://cloud.mail.ru/public/7cp8/jFnAjzcH2 Его создатель FateevVV, за что ему огромная благодарность. Так что вам не только за пивосик ему перечислять, а сразу ресторан придется покупать. Я только сделал некоторые модификации для конкретной, нашей задачи. Все это уже выкладывалось, но повторение мать учения. Давайте рассмотрим интерфейс и как тут что работает. Это симулятор торговли опционами. В его базе заложен 14 год. Со всеми улыбками, ценами, комиссиями и спредами. Так что там есть и спокойные места и крэшы и разные волы. Более подробно все описано здесь https://smart-lab.ru/blog/381608.php, не буду повторяться, а укажу лишь на те изменения по которым мы будем работать.

Как смог, так и нарисовал. Как работаем? Нажимаете кнопку следующий день, смотрите таблицу опционов. «Добавить сделку». Я выбрал пут 122500 с волой 28%. Вола перенеслась в табличку по центру. Там где выделено желтым, надо ввести следующие данные. «Сколько дней до экспирации». Выше есть подсказка. Можно брать на день два больше, что бы формула не чудила. Вводите «изменение от начала месяца», берете данные выше. Это надо для того, что бы расчет волатильности начинался от вашего входа. Соответственно, вы можете входить не сразу при открытии серии, а спустя несколько дней, например. Теперь у вас отображаются: вола опциона и вола БА на месяц. Вы их сравниваете. У вас получается запас по волатильности. Чем больше это запас, тем лучше. Нажимаете «следующий день» и смотрите.

Принцип стратегии простой. Пока вола БА ниже волы вашего опциона вам ни чего не должно грозить. Как только запас по воле падает, мы начинаем что то делать. Я не хочу давать готовых советов. Я хочу, что бы вы сами подумали. Может у вас еще лучше получится. Я предложу некоторые рассуждения.

Очевидно, что мы можем добавить фьючерс. Или сделать фьючерсом ДХ, извините. Тут бы я хотел обратить внимание на следующее. Не смотря на то, что в позиции фьючерс пишется с нулевой волатильностью, это не совсем корректно. Фьючерс имеет свою волатильность и мы ее измеряем. А если мы еще его продаем и покупаем по некоторому алгоритму, то получаем волатильность этого алгоритма. Тем не менее, давайте это обсудим. Мы можем сразу включить в позицию фьючерс и сделать ее дельта нейтральной. Когда нам надо менять дельту? Ну видимо тогда, когда БА начнет стучаться в уровни нашего без убытка. То есть когда у нас уменьшится запас по волатильности НД. Пока у нас вола опциона выше волы БА нам ДХ не нужен. ВНИМАНИЕ. ДХ нам нужен, что бы докупить волатильность. Если у БА волатильность ниже, зачем вам ее покупать? Вы можете посмотреть это на опционе ЦС, продав его и выведя дельту в ноль фьючем. Пока у вас вола БА будет меньше, ваш опцион будет плюсовать. То же самое мы можем сказать и про дальние опционы. При приближении накопленной волатильности НД к критическому уровню, давайте выравнивать дельту и убирать ее, когда НД будет приходить в норму. Таким образом, мы будем докупать волатильность БА. При этом. У вас начинается игра сначала. Вам надо обнулить количество дней до экспирации и отклонение от начала месяца и следить за новой волатильностью БА. Докупить волатильность можно и опционами. Но это мы потом разбирать будем.

Можно просто выйти из позиции. Можно дождаться скачка волы на БА и продавать с этого места. Вола то должна падать и приходить к воле ЦС. Короче, для серого вещества питание есть. Тем более что база 14 года богата событиями. Там и крымнаш и санкции. Теперь вы сможете сказать, что надо было делать тогда. Ну и понятное дело, график цены и объема вам абсолютно не нужен. Вы конечно можете открыть историю РТС, но лучше туда не смотреть. А то вам уровни Герчика начнут мерещиться и вы совсем запутаетесь. Для торговли волатильностью у вас все есть в файле.

Ваша задача прогнать этот тест и понять: Чем отличается волатильность БА от волатильности опциона. Как зависит одна от другой. Какие риски в себе несут проданные края и какие способы закрытия этих рисков.

Больше сказать нечего. Жду ваших комментариев.

Если интересно….

Осень16 марта 2018, 10:54ну маладец че) тока не пойму почему такое мощное отвращение к движению цены ба )) вот так не глядя на график и послав по известному адресу новостной фон и глядя тока на улыбку и греки пацаны 3 марта и получили вегой по мордасам)))0

Осень16 марта 2018, 10:54ну маладец че) тока не пойму почему такое мощное отвращение к движению цены ба )) вот так не глядя на график и послав по известному адресу новостной фон и глядя тока на улыбку и греки пацаны 3 марта и получили вегой по мордасам)))0 Алексей Козловский16 марта 2018, 11:34Очень интересно, спасибо )0

Алексей Козловский16 марта 2018, 11:34Очень интересно, спасибо )0 Грибов Денис16 марта 2018, 11:58Если ничего не напутал, то прогон за месяц сделал. На пару дней пришлось включать ДХ (по заданию). Нужно будет прогнать весь год. Особенно интересны здесь март и декабрь)

Грибов Денис16 марта 2018, 11:58Если ничего не напутал, то прогон за месяц сделал. На пару дней пришлось включать ДХ (по заданию). Нужно будет прогнать весь год. Особенно интересны здесь март и декабрь) +1

+1 Andy_Z16 марта 2018, 12:08Чтобы безобоязненно продавать края необходимо иметь неограниченный запас денежных средств, как у Коровина или торговать на демо счете, как Анохин. Выбор за вами.+1

Andy_Z16 марта 2018, 12:08Чтобы безобоязненно продавать края необходимо иметь неограниченный запас денежных средств, как у Коровина или торговать на демо счете, как Анохин. Выбор за вами.+1