12 марта 2018, 15:57

Мечел остается спекулятивной бумагой

Возвращение блудного сына?

Оценка EV/EBITDA 2017 6.3x – не дешево по сравнению с российскими сталелитейными компаниями (5.2x)

По спотовым ценам на сырье и курсу рубля мультипликатор падает до 5.0x EBITDA, но аналогичная ситуация применима и другим русским компаниям в секторе – 3.9x – которые предлагают дивидендную доходность до 10% и имеют низкую долговую нагрузку. Это не выглядит дешевым, учитывая риски, связанные с долговой нагрузкой компании, составляющей $8 млрд, которая даже после восстановления цен на сталь и уголь представляется чрезмерной – свыше 5.0x по соотношению чистый долг/EBITDA.

Масштабный потенциал роста, но фундаментальных показателей пока недостаточно

Высокая долговая нагрузка предполагает огромный потенциал роста акций. Например, Evraz зафиксировал гигантский скачок цен акций – на 600% с 2016 года, поскольку финансовые показатели улучшились, чистая задолженность упала с более чем 5,0x до 1,5x, и возобновились выплаты дивидендов. Мечел находится в более сложном положении, поскольку снижение долговой нагрузки идет достаточно медленно (проценты по займам = более 50% операционных денежных потоков). Для роста оценки бенчмарк-цены на уголь и сталь должны вырасти на $50/т и $100/т соответственно, что приведет к падению коэффициента чистый долг/EBITDA ниже 3.0х.

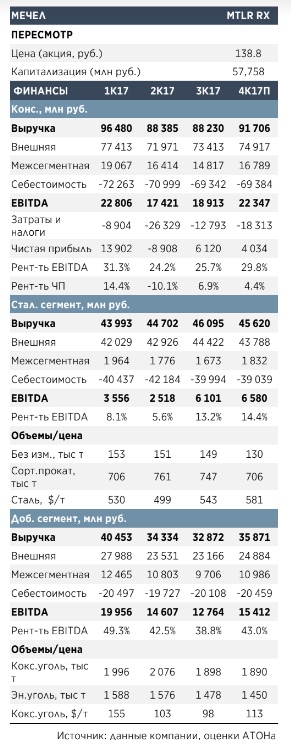

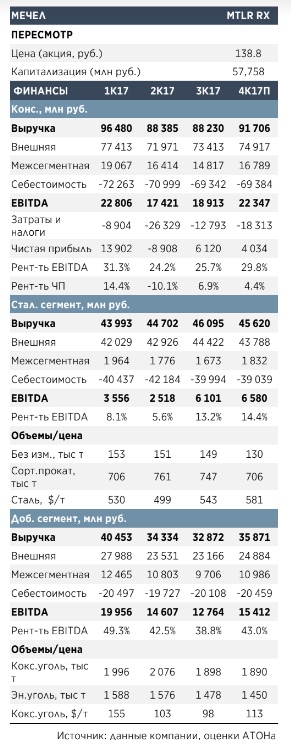

Прогнозы по прибыли: EBITDA за 4К – 22.3 млрд руб., чистая прибыль – 5 млрд руб. ...

Рост цен на сталь и уголь должен транслироваться в рост EBITDA как добывающего (15,4 млрд руб., + 21% кв/кв), так и стального дивизиона (6,6 млрд руб., + 8%). Свободный денежный поток может зависеть от сезонного накопления оборотного капитала, мы оцениваем его примерно в 9 млрд руб.

… должны транслироваться в дивиденды 21.8 руб. на привилегированную акцию (доходность 15%)

За 9M чистая прибыль Мечела составила 11 млрд руб. – если наш прогноз на 4К корректен, Мечел должен зафиксировать чистую прибыль в размере 15,1 млрд руб. за 2017, что предполагает дивиденды 3.0 млрд руб. по привилегированным акциям (дивидендная политика требует распределения не менее 20% чистой прибыли).

Риск для дивидендов 1: разовые бухгалтерские статьи (убытки по курсовым разницам и обесценение)

Мечел имеет 33% долга в иностранной валюте, и ослабление рубля транслируется в убыток от переоценки. Курс рубля на конец 4К (57,6 за доллар) практически не изменился по сравнению с концом 3К (57,5), поэтому мы не ожидаем существенного разворота в прибыли от курсовых разниц в размере 3,6 млрд руб., зафиксированной за 9М17. Снижение стоимости гудвилла и списание активов обычно имеют место, когда цены на сырье падают (это нет тот случай) и способствуют снижению справедливой стоимости активов ниже балансовой.

Риск для дивидендов 2: необходимо одобрение госбанков

По имеющейся информации, дивиденды по привилегированным акциям выше минимума 0,05 руб. на акцию должны быть одобрены государственными банками. За 2016 год Мечел выплатил 1,4 млрд руб., ВТБ и Сбербанк отметили, что сумма небольшая и не помешает сокращению долговой нагрузки. Ожидаемые дивиденды за 2017 год в два раза больше (3,1 млрд руб.), хотя все же небольшие относительно размера общей задолженности (1%) — их утверждение остается на усмотрение банков.

Высокая долговая нагрузка = Высокие риски, связанные с ценами на уголь и сталь

По нашим оценкам, при текущих ценах на сталь и уголь, годовая EBITDA Мечела должна составить около 103 млрд руб. Чистая долговая нагрузка на уровне 4.3x по-прежнему высока, предполагая высокие риски, связанные с падением цен на сырье. Это основная причина, почему интерес инвесторов к Мечелу остается относительно невысоким, на наш взгляд.

Мечел на какое-то время исчез с радаров инвесторов, и мы решили вернуться к его инвестиционной истории, ожидая роста спекулятивного интереса накануне публикации финансовых результатов за 2017 г. (в апреле). Оценка EV/ EBITDA 2017 (6.3x) и на спот-ценах и курсе рубля (5.0x) остается недостаточно привлекательной по сравнению с российскими сталелитейными компаниями (5.2x 2017 и 3.9x на спот- ценах) — чистая долговая нагрузка 5.0x и проценты, превышающие 50% денежных потоков от операционной деятельности, по-прежнему являются чрезмерными. Мы считаем, что потенциал повышения стоимости огромен, но для этого потребуется рост цен на уголь/сталь еще на $50-100/т. Дивиденды по привилегированным акциям, которые должны быть утверждены банками, могут составить 22 руб. на акцию (доходность 15%). Мечел остается спекулятивной бумагой, и у нас по нему нет официальной рекомендации.АТОН

Оценка EV/EBITDA 2017 6.3x – не дешево по сравнению с российскими сталелитейными компаниями (5.2x)

По спотовым ценам на сырье и курсу рубля мультипликатор падает до 5.0x EBITDA, но аналогичная ситуация применима и другим русским компаниям в секторе – 3.9x – которые предлагают дивидендную доходность до 10% и имеют низкую долговую нагрузку. Это не выглядит дешевым, учитывая риски, связанные с долговой нагрузкой компании, составляющей $8 млрд, которая даже после восстановления цен на сталь и уголь представляется чрезмерной – свыше 5.0x по соотношению чистый долг/EBITDA.

Масштабный потенциал роста, но фундаментальных показателей пока недостаточно

Высокая долговая нагрузка предполагает огромный потенциал роста акций. Например, Evraz зафиксировал гигантский скачок цен акций – на 600% с 2016 года, поскольку финансовые показатели улучшились, чистая задолженность упала с более чем 5,0x до 1,5x, и возобновились выплаты дивидендов. Мечел находится в более сложном положении, поскольку снижение долговой нагрузки идет достаточно медленно (проценты по займам = более 50% операционных денежных потоков). Для роста оценки бенчмарк-цены на уголь и сталь должны вырасти на $50/т и $100/т соответственно, что приведет к падению коэффициента чистый долг/EBITDA ниже 3.0х.

Прогнозы по прибыли: EBITDA за 4К – 22.3 млрд руб., чистая прибыль – 5 млрд руб. ...

Рост цен на сталь и уголь должен транслироваться в рост EBITDA как добывающего (15,4 млрд руб., + 21% кв/кв), так и стального дивизиона (6,6 млрд руб., + 8%). Свободный денежный поток может зависеть от сезонного накопления оборотного капитала, мы оцениваем его примерно в 9 млрд руб.

… должны транслироваться в дивиденды 21.8 руб. на привилегированную акцию (доходность 15%)

За 9M чистая прибыль Мечела составила 11 млрд руб. – если наш прогноз на 4К корректен, Мечел должен зафиксировать чистую прибыль в размере 15,1 млрд руб. за 2017, что предполагает дивиденды 3.0 млрд руб. по привилегированным акциям (дивидендная политика требует распределения не менее 20% чистой прибыли).

Риск для дивидендов 1: разовые бухгалтерские статьи (убытки по курсовым разницам и обесценение)

Мечел имеет 33% долга в иностранной валюте, и ослабление рубля транслируется в убыток от переоценки. Курс рубля на конец 4К (57,6 за доллар) практически не изменился по сравнению с концом 3К (57,5), поэтому мы не ожидаем существенного разворота в прибыли от курсовых разниц в размере 3,6 млрд руб., зафиксированной за 9М17. Снижение стоимости гудвилла и списание активов обычно имеют место, когда цены на сырье падают (это нет тот случай) и способствуют снижению справедливой стоимости активов ниже балансовой.

Риск для дивидендов 2: необходимо одобрение госбанков

По имеющейся информации, дивиденды по привилегированным акциям выше минимума 0,05 руб. на акцию должны быть одобрены государственными банками. За 2016 год Мечел выплатил 1,4 млрд руб., ВТБ и Сбербанк отметили, что сумма небольшая и не помешает сокращению долговой нагрузки. Ожидаемые дивиденды за 2017 год в два раза больше (3,1 млрд руб.), хотя все же небольшие относительно размера общей задолженности (1%) — их утверждение остается на усмотрение банков.

Высокая долговая нагрузка = Высокие риски, связанные с ценами на уголь и сталь

По нашим оценкам, при текущих ценах на сталь и уголь, годовая EBITDA Мечела должна составить около 103 млрд руб. Чистая долговая нагрузка на уровне 4.3x по-прежнему высока, предполагая высокие риски, связанные с падением цен на сырье. Это основная причина, почему интерес инвесторов к Мечелу остается относительно невысоким, на наш взгляд.

0 Комментариев

Читайте на SMART-LAB:

Вторичный рынок как часть оборотного цикла

Ресейл в Группе «МГКЛ» — это рабочий инструмент управления оборотом, а не продажа того, что не выкупили. 📦 Сейчас клиент, приходя в онлайн-контур Группы, сам выбирает формат. Если вещь...

20.02.2026

Софтлайн полностью погасил пятый выпуск облигаций

Друзья, рады сообщить, что сегодня мы полностью погасили выпуск облигаций серии 002Р-01 на сумму 6 млрд рублей. Все обязательства перед держателями облигаций SOFL выполнены в полном объеме и в...

20.02.2026

Самолет лидер по объему ввода жилья в МО

Друзья, привет! Продолжаем делиться своими результатами. 🚀 По данным Главстройнадзора МО , мы стали лидером по объемам ввода жилья в Подмосковье в 2025 году! Всего за год в Московской...

20.02.2026

Россети Ленэнерго. Отчет об исполнении инвестпрограммы за Q4 2025г. Опасения оправдались - обесценение съело прибыль

Компания Россети Ленэнерго опубликовала отчет об исполнении инвестпрограммы за Q4 2025г., где показаны финансовые показатели компании по РСБУ в 4 квартале (ну и понятно за целый год):...

20.02.2026