12 февраля 2018, 13:38

Портфель лежебоки с точки зрения алготрейдинга

Пассивные портфельные инвесторы — те же алготрейдеры, которые торгуют на тайм-фрейме что-то типа квартала или более.

Сама эта тема интересна тем, что минимуме усилий получаешь рыночную доходность.

Почему нет? Все равно же на очень длинной дистанции почти никто не обыгрывает рынок.

Под это дело в 2010-м году С.Спирин «изобрел» портфель лежебоки и отчитался намедни о его симпатичных результатах:

Почти 32% годовых! Круто!

При чем тут алготрейдинг?

1. Пассивные портфельные инвесторы однажды взглянули на левую часть графика и поняли, что надо было в прошлом играть в купи и держи выбранных активов с периодической ребалансировкой.

2. Накопив множество данных о левой части графика, они начали делать расчеты, чтобы понять, как в прошлом вели себя разные конфигурации портфеля.

3. Игра по тренду. Ставка на то, что выбранная конфигурация будет себя вести также и в будущем в плане риска и доходности.

Дальнейшее в виде семинаров и всякого консультирования от имени Спирина к алготрейдингу не относится, но вот что точно относится — корректное восприятие подобных табличек.

Раз уж портфель лежебоки создан в 2010 году (подгонка под кризис 2008 и ранее), то лишь данные с 2011 года можно считать как показательные. Ведь все алготрейдеры понимают, что на исторических данных можно нарисовать любые результаты — им доверия не должно быть априори.

Считаем по его табличке среднегодовую доходность лежебоки с 2011 года: 7.7% (почти равно инфляции из его же таблицы).

Ну да… разумеется что-то типа такого будет по ОФЗ, банковскому депозиту. Выиграет наличный доллар и, конечно, долларовый депозит — там в пересчете на рубли будет процентов 9-10 за этот период.

Вот интересно, почему ДУ, ассоциированное с именем А. Горчакова, в пух и прах всеми обсуждается как прям такое негодное, а ведь подобные «игры» в массовые сектантские портфельно-пассивные инвестиции тоже ведь в каком-то роде есть автоследование, но в некой непрямой и извращенной форме?

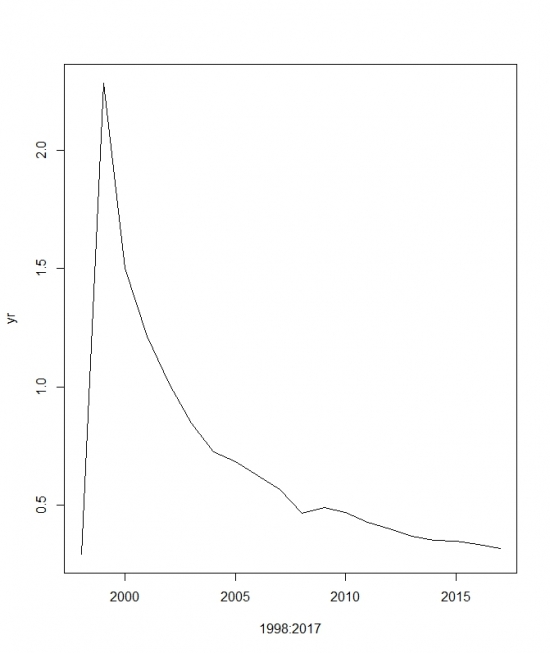

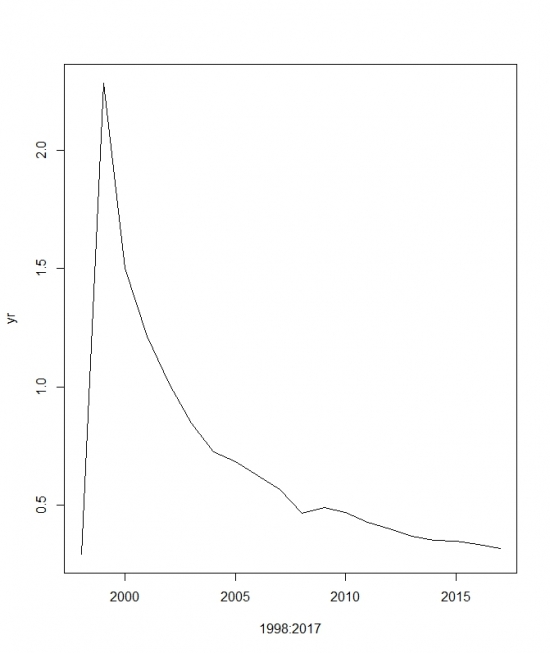

P.S. Вот так выглядит среднегодовая доходность по годам с самого начала:

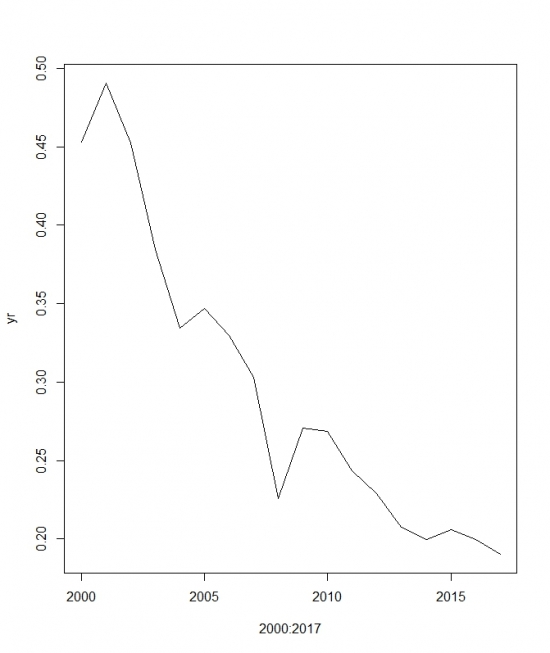

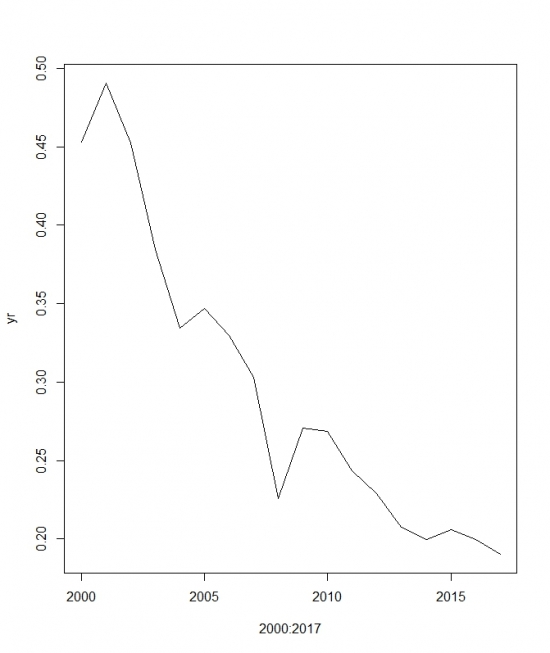

А вот так, если начать с 2000-го года:

Тенденция доходности портфеля, мягко говоря, не впечатляет. Умалчивать об этом — еще один вид скрытого обмана клиента (клиента на консультацию, клиента на обучение и уж, тем более, клиента на формирование портфеля).

Сама эта тема интересна тем, что минимуме усилий получаешь рыночную доходность.

Почему нет? Все равно же на очень длинной дистанции почти никто не обыгрывает рынок.

Под это дело в 2010-м году С.Спирин «изобрел» портфель лежебоки и отчитался намедни о его симпатичных результатах:

Почти 32% годовых! Круто!

При чем тут алготрейдинг?

1. Пассивные портфельные инвесторы однажды взглянули на левую часть графика и поняли, что надо было в прошлом играть в купи и держи выбранных активов с периодической ребалансировкой.

2. Накопив множество данных о левой части графика, они начали делать расчеты, чтобы понять, как в прошлом вели себя разные конфигурации портфеля.

3. Игра по тренду. Ставка на то, что выбранная конфигурация будет себя вести также и в будущем в плане риска и доходности.

Дальнейшее в виде семинаров и всякого консультирования от имени Спирина к алготрейдингу не относится, но вот что точно относится — корректное восприятие подобных табличек.

Раз уж портфель лежебоки создан в 2010 году (подгонка под кризис 2008 и ранее), то лишь данные с 2011 года можно считать как показательные. Ведь все алготрейдеры понимают, что на исторических данных можно нарисовать любые результаты — им доверия не должно быть априори.

Считаем по его табличке среднегодовую доходность лежебоки с 2011 года: 7.7% (почти равно инфляции из его же таблицы).

Ну да… разумеется что-то типа такого будет по ОФЗ, банковскому депозиту. Выиграет наличный доллар и, конечно, долларовый депозит — там в пересчете на рубли будет процентов 9-10 за этот период.

Вот интересно, почему ДУ, ассоциированное с именем А. Горчакова, в пух и прах всеми обсуждается как прям такое негодное, а ведь подобные «игры» в массовые сектантские портфельно-пассивные инвестиции тоже ведь в каком-то роде есть автоследование, но в некой непрямой и извращенной форме?

P.S. Вот так выглядит среднегодовая доходность по годам с самого начала:

А вот так, если начать с 2000-го года:

Тенденция доходности портфеля, мягко говоря, не впечатляет. Умалчивать об этом — еще один вид скрытого обмана клиента (клиента на консультацию, клиента на обучение и уж, тем более, клиента на формирование портфеля).

Читайте на SMART-LAB:

В ОПЕК+ обсуждают повышение добычи нефти с апреля

Источники в ОПЕК+ сообщают о планах возобновить наращивание производства с апреля. Это предложение будет обсуждаться 1 марта. Организация руководствуется тем, что впереди сезонный пик спроса во...

13.02.2026

Итоги первичных размещений ВДО и некоторых розничных выпусков на 13 февраля 2026 г.

Следите за нашими новостями в удобном формате: Telegram , Youtube , RuTube, Smart-lab , ВКонтакте , Сайт

13.02.2026

www.comon.ru/user/Trader17/blog/post.aspx?index1=109424

И тесты я проводил с 2008-го, потому что раньше туго было с разносторонним набором ликвидных акций. В том же 1999-м, кроме РАО ЕЭС, Газпрома, Лукойла и Сургута и выбирать не из чего. У того же Сбера обороты были в 100 с лишним раз меньше, чем у РАО ЕЭС. Ближайшая кроме перечисленных, была Мосэнерго с отставанием в 50-70 раз от РАО ЕЭС.