28 ноября 2017, 12:39

Банк Санкт-Петербург отчитается 29 ноября и проведет телефонную конференцию

Банк Санкт-Петербург завтра опубликует отчетность за 3 кв. 2017 г. по МСФО и проведет телефонную конференцию.

Кредитный портфель, вероятно, останется на уровне начала года.

Впереди публикация новой стратегии.

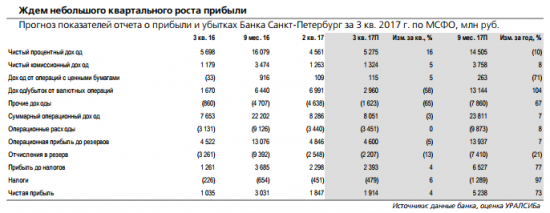

Мы прогнозируем небольшой рост чистой прибыли квартал к кварталу – на 4%, консенсусные ожидания менее оптимистичны и предполагают снижение прибыли на 10%. Судя по отчетности РСБУ, банку удастся существенно улучшить ЧПД и маржу – последняя, согласно нашим оценкам, вырастет за квартал на 50 б.п. до 4,1%. Также исходя из результатов по российским стандартам бухучета, торговый доход сократится относительно 2 кв. – по всей видимости, в этот раз связанные с трейдингом процентные расходы не так сильно давили на стоимость фондирования (во 2 кв. эффект от операций репо для ЧПМ как раз составлял около 50 б.п.).

Кредитный портфель, вероятно, останется на уровне начала года.

По нашим расчетам (вновь на основании отчетности по РСБУ), корпоративный кредитный портфель банка сократится на 3% квартал к кварталу, а розничный – увеличится примерно на 8%. При этом с начала года объем кредитов должен остаться почти неизменным, и для выполнения годового прогноза менеджмента по росту кредитования на 5% банку необходимо показать прирост корпоративного портфеля в 4 кв. Мы ждем продолжения понижательного тренда в стоимости риска (минус 40 б.п. за квартал до 2,5%). Расходы могут вырасти на 10% относительно 3 кв. 2016 г. и на 8% за 9 мес., что включает в себя консолидацию терминала Пулково во 2 кв. (без ее учета годовой прогноз руководства по росту расходов составлял 5%).

Впереди публикация новой стратегии.

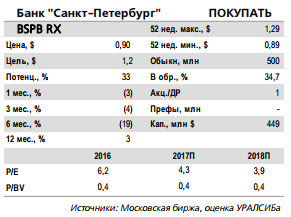

Результаты за 3 кв. также должны учитывать проведенную в августе допэмиссию на 3,2 млрд руб., что может увеличить собственный капитал банка примерно на 5%. ROAE при этом, вероятно, останется на уровне, близком к 12%. Впереди у банка принятие новой стратегии, таргетирующей рентабельность капитала в 15% и фокусирующейся на транзакционном бизнесе. Возможно, менеджмент даст определенные комментарии о сроках ее публикации. Акции банка, на наш взгляд, сохраняют фундаментальный потенциал роста, но, по-видимому, нуждаются в дополнительных факторах, способных вызвать переоценку.Уралсиб

0 Комментариев

Читайте на SMART-LAB:

Софтлайн на Smart-Lab & Cbonds PRO Облигации 2.0. Коротко о главном

На конференции для профессионалов долгового рынка выступила IR-директор $SOFL Александра Мельникова. В панельной дискуссии представителей технологического сектора также принимали участие спикеры...

12:04

Павел Крутолапов назначен генеральным директором ПАО "АПРИ"

Павел Крутолапов назначен генеральным директором ПАО «АПРИ»

С 2023 года Павел занимал должность главного архитектора ПАО «АПРИ» и отвечал за продуктовое направление компании,...

13:07