Опционы для Гениев (сетка Гауса)

Трудный путь к пониманию опционов лежит через простые вещи. Нам надо еще раз проявить внимание и вдуматься как ведет себя цена. Конечно, если нам нужны деньги, а не острые ощущения.

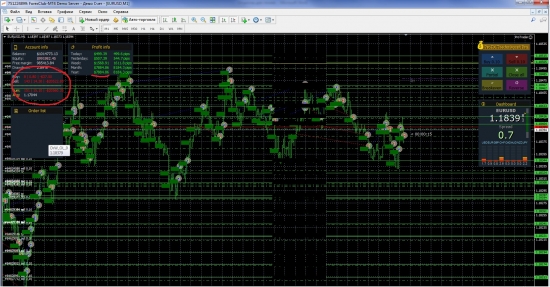

Вернемся к нашей сетке и применим к ней некоторые арифметические законы. Я уже писал, что запустил робота. Что там творится и что должно получиться.

Цена прошла от 1,15601 до 1,18505 получилось 0,02904 пунктов. Через каждые 0,0002 мы выставляли ордер. 146 ордеров выставлено на селл. И они дают минус. Надо сложить все минусы по ордерам, перевести их в деньги и мы увидим наши убытки. Здесь мы имеем арифметическую прогрессию. Первый ордер -20, второй -40, Nордер=(Nордер-1)*шаг сетки. https://ru.wikipedia.org/wiki/%D0%90%D1%80%D0%B8%D1%84%D0%BC%D0%B5%D1%82%D0%B8%D1%87%D0%B5%D1%81%D0%BA%D0%B0%D1%8F_%D0%BF%D1%80%D0%BE%D0%B3%D1%80%D0%B5%D1%81%D1%81%D0%B8%D1%8F Нам надо сложить все эти ордера. И тут мы вспомним про Гауса. Про распределение Гауса мы слышали. Но Гаус не всегда был таким. Однажды, будучи ребенком, он учился в школе. Возможно, в школе Московской Биржи, но скорее всего в нормальной школе. И вот на уроке математики в класс зашли и сказали, что учителя зовут к телефону. Мобильников тогда не было. Правда, и обычных телефонов еще не придумали. Это была такая отмазка, что бы перетереть с директором школы некоторые вопросы. Учитель решил занять малышей и попросил, пока он будет разговаривать по телефону, сложить числа от одного до ста, последовательно. (1+2+3++++100). И не успел он выйти из класса, как Гаус дал ответ 5050. Как он это проГуглил остается вопросом. Но вы уже не дети и должны были заметить, что сумма 1+100=101, а 2+99=101 и т.д. И получается формула 100*(100+1)/2=5050.

Если мы пойдем путем юного Гауса, то получим 146 ордеров*(146+1)/2=10731. Теперь мы умножим это на шаг нашей сетки 0,0002= 2,1462. Цена 1 ордера в форекс кухнях=100000 долларам. Я брал ордера 0,1 это 10000. 10000* 2,1462=21462. Пока я тут пишу, все меняется, да и робот не четко ордера выставляет, но где то это выглядит так:

Какая волатильность у валют? IV там вообще смешная. На графике мы можем видеть 2013 год от 1,37 до 1,12 примерно 19%. Сколько можно заработать на сетке? Вспоминаем формулу опциона. 1,37(цена)*0,19(вола)*на время, а времени у нас год, значит 1 и *1/корень из 2 пи=0,104. Это стоимость одного опциона. Мы построим стренддл и продадим два опциона. Одна нога у нас стоит на 1,37+0,104=1,474, вторая нога 1,266. Это канал, в котором стреддл должен принести прибыль. Допустим, у нас цена ушла к одной ноге и вернулась обратно. По дороге вниз мы открываем bay через каждые 0,0002=520 ордеров (расчет выше), по дороге вверх мы закрываем эти ордера 0,0002*520 и умножить на 10000 (цена ордера)=1040 долларов. Получилось, открытых ордеров у нас нет, цена сходила туда сюда, а мы зафиксировали 1040 за 520 сделок. Понятно, что цена просто так на такие расстояния не ходит, тем более не возвращается. Нам надо понять, сколько будет сделок, пока цена дойдет до границы нашего канала. Для этого мы вычислим средний размер минутной свечи, через минутный стреддл. 1,37*19%*1/корень (256*1440)*1/корень из 2Пи*2=0,0003. Это как бы микро стреддл на одну минуту. И из этих сдреддликов будет состоять наш большой стредл. В 24 часах у нас 1440 минут. (тут я рассматриваю форекс, у меня робот на МТ4 стоит.) Если мы построим сетку 0,0003, то одна минута открывает сделку, вторая закрывает. При этом наша формула дает 50% вероятность. Так что должно быть 1440/2*50%=360 сделок по 3 бакс=1080 баксов в день. Но здесь начинаются тонкости.

Если мы простроим распределение минутного графика, то обратим внимание, что пик (эксцесс) будет очень высоким. Есть время, особенно по ночам, когда рынок стоит. Движения в 0,0003 там не происходит. А мы делаем расчет по нормальному Гаусовскому распределению случайностей. 0,0003 было бы в 50% случаев при Гаусе. При эксцессе мы измеряем площадь распределения и 0,0003 у нас попадается реже, чем 50%. В опционах это корректируется улыбкой волатильности. У Каленковича меняется время. Мы пойдем гениальным путем. Мы измерим RV реализованную волатильность. Для этого в тестере стратегий мы построим сетку и пропустим дней 10. Вычислим средний заработок в день и поймем, сколько ордеров сработало. Я взял спокойный август 2017 года. 360 долларов в день/3= 120 сделок. Это 50% и туда сюда, получится 480 минут активной торговли, или 8 часов. Что, в общем, соответствует действительности и в этом теория Каленковича. В остальное время там не торгуют. Таким образом, мы отсекли эксцесс минутного распределения. Соответственно, за год 256*360=92160. (Правда, если валатильность повысится, то и прибыль за день повысится.)

Теперь мы можем найти годовую волатильность RV. Пользуясь выше приведенными формулами и рассуждениями, мы должны получить стоимость стреддла = 92160. Зарабатывая на всех этих движениях, мы не должны набрать не закрытых ордеров больше чем на 92160 за год. Начальная цена 1,75 и начинаем делать все действия, которые описаны выше. Только сетку берем 0,0003. Что бы получить данный результат (92160) надо будет изменить волатильность. При волатильности 15,8% вы получите 91740. Это можно сделать методом подбора в экселе. Таким образом, наше уравнение схлопнулось. Ваша прибыль составит то, что вы заработаете на сетке, минус, сколько останется открытых ордеров.

Вот это и есть стреддл. Мы не меняем шаг сетки или объемы ордеров, хотя это надо делать, но для демонстрации принципа этого достаточно. Хочу еще отметить, что стреддл дает вероятность 50/50. Должно быть видно, что мы ставим под риск 92 тысячи и 92 тысячи хотим получить. Так что, обычно, стреддл не торгуют до конца. Для уменьшения риска надо брать несколько стреддлов или стренгл. Но расчет их сетки должен производиться по более сложным формулам БШ.

Для проверки и опробования данного принципа я использовал https://www.mql5.com/ru/code/19133 Quantum 103. К сожалению, он не делает сетки меньше 0,0003 и не больше 100 отложек. Но он ставит как лимиты, так и стопы и можно рассматривать как покупку, так и продажу опционов. Трелинги ставить не надо. Шаг сетки равен тейк профиту, стопы уберите подальше за сетку, фиксировать промежуточную прибыль не надо. Вы получите экви, которое, обычно, дает проданный стреддл. Теперь вы сможете торговать опционами на форекс кухнях. (Я вообще не пойму, почему, до сих пор, ни один форекс не предлагает опционов. Их так просто напрайсить, а деньги там не малые. Обращайтесь, если что.)

Выводы. Опцион это производная от БА и производится он вот так, как написано выше. Просто в опционе все это не надо считать. Но это не значит, что надо не знать или не уметь это считать. Если у вас дельта хедж, то БА надо уметь считать по RV. Да и на форексе надо понимать, достаточно ли у вас депо, что бы заработать миллион. Остальные вопросы давайте в обсуждения.

Если интересно….

Проблема в том, что мало кто хочет вникать в суть и детали.

Люди хотят просто получать деньги.

Я оч уважаю твою компетентность.

Ты опционный гуру.

Но это оценят единицы.

С мальчиком Коши все было гораздо грустнее. Перед выходом на рубеж ему завязывали глаза и скармливали тот самый кусочек хлеба (с водочкой). И пулял бедный мальчик Коши влево-вправо-вперед не видя ни Абрамса, ни света белого, ни цели по жизни. Но старательные педели записывали результаты и этого юнца тоже, как же — толерантность должна быть всеобщей и непререкаемой! И график промахов рисовали. Говно, конечно график получался — и промахи большие, и в «молоко» стрелы часто летели. А куда им лететь после корочки/водочки? А иногда и вовсе «за края» стрелы те улетали, за что пороли Коши нещадно и корочки хлебной лишали. Выпить, конечно давали. В те времена люди добры были к ближним своим.

Так вот, тот самый «говно-график» промахов мальчика Коши тоже стараниями педелей до нас дошел. Распределением Коши его мы обзываем.

Так к чему это все? Оказывается, рыночное распределение относительных приращений цен любого актива гораздо больше похоже на плебейское распределение Коши с его толстыми хвостами и выстрелами в «молоко», чем на аккуратный колокольчик аристократа Гаусса.

И один «выстрел» бухого мальчика с завязанными глазами может похерить все накопленные за долгие годы сокровища аккуратного собирателя злата. Будьте осторожны с контртрендом на рынке)

Осталось понять как это на хлеб намазать.

Кстати, вот сбер недавно нашу сеточку бы очень знатно отметелил. Или магнит.

и этим совсем не похожа на ванильный опцион.

Это скорее примитивный мм алгоритм на фьюче, без всяких опционов