Опционы "с нуля". Часть вторая. Сравниваем и выбираем.

Наконец-то, меня выпустили из бана. Ну тут уж я сам оказался дурён и нелюбомудрен. В общем, сам виноват…

Это я к тому, что выкладываю следующую часть с опозданием. Прошу меня за это простить.

Итак, мы решили спекульнуть РИшечкой, чтобы выиграть денюшек на хлебушек.

Лирическое отступление. Да, я не описАлся, ещё мой любимый Альберт Айнстан говорил, что «Все события в природе носят вероятностный характер». Поэтому биржевая торговля – это Игра, Игра и ещё раз Игра! Не работа, не бизнес, а именно ИГРА! С вероятностными исходами.

Ничего плохого или предосудительного в этом не вижу. Шахматы, например, это тоже тяжелая, кропотливая, но игра. В которой, чтобы чего добиться, нужно много и упорно учиться и тренироваться. Но учиться – Игре. И играть, играть, играть…

Или шпионы-разведчики-контразведчики, которые ведут радиоигру и пускают дезу. Тоже игра.

Так что, для лучшего взаимного понимания, будем относиться к торговле как к Игре. С просчитываемыми рисками и планированием профитов. Мы – не инвесторы, мы – Игроки. Давайте играть. ЛЧИ – я бы оставил название, только немного поменял расшифровку аббревиатуры.

Любое открытие позиции – неважно, открытие ли фьючерса (фьючерс – контракт, поэтому его не покупают или продают, а открывают или закрывают), опциона ли, — это открытие, покупка риска. Любое действие, которое человек производит или не производит, любое событие в его жизни – это покупка или продажа риска. Не случайно созвучие. Открытие контракта = открытие риска.

Пошёл мужик в магаз за колбасой – он купил риск. Какой? Да его может сбить машина, или алкаши у ларька выбьют зуб и отнимут деньги. Не пошёл – купил другой риск. Какой? Сдохнуть без колбасы с голода.

Открыли длинный фьючерс – купили риск того, что цена пойдёт против нашей позиции. Не открыли – купили риск того, что мы не выиграем денег там, где должны были бы по нашей системе выиграть. Тем самым не смягчаем возможные потери от следующего входа в новую сделку. А что, неизвестно что рискованней.

Поэтому для окончания прояснения покупки и продажи опционов или фьючерсов (буду в устоявшейся терминологии – именно покупка или продажа, а не открытие) – открывая сделку, мы играем в Азартную Игру, с вероятностным исходом этой игры и за свои деньги (ну или за денежки любимых наших инвесторов) ипокупаем риск с целью последующей его перепродажи по более высокой цене с целью личной наживы и обогащения (когда этих нажив наживём много-много). Всё. Лирика окончена.

Дальнейший пример расчёта возможных рисков и выигрышей буду, по желаниям очень многих Уважаемых Смартлабян, приводить не на нефти, которой торгую я, а на РИ, точнее, опционах на фьючерс на индекс РТС, как это по-научному. Месячные, ноябрьская серия. Что ж, околонауки немножко и подпустить можно, если в меру.

Итак, мы почему-то решили в понедельник, 30 октября открыть лонг по РТС. Почему? Ну я, например, рассмотрел бы такую возможность. А что, рынок РИ падал 9 (Девять!) торговых сессий подряд безостановочно. Без коррекции, хоть одной, но не сильно. Пройдя при этом всего лишь менее пяти процентов. Посмотрим на картинку. Так оно? Похоже, по крайней мере. То есть, в терминологии теории игр, это достаточно реально, и вполне вероятность наступления такого события можно отыграть, рискнув своими (или чужими, опять же) денюшками.

СРАЗУ И НАВСЕГДА – ЭТО НЕ ТОРГОВАЯ РЕКОМЕНДАЦИЯ! Я АБСОЛЮТНО НИКОГО НИ К ЧЕМУ НЕ ПРИЗЫВАЮ. ПРОСТО ЕСЛИ У МЕНЯ ПОЛУЧИТСЯ НАУЧИТЬ ТРЕЙДЕРА ДУМАТЬ В КАКОМ-ТО НАПРАВЛЕНИИ, ДО КОТОРОГО ОН ЕЩЁ САМ НЕ ДОШЁЛ, БУДУ СЧИТАТЬ СВОЮ ЗАДАЧУ ВЫПОЛНЕННОЙ.

Многие отметили, что двухчасовик РИ на моём графике какой-то не такой, как у большинства? Чего-то там не хватает. Правильно заметили!

И лонг этот будем рассматривать в двух вариантах. Теперь внимание, начинают идти в ход цифры и их наборы, именуемые в простонародье числами. Начинаю выкладывать рабочие картинки – либо скрины моего рабочего монитора квика, либо скрины моей рабочей расчётной таблички Excel, которая доступна и свободна абсолютно для всех!

Вариант 1 - мы открываем стоп-лонг по цене 112 500. Наша цель – взять коррекционное (пока, в этом первом варианте рассматриваем-с именно в таком разрезе) движение вверх, по-научному – отскок, дохлой или нет, мы не знаем, да нам оно и ни к чему, знать-то это.

Цель лонга = 114 500. А что, всё реально и возможно.

Стоп = перелой пятницы, 27 октября. Нас учат все выставлять стоп, чтобы не остаться без штанов. Хорошо, пока будем придерживаться этой теории.

Стоп = 110 500.

Будем также придерживаться общих правил мани-менеджмента. Например (напоминаю, все примеры условны), игровой счёт составляет 250 000 рублей – минимально-классический для ЛЧИ-2017. Мы хотим выиграть этот конкурс «Лучший Частный Игрок», поэтому выставляем для себя степень допустимого риска. Фьючерсник – выставит риск на одну сделку. От жадности – принимаем его, этот риск, равным 15% от счёта. Выиграть же хотим. Отметим, что этот купленный риск будет проигран полностью, на 100 процентов! При достижении ценой уровня стопа. Отметим для дальнейшего.

Единичный риск на один фьючерс = 112 500 – 110 500 = 2 000 пунктов.

Общий риск = 32 294 пунктов.

Как переводить рубли в пункты помнят все:

1 p.p. (пункт РИ) = 58,06 (курс доллара) * 0,02 = 1,16 рублей.

То есть, для грубой оценки, при нынешнем курсе доллара и нынешних ценах на РИ, они очень близки по порядку. Удобно.

Единичный выигрыш на один фьючерс = 114 500 – 112 500 = 2 000 пунктов.

Играем P/L = 1:1. На самом деле, отношение чуть меньше, из-за биржевого сбора, комиссии бройлера и спреда в стакане. Это запомнили или записали. Такое соотношение взято для наглядности и упрощения всего дальнейшего.

Поясняю, что это простейшая двухысходка, как у букмекеров (мы же игрочиллы!)

Фьюч дошёл до таргета – неважно, за сколько времени, мы фактически, выиграли один наш риск. Закрылись по стопу – проиграли его, закрылись, вылетев с рынка и оставшись без позиции, поплакали и стали ждать, чего бы ещё где подкупить или подпропадь. То есть, ищем новый риск на свою, скажем так, голову.

Сколько фьючерсов РИ мы можем купить, исходя из наших органичений по рискам?

Количество фьючерсов = 32 294 p.p. / 2 000 p.p = 16,1. То есть, 16 фьючерсов.

Необходимое для этого ГО = 16 (количество фьючерсов) * 13 167,20 руб. = 210 675,20 руб. Вполне хватает. Загруженность счёта по ГО, правда, великовата и составляет 84,3 процента от счёта. Ну да ничего, мы же, хоть и загрузились почти на всю нашу котлетку, но выиграем же!

Вариант 2. Почти всё то же самое, вход на 112 500, стоп = 110 500, но цель мы ставим повыше.

Цель лонга = 116 500. А что, опять же, всё реально и возможно. Рынок полетит вверх, и счастливые обладатели длинных фьючерсов начнуть лазить по сайтам автосалонов иномарок, риэлтерских контор и турагентств, предлагающих диковенные туры на Мальвины и Мальдивы (это не дивы. Дивы – это на других сайтах!).

Играем P/L = 2:1. Это снова запомнили или записали. Опять же это простейшая двухысходка.

Фьюч дошёл до таргета – неважно, за сколько времени, мы фактически, выиграли два наших риска. Закрылись по стопу – проиграли этот один риск, закрылись, вылетев с рынка и снова оставшись без позиции. Я уж не пишу про гепы против нас, падение биржи, при котором ничего не работает, зависание бройлера, простейшее банально-унылое и тупое проскальзывание нашего стопа в момент сильных движений на рынке и иные симпатичные штучки, о которых почему-то на классических семинарах умные дяди предпочитают не говорить. Причём, неважно, когда это произойдёт – через ночь или средь нашего Российского бела дня.

Надеюсь, с торговлей риском на фьючерсе всё понятно и очевидно. Так все торгуют, ничего сложного и страшного.

Но мы услышали и читали про то, что есть такие диковенные животные, опционы. Они очень сложны, там много всяких умных разных греков (граждане греческой национальности, прошу меня простить, ей Богу, братишки по вере, не хотел ничем!)

Эти опционы очень сложны в понимании, их осилить могут только учёные, доктора и кандидаты в доктора. Поэтому в них лучше не лезть, а то хуже будет. Будем гонять фьючи, так проще.

Однако, подумал я в 2008 году. Что-то тут не так! И начал разбираться.

Давайте вместе попробуем изобразить то, что понадобится для простейшей, банальнейшей, элементарнейшей, вульгарнейшей торговли опционами РИ, сделаем это и получим радость от того, как всё просто и замечательно! НИ В КАКИЕ ДЕБРИ НЕ ЛЕЗЕМ, всё на пальцах и чуть-чуть вычислений. Которые, разумеется, за вас будет делать табличка. Все нюансы, связанные с греками и иными волатильностями, я просто опускаю! Играем без них, как честные люди!

Повторим то, что я предлагал сделать в пятницу. Торопясь, я там, разумеется, допустил одну ошибочку. Каждый её заметил и простил меня.

Создаём главную рабочую таблицу, на этот раз для РИ, из которой будем брать ВСЕ данные, необходимые для ранжирования опционов, их сравнения и выбора самого ОПТИМАЛЬНОГО!

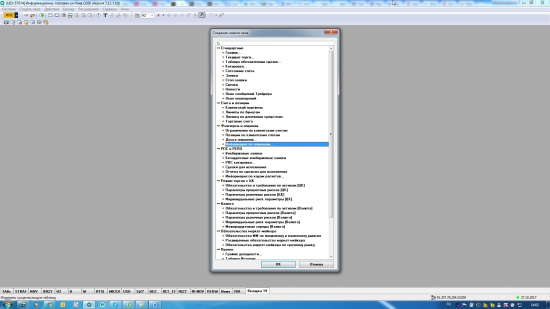

Итак, на новой страничке открываем

— Создать окно

— Все типы окон

— Фьючерсы и опционы

— Информация по опционам

Что там выбираем:

— FORTS: опционы

— RIZ7

— 16.11.2017

Выбираем опционы, для удобства, рекомендую 36 строк (18 страйков). Этого вполне достаточно, равномерно вокруг текущей цены фьючерса. Просто всё считалки у меня заточены именно на 36 строк. При желании – каждый переделает под себя. Это строки наших дальнейших табличек.

Выделяем ЖИРНЫМ опционы с RI090000BK7 по RI132500BW7. Названия такие сложные, но потом привыкнете. Нечего их бояться. Сначала идёт страйк (например 090000 – это просто 90-й страйк, а 112500 – 112,5-й страйк, потом – кодовое обозначение, например BK7 – коллы ноябрьской серии, BW7 – путы). Привыкнете, запомните. Это легко и просто. Нужно хоть раз показать, как это делать ручками в квике – показываю и подробно рассказываю.

Выделенные – переносим в правое окошко. Это те опционы, которые мы будем сравнивать и рассматривать – и путы и коллы, всё в одной табличке. В данном, случае, с 90-го по 132,5-й страйки.

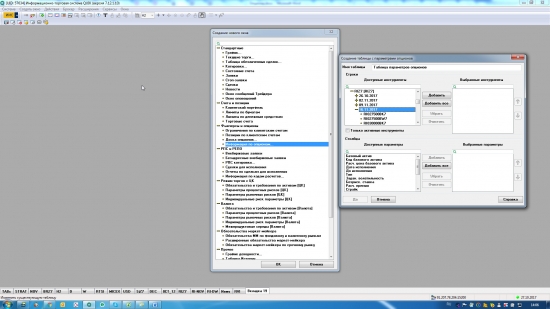

Наконец, параметры, они же заголовки столбцов нашей расчётной квиковской таблички, из которой в дальнейшем будем высасывать (прости, Госсподи) всё нужное! Они доступны в нижнем окошке – точно так же выделяем и переносим вправо:

— Дата исполнения

— До исполнения

— Страйк

— Тип

— Расч. цена базового актива

— Теор. цена

— Волатильность

— Дельта

— Гамма(в%)

— Тэта

— Вега

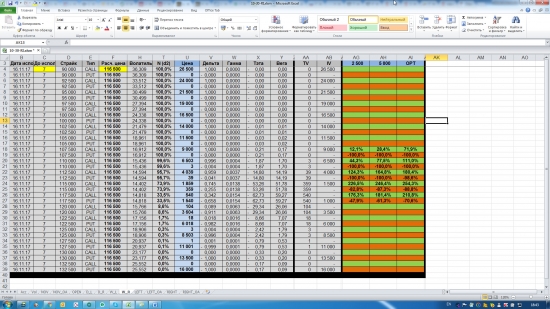

В результате получается такая крайне симпатичная квадратная табличка – с ней и начнём играться.

Правую табличку не разжёвываю, в расчётах не использую. Это – стандартная таблица текущих параметров. Просто иметь указанные мною столбцы – УДОБНО. Надеюсь, Вам тоже будет удобно посматривать за ней.

По правому щелчку мышки вы можете вытащить многое, например, график теорцены того или иного опциона, выбранного вами, график волатильности, график количества открытых позиций, ну и т.п.

Из левой – такое не получится.

Параллельно – создаём Доску Опционов и размещаем рядом с нашим графиком базового инструмента. Отскринено выше. На одной странице и как показал я – Удобно. Двойным щелчком мышки – открывается стакан опционов. Такой же, как и стакан фьючерсов. Ничего страшного!

Просто цены чего-то. И всё. Торгуем в стакане так же, как и фьючами. Просто торгуем числа, не заморачиваясь. Игра проста?

Чего дальше-то делать? Очень просто Мы хотим купить опционов в расчёте на рост базового актива, но пока не знаем, какой из них лучше. Оптимальней. Все такие красивые, переливаются красненько-зелёненьким. Ну как «Локомотив»…

Ещё одно маленькое отступление. Каждому начинающему «с нуля» опционщику частенько сложно понять, какие опционы текущей серии можно рассматривать для сравнения, не боясь превратить их в «фантики» или «лотерейные билетики», как их называют многие, раз-другой- третий купивший дешёвых опциков, продувший их вноль и теперь оголтело хаящий. Мы пойдём другим путём.

Страничка моей таблички «Vol» (от слова волатильность) посвящена именно этому. Я принял идею, высказанную хорошими авторами, авторами книг и статей в интернете, теми, кого по праву считаю моими учителями и теми, кому очень многим обязан именно в плане ПОДАЧИ ИДЕЙ для размышления и расчётов (пока не привожу их имена, но они себя в этом узнают и улыбнутся, а злыми зубами поскрежещут их недопочитатели и недопониматели), что характерный размах движения на ожидаемый период можно рассматривать, исходя из волатильности. Что посчитать волатильностью – можно рыночную (или наведённую, как её ещё называют, IV), можно историческую (HV), можно для измерения степени подвижности рынка взять и ATR. Неважно что, тем более, что специалисты их считают каждый по своему.

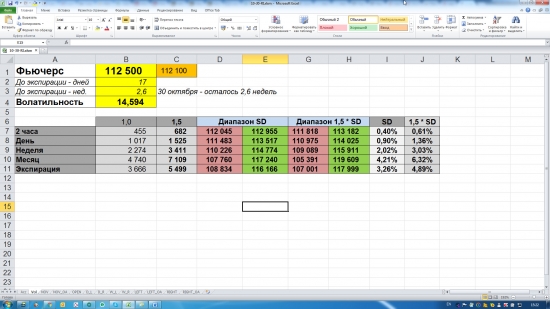

Я в данный момент выбираю ВОЛАТИЛЬНОСТЬ ЦЕНТРАЛЬНОГО СТРАЙКА как меру стандартного отклонения и перевожу её в период времени, оставшегося до экспирации опционов.

Перевожу на русский язык.

Из нашей первой таблички квика смотрим, что сейчас (на закрытие пятницы) центральным страйком является 112,5, потому что фьючерс близок к 112 500. Более того, мы и открывать позу собираемся на 112 500 (по фьючерсу РИ).

Количество дней до экспирации в понедельник составит 17, что даёт 2,6 недель (две недели плюс три дня из пяти сверху).

Волатильность страйка 112 500 берём из первой таблички квиковской, она составляет 14,594 процентов годовых. Нехитрыми и примитивными односложными вычислениями переводим её в отклонение, оставшееся до экспирации месячных опционов. Строка эксельной таблички «Экспирация». Мне нравится выбирать диапазон от 1,0 до 1,5 сигм (стандартных отклонений), я считаю это наиболее РЕАЛЬНЫМ диапазоном изменения цен.

Итак, будем рассматривать покупку одиночных опционов или опционных спредов глубиной 2 500 или 5 000 (страйки и дополнительные полустрайки, относительно не столь давно введенные биржей), которые лежат в диапазоне 107 001 – 117 999.

ЛИЧНО Я все остальные, которые больше без денег (или глубже в деньгах) и дальше от центрального страйка, я рассматриваю как «фантики-билетики». Опять, же это не рекомендация их игнорировать, просто пишу, как проверял и знаю. Это означает, что в подборе опционов Колл для открытия лонга при достижении в понедельник, 30 октября фьючерсом цены 112 500, за 17 дней до экспирации опционов, я буду рассматривать одиночные опционы или вертикальные спреды со страйками покупки от 107 500 до 117 500. Как-то так.

Вывод первый, крайне предварительный. Никаких других опционов (более дальних от центрального страйков) я даже рассматривать не буду. Они мне неинтересны. Это условность, но почему это работает, все увидим потом. Предварительная фильтрация страйков опционов Колл для игры в лонг проведена.

Прём дальше. Постараемся отранжировать возможные варианты покупки опционов по двум критериям. Первый – максимальная доходность при достижении базовым активом цели (вырастут в цене наши купленные опцики). Второй – отношение оной к убыткам, которые получатся при движении РИ от нас, вниз, и достижении им точки стопа по нему (опцики сдуются, частично или совсем – увидим в числах).

Оставляем свои цели (114 500, 116 500) и стопы (110 500) для рассмотренных нами для фьючей двух вариантов в начале статьи. Но мы хотим спекульнуть именно опционами! Для этого, помимо целей на базовом активе фьючерса РИ, добавим ещё и ОЖИДАЕМОЕ ВРЕМЯ ДВИЖЕНИЯ к этим целям. Без оного – ну никак! Понежнее тут, а то обманем сами себя.

Ну пофонтанируем пофантазируем вместе. Мне, почему-то кажется реалистичным и симпатичным возможное движение РИ к 114 500 в четверг, 02 ноября, незадолго перед началом трёх выходных. Вам кажется достаточно другого времени для достижения таргета? Вбейте и считайте своё мнение, сколько трейдеров – столько и мнений.

А вот к 116 500 я вижу в конце черезследующей недели, например, в четверг, 09 ноября.

Я не тыкаю в устоявшиеся истины, я просто помогаю подумать в том или ином направлении, а дальнейшее развитие всего – это уже личное творчество каждого Трейдера.

Итак, описываем открываемую нами позицию. Точнее, только два параметра – почём (112 500 на РИ) и когда (30 октября, до экспирации = 17 дней).

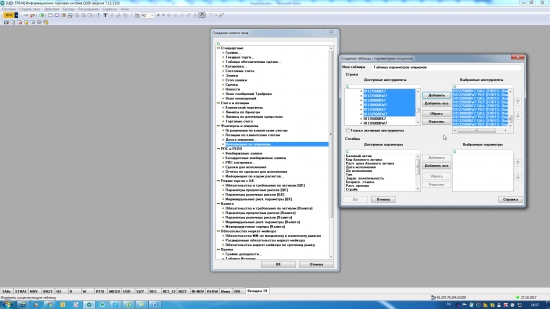

Но сначала вводим наше прошлое – то, что у нас есть на данный момент, то есть на закрытие пятницы. Иной пока не располагаем. Из квика, из таблички «Информация по опционам» всё вытащим на раз.

Правую кнопку мышки наводим на нашу табличку в квике «Информация по опционам» ( у меня это – «Текущая таблица параметров». Один хрен

— Установить параметры опционов

— Взять для всех из системы

— Копировать в буфер обмена.

Больше квик на этапе расчётов нам больше не нужон! Поэтому и делаю ручками, а не динамический вывод.

Входим в эксельный файл, сейчас он называется 10-30-RI, на страничку «NOV», ноябрьская же серия, в ячейку А3 (жёлтенькая) и специальной кнопочкой вставляем содержимое буфера обмена.

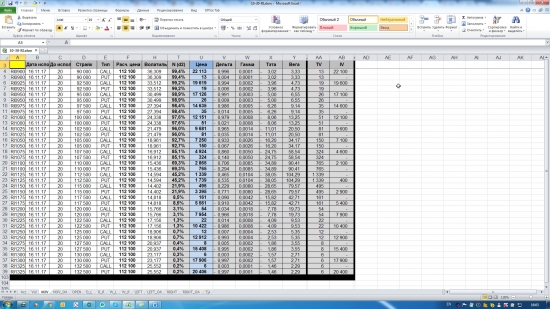

Получается вот такое:

Что мы получили? Во-первых, взяли всю нужную информацию из квика. Всё. Дальше – без него. Так что можно играться расчётами и ночью, и в выходные, и когда угодно душе Божьей.

Во-вторых, если Вы заметите, для расчёта всего во вспомогательных столбцах используется только три параметра – время до исполнения, расчётная цена базового актива и волатильность страйков.

Что это значит? А то, что мы НАУЧИЛИСЬ с Вами находить теоретические цены опционов и греки в виде параметров, которые относятся к этим опционам, в любой день до экспирации, при любой теоретической цене базового актива и при любой волатильности страйка!

Цена и греки – это получено по формуле Блэка-Шоулза, которая вбита в скрытые столбцы. РЕЗУЛЬТАТЫ РАСЧЁТА ПОЛНОСТЬЮ ИДЕНТИЧНЫ ТОМУ, ЧТО ТРАСЛИРУЕТСЯ БИРЖЕЙ.

Кому интересно – ознакомьтесь и используйте для себя, кому не интересно – просто пропустите и примите, что так оно и есть на самом деле. Сверьте с Квиком! ВАЖНОЕ ОТЛИЧИЕ – в Квике цены округлены до десяти, а у нас – нет. ТОЧНЕЕ!!!

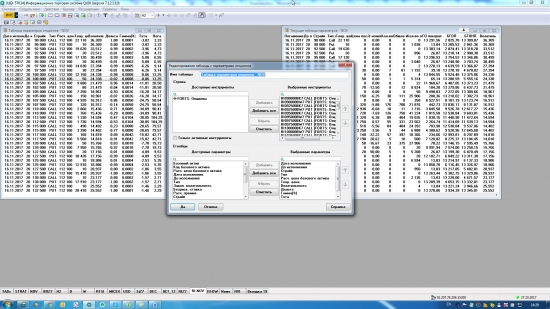

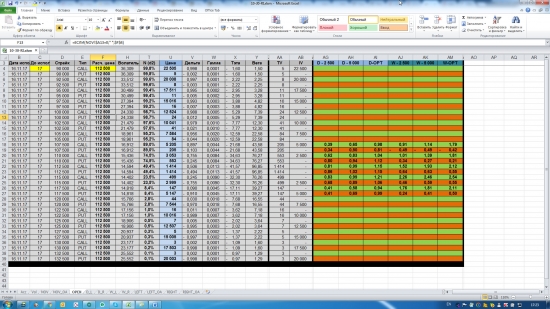

Однако, снова к делу! Виртуально открываем позицию – для этого создана страничка эксельного файла под названием «OPEN». Всё крайне цинично, просто и понятно. Вводим только два значения в желтые ячейки – КОГДА (ячейка C4, 17 дней до экспирации) и ЦЕНА БАЗОВОГО АКТИВА НА ОТКРЫТИЕ ПОЗИЦИИ (ячейка F4, 112 500 по РИ). Всё.

Мы получили приблизительные, ожидаемые цены на все опционы. Разумеется, при сохранении такой же волатильности, чего в реале после выходных не будет. Но приблизительная оценка – полезна для дальнейших расчётов.

Остаётся только вбить время до экспирации и цены базового актива, при этом, опять же два значения на каждую страничку – для стопа и таргета, для двух вариантов небольшого движения в 2 000 пунктов и более широкого, но за большее время – в 4 000 пунктов.

Страницы D_L, D_R, W_L, W_R – для того и созданы. Опять же вносим всего два значения — в ячейки C4, F4.

C4 F4

D_L 14 110 500

D_R 14 114 500

W_L 7 110 500

W_R 7 116 500

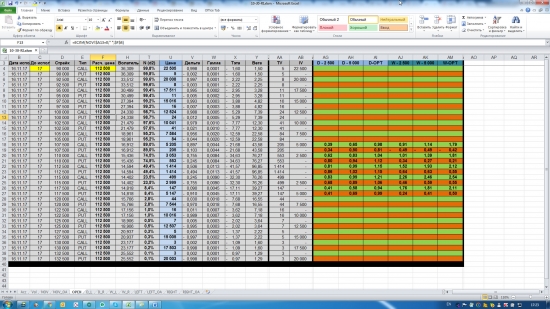

Сейчас мною это сделано. В том файле 10-30-RI, которым я делюсь со всеми, я это проделал. Выкладываю скрин только одной странички – например, страничку D_R, которая выглядит следующим образом:

Что мы сможем из этого получить? В табличке – ожидаемые цены на все опционы при условии, что цена базового актива (RIZ7) в четверг, 02 ноября, за 14 дней до экспирации опционов, достигнет нашей первой цели, как в примере 1. То есть 114 500.

Но этого мало. Произведём ранжирование опционов и простейших вертикальных спредов по максимальной доходности в процентах - в трёх крайних правых столбцах посчитано, какой выигрыш в процентах будет получен. Строки, относящиеся к коллам, окрашены зелёным цветом, к путам – невесть каким, похожим на коричневый. Красный – слишком на глаз тёмен.

Обратите внимание на столбцы AG, AH, AI. В них разбираются три способа открытия позиции через покупку опционов – 2 500 и 5 000 – информация относится к покупке спреда шириной 2 500 и 5 000 пунктов соответственно. OPT – финрезультат от покупки одиночного опциона.

Пример, если мы покупали спред 112,5 / 115, то будет получен доход при продаже и полном закрытии позиции в размере 50,4 % от вложенной в покупку этого спреда суммы.

При покупке спреда 117,5 / 122,5 – выигрыш 58%.

Наилучший результат достигается при спекуляции (покупка с последующей продажей по цели) у одиночного, голенького КОЛЛА-115 = 99,7%. Отметим это.

Результат крайне схож с фьючерсом, однако полное, гарантированное ограничение убытков суммой покупки делают его значительно интереснее покупки фьючерса. И то, что движения к стопу нашему (110 500) не выкинет Вас из позиции – опционы могут играть до экспирации.

Вдогонку ещё. При покупке фьючерса нами было использовано свыше 80 процентов ГО. Сейчас – только лишь 15% процентов. И ни копейкой больше! Мы же на весь риск их и накупаем! А прибыль – одинаковая!

И ещё отметим один интересный моментик. Покупка коллов с более низким или более высоким страйком, нежели 115, хуже. МЫ НАШЛИ ЛУЧШИЙ СТРАЙК С ТОЧКИ ЗРЕНИЯ МАКСИМАЛЬНОЙ ДОХОДНОСТИ!

ВСЕГДА и ВЕЗДЕ есть только один оптимальный страйк. Иного — не дано!

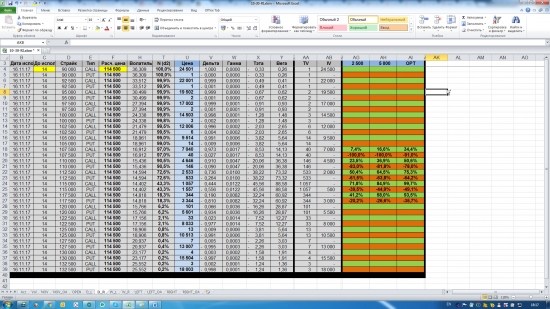

Рассмотрим уж и другой вариант, ловля более глубокого движения наверх – до 116 500 по РИ. Правда, времени на это движение побольше затратим. Страница W_R. (как бы Weekly Right)

Как мы видим, наилучшие результаты, с неплохим отрывом, опять показывют конструкции (спреды или голый опцион), основанные на покупке Колла-115. И вертикальные спреды, и голый опц. Ситуация такая же – и ниже 115-го, и выше оного – страйки выглядят менее интересными.

Делаем вывод – он касается открытия любых опционных позиций при заданном нами времени движения к заданной нами же цели. Правильно прикинули – цель и время движения до неё – игра сделана. Мы на шаг впереди остальных. Всегда простейшим сравнением соседних страйков можно выделить опцион, который будет наилучшим с точки зрения максимальной доходности в процентах! Это мы с Вами только что сделали, мы молодцы!

Хорошо, ещё раз вернёмся к страничке «OPEN». Ещё раз её воспроизведу, чтобы уставшему читателю не ковыряться вверх-вниз.

Как Вы думаете, что за числа такие в правой её части?

И чем так хороши Коллы-115 и спреды, построенные на их покупке?

Конечно же, Вы угадали – это второй метод ранжирования опционов при их покупке. Это отношение P/L, или выигрыш/проигрыш, по-нашему, по-игроцки! Как для первого варианта развития событий, которые мы спрогнозировали, так и для второго. На этот раз оба варианта совпали – это Колл-115.

Обращаю внимания, что по двум видам ранжирования, покупка Колла-115 однозначно и категорически лучшая.СЕЙЧАС лучшая. С изменением волатильности страйков и/или времени, оставшемся до экспирации, всё может измениться!

Продолжение (а может, и уже окончание) следует…

Урранг! Файл выложен по адресу yadi.sk/d/xjKLTke83PCkzD

Огромное спасибо моему сладкому Уважаемому Коллеге — Красному Сладкому Перчику.

Видать, не раз отмечали :)

crazyFakir29 октября 2017, 20:48открой доступ по ссылке+1

crazyFakir29 октября 2017, 20:48открой доступ по ссылке+1 Ur$u$29 октября 2017, 20:54Салют! Оч интересный материал… Респект за труды…+4

Ur$u$29 октября 2017, 20:54Салют! Оч интересный материал… Респект за труды…+4 Leo29 октября 2017, 21:00Дык это, сервисов много — google drive, yandex disk, mail.ru cloud, dropbox итд+1

Leo29 октября 2017, 21:00Дык это, сервисов много — google drive, yandex disk, mail.ru cloud, dropbox итд+1 ezet29 октября 2017, 21:22нет те прощения+1

ezet29 октября 2017, 21:22нет те прощения+1