Жить на дивиденды или вложиться в ПИФы?

UPD: Нашелся очень внимательный читатель, который очень педантично перепроверил мои расчеты. А в следствие исправления ошибки в расчетах — пришлось подкорректировать статью и выводы к ней.

-----------------

Идею этой стати навеяло вот этим трудом: http://blogs.investfunds.ru/post/118957/

Нет, идея вкладываться в ПИФ, чтобы экономить на налогах кажется вполне разумной, но вот тезис о том, что стереотип о «проедании» капитала, связанный с погашением паев — неверный, показался сомнительным. Мол, если гасить часть паев, вложенных в ПИФ на сумму, которая требуется для получения нужного дохода не будет приводить к уменьшению капитала. Забегая вперед, скажу, если гасить часть паев, чтобы получать нужный доход — обнищаешь вряд ли. Но вот если жить на дивиденды — то деньжат в кармане будет водиться поболее. А чтобы не бросаться абстрактными словами, давайте рассмотрим условный пример.

Все цифры в примере условные, основное назначение примера — показать, что выгоднее: жить на дивиденды или погашать паи ПИФа.

Предположим, что у нас есть 100 000 руб. и мы хотим обеспечить себе безбедную жизнь за счет пассивного дохода, получаемого от инвестиций этих 100 000 руб. На жизнь нужно 5000 руб в год. У нас есть выбор: вложиться в акции либо в паи некоего ПИФа. Предположим, что есть на рынке акция, которая стабильно растет на 25% в год и выплачиваются дивиденды в размере 5,75% от рыночной стоимости акции на начало года. Для простоты расчетов будем считать, что выплаты идут в конце года и стоимость акции (и величина дивидендов) определяется на конец года. Также есть ПИФ, паи которого «обеспечиваются» этой же акцией. Да, важный момент. Думаю понятно, что акцию можно продать только целиком. Т. е. можно продать только целое количество акций — 1, 2, 50… Но нельзя продать дробное количество акций, например, нельзя продать 0,85 акции. В отличие от акций — паи ПИФов (если это открытый фонд) можно погашать частями, т.е. вполне допустимой является ситуация, когда вы докупаете 0,5425 пая и погашаете 1,39 пая.

Откуда взялась такая неровная цифра дивдоходности 5,75% в нашем простом примере? За основу взята дивдохдоность 5% (думаю, вполне можно взять эту цифру в качестве средней величины дивдоходности по рынку), а для простоты расчетов, будем считать, что 5% дивдоходности мы получаем уже «на руки» после выплаты НДФЛ. Чтобы получить 5% на руки, эмитент должен выплатить 5,75% (5%/0,87). Этот налоговый нюанс надо обязательно учитывать в наших расчетах — вы как акционер платите налоги на дивиденды, а ПИФ — не платит. И получает дополнительный доход за счет экономии налогов. Соответственно, в расчетах — дивидендами акционеру выплачивается 5% дивдоходности, ПИФ получает 5,75% доходности за счет налоговых льгот.

И еще одно допущение. Все полученные доходы инвестируются по максимуму. Т. е. получили дивиденды, вывели сколько нужно, на оставшуюся сумму — докупили акций. В ПИФе данный процесс происходит автоматически.

Брокерские и депозитарные сборы не будем учитывать в силу того, что они относительно малы, по сравнению с размером капитала, да и можно предположить, что они будут примерно одинаковы и для вас и для ПИФа. Также инфляцию будем считать нулевой. Нам в данном примере важна не покупательская способность денег, а важно узнать, сколько этих самых денег у нас будет в итоге. Гораздо важнее, чтобы инфляция не росла быстрее дивидендов. Если инфляция будет расти быстрее дивидендов, то ваши деньги будут «проедаться» и в акциях и ПИФах.

И еще один момент, который для простоты расчетов был отброшен, но его обязательно нужно учитывать при реальных расчетах. В нашем примере мы считаем, что работники ПИФа работают абсолютно бескорыстно, живут в шалашах в лесу и кормятся подножным кормом, телефонами не пользуются, ходят пешком и т.п. Иными словами — расходы на управление фондом (всякого рода вознаграждения управляющим фонда и прочее) — нулевые. Если этот момент учитывать в расчетах, то про реинвестирование дивидендов ПИФом можно забыть. Насколько я знаю расходы на управление фондом в большинстве случаев составляют 2-4% от объема средств в управлении. Очень важный момент: от объема средств в управлении, а не от инвестиционного результата. 2-4% от объема средств в управлении — это не меньше половины дивидендных выплат при дивдоходности в 5%. А ведь могут быть фонды, которые забирают себе немалую часть от полученного инвестиционного дохода (15% — думаю вполне типичный показатель). Скидки при погашении паев тоже могут скрадывать доходность, но в нашем примере мы их не учитываем, т.к. у многих фондов скидки нулевые, если вы продержали паи достаточно долго (более года).

Ниже приводятся картинки с расчетами.

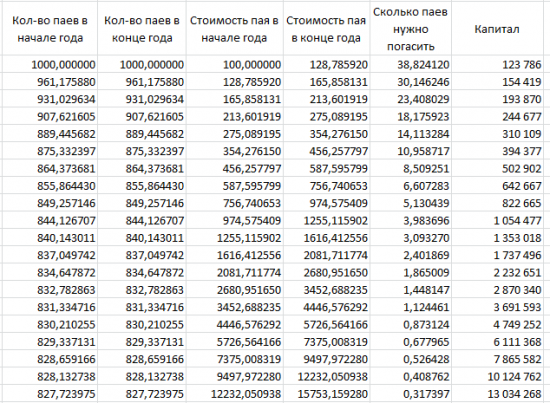

Калькуляции при вложениях в акции

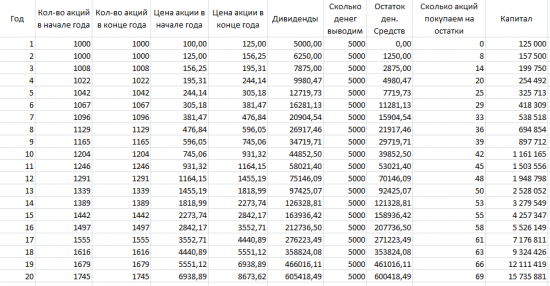

Калькуляции при вложениях в ПИФ

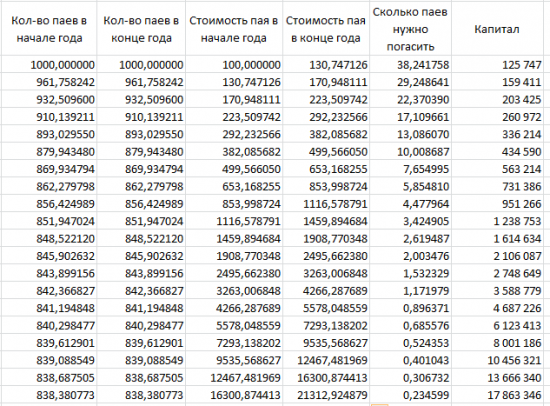

Ого! Фонды рулят! Разница получается существенная! Подождите! Давайте учтем комиссии фондов. Для расчетов возьмем не 2-4%, как заявлено в начале статьи, а более либеральные 1,5%. И получаем вот что:

Результаты уже не такие впечатлительные!

Какие выводы можно сделать, исходя из расчетов?

- Все-таки не зря ходит миф про «проедание» капитала при погашении паев. Расчеты намекают, кто именно проедает капитал :)

- При погашении паев не учитывался НДФЛ, который необходимо уплачивать, если вы владели паями меньше трех лет. Поскольку дополнительные покупки паев не подразумевались в расчетах, то на 4-й год — будет действовать налоговая льгота за владение имуществом более трех лет. Этот момент нужно уточнить, но думаю, очевидно, что если взымать НДФЛ при погашении паев, итоговый разрыв будет еще сильнее.

- Как показали расчеты, льготный налоговый режим ПИФов хотя и дает преимущества, но комиссии съедают значительную часть дивидендного дохода, что и приводит к отставанию в результатах. При дивидендной доходности 5,75% и комиссии 1,5% от объема средств в управлении получаем, получаем что комиссии фонда «съедают» значительную часть дивидендной доходности — больше четверти, в то время как с налогами уходит примерно 7-я часть дивидендного дохода. В итоге получать дивиденды оказывается выгоднее, чем быть пайщиком фонда.

- Ну все-таки один аргумент в защиту ПИФов. У нас в примере фигурирует только одна акция, в реальности, если вы выберете путь акционера, у вас в портфеле будет никак не менее 5-7 бумаг (если вы выберете разумную диверсификацию), за которыми вам надо будет иногда поглядывать и может быть — периодически перетряхивать портфель. Все это требует определенных навыков и знаний. В полученных расчетах, разница, конечно, существенная между пайщиком и акционером получается в итоге, но готовы ли вы заниматься всей этой возней с анализом компаний и куплей\продажей акций или вам будет проще дойти до офиса ПИФа (а скорей всего зайти в личный кабинет на сайте фонда) и погасить нужное количество паев? Для примера: вроде как средняя дивдоходность индекса ММВБ — 7-8%. Если вложиться в индексный фонд с комиссией в 1,5%, то получается «шило на мыло» — что самому управлять, что довериться ПИФу, только в случае ПИФа возни получится в разы меньше.

на сколько доходность ПИФов обгоняет индекс ММВБ?

а если учесть реинвестирование дивов?

для простоты можно купить акции из индекса, топ 10 например, тогда особо следить и не нужно, просто на дивы опять покупать акции, ну или офз например

Можно сделать и так как вы говорите — самое главное, купить акции и сидеть в них. Главное, чтобы компании, акции которых вы купили, стабильно приносили прибыль. Время сделает все остальное за вас.

Алексей, ну и что там у тех кого называть нельзя?

чистыми на руку инвесторы получают больше чем если бы сами купили акции из индекса?