Евро избавляется от балласта

Единая европейская валюта опустилась к минимальной отметке за последние 6 недель против доллара США на фоне обострения политических рисков в еврозоне, «голубиной» риторики представителей ЕЦБ, улучшения макроэкономической статистики по Штатам и слухов о более агрессивной монетарной рестрикции ФРС чем в настоящее время ожидает рынок в ответ на реализацию налоговой реформы. События вокруг референдума о независимости Каталонии спровоцировали отток капитала из испанских ценных бумаг и, учитывая нервозность инвесторов, заставили тех кто сомневается в устойчивом восходящем тренде по EUR/USD активно входить в продажи. Что же чрезмерно раздутые спекулятивные нетто-лонги по евро нуждались в корректировке, и реанимация политических рисков ее запустила как нельзя вовремя.

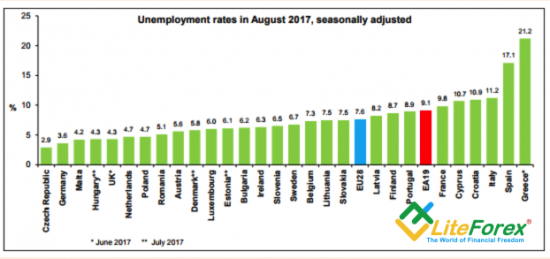

Каталония и Германия – больные темы для «быков» по основной валютной паре. На их фоне возрастает интерес инвесторов к парламентским выборам в Австрии в октябре и в Италии в мае 2018. Однако нужно понимать, что хотеть независимости и получить ее – это не одно и тоже. Возможно, год назад в СМИ начали бы рассуждать о том, к каким экономическим последствиям приведет развод Каталонии и Испании, однако сейчас, когда ЕЦБ прогнозирует разгон ВВП еврозоны до 2,2%, максимальной отметки за десяток лет, деловая активность в производственном секторе находится на самой вершине с 2011, а безработица не устает снижаться, эта тема вряд ли будет приковывать к себе внимание таблоидов.

Безработица в странах еврозоны

Источник: Financial Times.

Другое дело, ЕЦБ с его желанием нормализовать денежно-кредитную политику. По словам главного экономиста Питера Праета, инфляция далека от того, чтобы встать на устойчивый путь восхождения к таргету в 2%. В августе потребительские цены выросли на 1,5%, однако базовый показатель замедлился до 1,1%, что свидетельствует о воздействии на CPI временных эффектов в виде роста цен на энергоносители. Как только они уйдут в тень, инфляция уже в начале 2018 может опуститься ниже 1%.

Подобная риторика представителей Управляющего совета вкупе с ростом политических рисков позволяет Westpac прогнозировать падение котировок EUR/USD к отметке 1,15 уже в течение октября. Goldman Sachs видит этот уровень к концу года на фоне недооценки рынком траектории монетарной рестрикции ФРС. Шансы на три повышения ставки по федеральным фондам в 2018 составляют 25%, однако реализация налоговой реформы поднимет их выше. Тем более, если кресло главы центробанка займет Кевин Уорш, человек, который ушел из FOMC из-за несогласия с ультра-мягкой монетарной политикой.

Ускорение доллару США придала информация о росте индекса деловой активности в производственном секторе до отметки 60,8, максимальной с 2004, после чего ФРБ Атланты повысил прогнозы роста ВВП в третьем квартале с 2,3% до 2,7%.

Динамика PMI в производственном секторе США

Источник: Bloomberg.

Пока все складывается в пользу развития коррекционного движения по EUR/USD, однако так часто бывает, что когда все факторы учтены в котировках, пара резко меняет направление своего движения.