Золото ходит по цепи ФРС

Золото уже давно воспринимается как спекулятивный актив, для которого увеличение импорта Индией или Китаем, рост объемов покупок физического актива центробанками или притоки капитала в ETF играют гораздо меньшую роль, чем повышение вероятности ужесточения денежно-кредитной политики ФРС. Причины нужно искать в масштабах рынка бумажного и физического драгметалла, а также в политике диверсификации инвестиционных портфелей хедж-фондов и управляющих активам с учетом изменения глобального аппетита к риску.

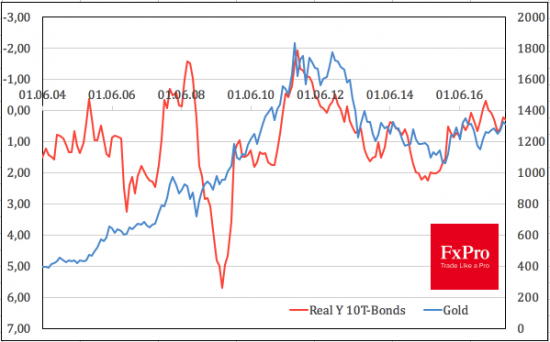

Физический актив, как правило, следует за ценами, а не определяет их. В связи с этим рост запасов специализированных биржевых фондов происходит на фоне повышения котировок фьючерсов, в то время как их снижение приводит к повышению спроса в сфере ювелирного дела. Конъюнктура же рынка бумажного золота формируется под влиянием предпочтений институциональных инвесторов, которые используют драгметалл в качестве альтернативы казначейским облигациям США. По этой причине XAU/USD чутко реагирует на динамику реальных ставок американского долгового рынка.

Динамика золота и реальной доходности облигаций США

Источник: Reuters.

Рост доходности, как правило, обусловлен улучшением перспектив экономики США и связанным с ним увеличением шансов на повышение ставки по федеральным фондам. Становится понятным, почему на фоне не утихающего конфликта вокруг Северной Кореи, золото камнем рухнуло вниз в условиях роста вероятности ужесточения денежно-кредитной политики ФРС в декабре. Если бы не Пхеньян, ситуация для «быков» по XAU/USD выглядела бы существенно хуже.

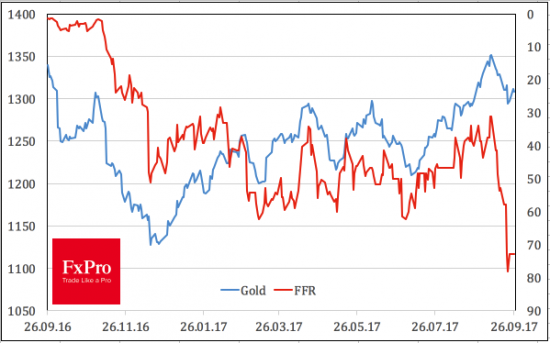

Динамика золота и вероятности повышения ставки ФРС в декабре

Источник: Reuters.

В настоящее время полпреды ФРС пытаются убедить рынок в необходимости третьего акта монетарной рестрикции в 2017. В результате с начала осени шансы декабря поднялись с 31% до 73%. То бишь в течение оставшихся 2,5 месяцев показатель пройдет путь, в два раза короче, чем его ралли за последние 2 декады. Это обстоятельство не позволяет рассчитывать на слишком глубокое проседание золота.

Сентябрьская инфляция в США по аналогии с августовской, вероятнее всего, ускорится, но причины будут носить временный характер. Основным драйвером роста CPI является повышение цен на энергоносители и стоимости аренды, в то время как заработная плата остается вялой. В итоге в ближайшие 5-6 недель номинальная доходность казначейских облигаций сбросит скорость, а реальная и вовсе будет ползти как черепаха, что является еще одним аргументом в пользу ограниченности потенциала снижения котировок XAU/USD. Ускорить процесс роста ставок долгового рынка США и обвала котировок фьючерсов на драгметалла может, разве что, налоговая реформа, но ее последствия еще предстоит оценить, а реализация находится под вопросом.

Таким образом, падение золота к отметкам $1280 и $1250 за унцию имеет смысл использовать для формирования длинных позиций. Средне- и долгосрочные перспективы драгметалла будут зависеть от нового состава FOMC и его желания следовать планам, обозначенным предшественниками.