25 сентября 2017, 10:28

Уралкалий: Следующий выкуп в марте 2018?

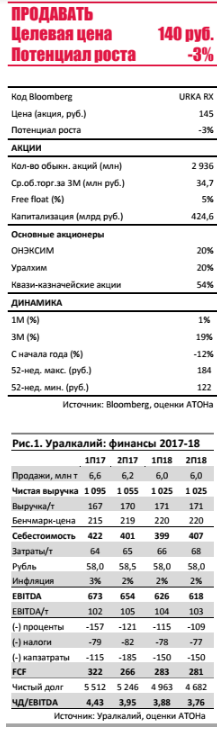

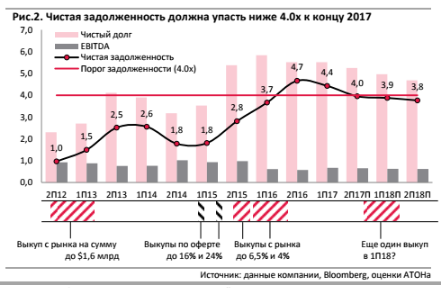

Мы считаем, что у Уралкалия есть все шансы сократить свою чистую задолженность до уровня ниже 4.0x EBITDA к концу 2017. Этот уровень предусмотрен его ковенантами, и освобождение от этого ограничения открыло бы возможности для очередного выкупа в марте 2018. С учетом рыночной цены калия и курса рубля, продажи должны составить 6,2 млн т во 2П17, что, на наш взгляд, вполне достижимо и предполагает рост на 6% п/п и загрузку мощностей 94%. Рыночная капитализация акций в свободном обращении составляет около $400 млн, что чуть выше свободного денежного потока Уралкалия за полугодие в размере $250-300 млн, и мы считаем, что очередной выкуп с рынка более вероятен, чем оферта. Наша рекомендация по компании — ПРОДАВАТЬ, но мы напоминаем, что динамику ее акций больше не определяют фундаментальные факторы.

Обратные выкупы могут возобновиться, если чистая задолженность упадет ниже 4.0x. Как сообщает Интерфакс, со ссылкой на менеджмент Уралкалия и другие неназванные источники, условие в виде такого коэффициента было выдвинуто кредиторами. Соотношение чистый долг/EBITDA у Уралкалия составляло 4.4x на конец 1П17, а последний выкуп с рынка завершился год назад, в сентябре.

Сокращение долговой нагрузки скорее всего будет достаточным к концу 2017. С учетом спотовых цен на калий ($220/т FOB Vancouver) и курса рубля (58 руб. за доллар), сокращение долговой нагрузки — вопрос объемов продаж. По нашим оценкам, это соответствует 6,2 млн т, и мы считаем, что компания имеет все шансы достигнуть этого показателя во 2П17, учитывая установленную мощность Уралкалия в 13,1 млн т в год и объемы продаж 6,6 млн т в 1П17. Согласно нашим подсчетам, это сократит долговую нагрузку ниже 4.0x EBITDA.

Выкуп с рынка вероятен в конце 1К18.

Мы считаем, что очередной выкуп вероятен после публикации Уралкалием годовых финансовых результатов в марте 2018. Капитализация его акций в свободном обращении (5%) составляет приблизительно $400 млн, что немного выше его свободного денежного потока за полугодие в размере $250-300 млн. Оферта, которая предполагает премию к рыночной цене и единовременную выплату маловероятна, на наш взгляд, учитывая ограничения баланса.

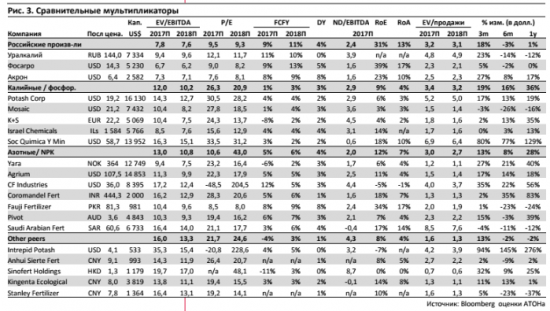

Больше не торгуется на фундаментальных факторах.

Количество акций Уралкалия в свободном обращении уменьшается, и превращение его в непубличную компанию, на наш взгляд, вопрос времени. В связи с этим мы считаем, что котировки компании уже давно оторвались от фундаментальных факторов и торгуются на ожиданиях выкупа.АТОН

0 Комментариев

Читайте на SMART-LAB:

Скидка 15% на нашу аналитику — только 72 часа!

Увеличь доходность своего портфеля с профессиональной командой аналитиков. Наши идеи уже принесли клиентам прибыль с начала года. Ты мог и можешь быть среди них. Почему нас выбирают?...

21.02.2026