17 сентября 2017, 22:03

Трамп замахнулся на девственность ФРС. Обзор на предстоящую неделю от 17.09.2017

По ФА…

На предстоящей неделе:

1. Заседание ФРС, 20 сентября

Заседание ФРС окажет на рынки долгосрочное и краткосрочное влияние.

Оглашение о начале сокращения баланса широко ожидаемо и не станет сюрпризом для рынков, но приведет к изменению потоков капитала в долгосрочной перспективе.

Новые прогнозы ФРС, оценка экономической ситуации и, как следствие, намерения в отношении перспектив нормализации ставок приведут к сильной, но краткосрочной реакции рынков.

Основные моменты заседания ФРС:

— Прогнозы членов ФРС.

Первая реакция рынка будет на точечные прогнозы членов ФРС по перспективе повышения ставок и на изменение прогнозов по росту инфляции.

ФРС впервые представит свои прогнозы на 2020 год, но основная реакция рынка будет на изменения в прогнозах на текущий год, т.к. политика ФРС с 2018 года во многом зависит от реализации фискальных стимулов Трампа и от кандидатуры нового главы ФРС, которую Трамп должен огласить в этом году.

Рыночные ожидания относительно повышения ставки ФРС на заседании в декабре на уходящей неделе выросли до 47% против 22% в начале сентября благодаря росту инфляции и воскрешению надежд на ратификацию налоговой реформы.

Инфляция потребительских цен в США в августе выросла, частично благодаря росту цен на бензин вследствие влияния урагана Харви, что должно придать уверенность членам ФРС в отношении достижения целевого уровня по инфляции.

Но замедление инфляции в сфере здравоохранения и снижение тарифов на мобильную связь должно привести к пересмотру вниз прогнозов по инфляции на 2017 год, т.к. эти факторы, которые Йеллен назвала одноразовыми и специфическими, оказывают большое влияние на инфляцию потребительских расходов, т.е. на основную цель ФРС по инфляции согласно мандату.

Реакция рынка на снижение прогнозов по инфляции зависит от изменения точечных прогнозов членов ФРС.

Исходя из выступлений членов ФРС, некоторые из них готовы пересмотреть свои прогнозы по перспективам повышения ставок ФРС на понижение, но, более вероятно, что меридианный прогноз останется без изменений.

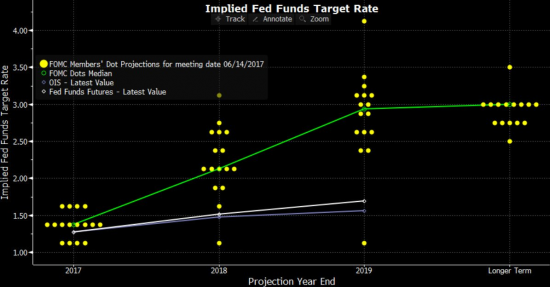

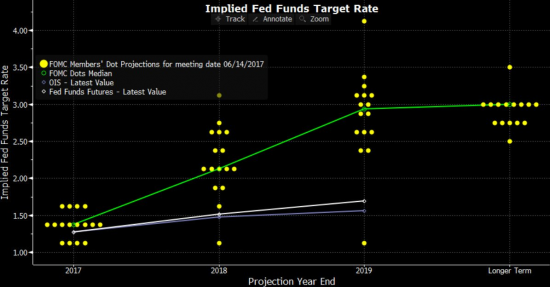

Июньские прогнозы членов ФРС предполагали ещё одно повышение ставки в этом году:

На заседании в июне 4 члена ФРС прогнозировали отсутствие ещё одного повышения ставки ФРС в этом году, 4 члена ФРС ожидали ещё 2 повышения ставки в этом году и 8 членов ФРС прогнозировали ещё одно повышение ставки в этом году.

Очевидно, что в текущем году вероятно ещё только одно повышение ставки ФРС, в связи с этим логично предположить, что большинство членов ФРС подтвердят свои ожидания относительно ещё одного повышения ставки в 2017 году.

При соотношении голосов более 10 в пользу ещё одного повышения ставки в этом году: реакция на снижение прогнозов по росту инфляции будет временной, логично присматриваться к покупкам доллара на падении.

— Сопроводительное заявление ФРС.

Важна оценка влияния ураганов на рост экономики и инфляции.

Логично ожидать, что ФРС сообщит о замедлении темпов роста экономики в ближайшие месяцы, но с ускорением роста ВВП США в следующих кварталах.

Исторически любые стихийные бедствия имеют краткосрочное негативное влияние на экономику, но ликвидация последствий в целом приводит к ускорению импульса роста экономики.

Оценка роста инфляции более проблематична, ибо рост инфляции из-за роста цен на бензин будет временным.

Но формулировка об уверенности в достижении цели по инфляции в среднесрочной перспективе должна быть сохранена, как и указание о продолжении нормализации политики ФРС в постепенном темпе.

— Начало сокращения баланса ФРС.

ФРС объявит о начале сокращения реинвестиций, более вероятно, что старт начнется с 1 октября.

Начальная сумма сокращения реинвестиций, согласно плану ФРС, будет 10 млрд. долларов: на 6 млрд. долларов сократятся покупки ГКО США и на 4 млрд. долларов ипотечные облигации.

Каждые три месяца сумма сокращения реинвестиций будет увеличиваться на 10 млрд. долларов до того момента, пока не достигнет 50 млрд. долларов.

Краткосрочная реакция рынков на старт сокращения баланса ФРС сомнительна, т.к. событие ожидаемое, но это коренной разворот политики, который приведет к развороту потоков капитала и пересмотру портфелей инвесторов на долгосрочную перспективу.

Сокращение реинвестиций ФРС приведет к росту доходностей ГКО США, т.к. роль ФРС как монополиста долгового рынка США будет снижаться с нарастающим темпом.

Рост доходностей ГКО США будет способствовать росту доллара против валют фондирования, иены и евро в частности.

Начало сокращения баланса ФРС приведет к ещё большему расхождению политик ФРС и ЕЦБ: в то время как ЕЦБ продолжит расширение баланса, баланс ФРС начнет сокращаться, не говоря о разнице в процентных ставках.

Очевидно, что евро останется основной валютой фондирования до 2019 года, что должно оказывать на евродоллар нисходящее давление.

Начало сокращения баланса ФРС ознаменует конец бычьего ралли на фондовом рынке, сначала логичен разворот вниз долгового рынка США, а после окончания эпопеи с фискальными стимулами Трампа неизбежен обвал и рынка акций.

— Пресс-конференция Йеллен.

Йеллен выстраивает свою риторику, основываясь на мнении большинства членов ФРС, поэтому её выступление редко разворачивает тренд, начавшийся после публикации сопроводительного заявления и прогнозов членов ФРС.

Йеллен, как и члены руководящего совета ФРС Дадли и Фишер, считает замедление инфляции временным явлением, которое не помешает постепенной нормализации ставок ФРС.

Но на уходящей неделе минфин США Мнучин сообщил, что администрация Трампа, признавая независимость ФРС, всё же считает, что сейчас главной задачей является ускорение роста экономики США, а инфляция не является проблемой.

Заявление Мнучина явно адресовано ФРС и лично Йеллен с прямым указанием о воздержании от дальнейшего ужесточения политики.

Как отреагирует Йеллен: большой вопрос.

После избрания Трампа президентом многие члены ФРС были обеспокоены тем, что Трамп лишит ФРС независимости и очевидно, что тенденция набирает обороты.

Йеллен склонна отстаивать независимость ФРС, но важна цена вопроса, т.е. готов ли Трамп переназначить Йеллен главой ФРС, если ФРС отложит повышение ставки до 2018 года.

В противном случае, независимость ФРС может закончиться в феврале 2018 года с назначением Трампом главой ФРС человека, который будет проводить политику под диктовку администрации Белого дома.

Хотя в любом случае переназначение Йеллен под большим вопросом и многие будут ей аплодировать, если в ходе пресс-конференции Йеллен ответит, что риторика Мнучина является попыткой посягательства на независимость ФРС.

Вывод по заседанию ФРС:

Краткосрочная реакция рынка зависит от прогнозов членов ФРС по перспективам повышения ставки, прогнозов по инфляции и оценки влияния ураганов на рост экономики США.

Прогнозы по росту инфляции на этот год будут снижены, но реакция рынков зависит от прогнозов членов ФРС относительно ещё одного повышения ставки в этом году.

Если большинство членов ФРС подтвердят намерение о ещё одном повышении ставки в этом году на фоне уверенности в достижении целевого уровня по инфляции в среднесрочной перспективе, а в сопроводительном заявлении будет отмечено о временном негативном влиянии ураганов на экономику США: падение доллара будет кратковременным.

Оглашение старта сокращения реинвестиций приведет к росту доходностей ГКО США, что благоприятно для роста доллара при условии отсутствия отвесного падения фондового рынка США.

На текущий момент, при ожидании принятия фискальных стимулов Трампа, фондовый рынок будет склонен игнорировать негатив от начала сокращения баланса ФРС, хотя такая ситуация продлится недолго.

2. Трампомания

В среду уходящей недели лидеры Конгресса и администрации Белого дома объявили об оглашении деталей налоговой реформы на неделе с 25 сентября, что привело к росту доллара.

Но в четверг главы бюджетных комитетов обеих палат заявили о разногласиях в отношении ставок налогов, в частности о невозможности снижения корпоративной ставки до уровня 15%, на котором настаивает Трамп, и возможной публикации плана налоговой реформы в конце сентября без наличия деталей по размеру снижения налогов.

Данное заявление привело к падению доллара, невзирая на рост инфляции в США и роста рыночных ожиданий на повышение ставки ФРС на декабрьском заседании.

Минфин США Мнучин попытался спасти ситуацию, заявив, что на неделе с 25 сентября опубликованный план по налоговой реформе будет со всеми деталями, включая ставки налогов, но отсутствие единства очевидно.

Доллар будет пользоваться спросом до публикации плана по налоговой реформе, но слухи могут приводить к резким движениям на рынках.

Ставка корпоративного налога будет иметь решающее значение для ускорения роста экономики США, для этого ставка должна быть снижена до 15% или, как минимум, ниже 20%, ставка на репатриацию капитала имеет первостепенное значение для тренда доллара.

3. Выборы в парламент Германии, 24 сентября

После проведения выборов динамика евро зависит от количества мест партии Меркель в парламенте, условий коалиционного соглашения при отсутствии большинства партии Меркель, скорости проведения реформ Еврозоны.

До выборов важно одно: отсутствие или наличие терактов, которые могут повлиять на результат выборов с учетом, что Меркель является главным инициатором текущей миграционной политики ЕС.

При совершении терактов на территории Германии следует ждать падение евро, открытие недели после проведения выборов будет происходить с гэпом по евро в зависимости от результата.

4. Экономические данные

На предстоящей неделе главными данными США станут данные по сектору недвижимости, производственный индекс ФРБ Филадельфии и предварительные PMI промышленности и услуг за сентябрь.

По Еврозоне следует отследить инфляцию за август в финальном чтении, индекс Германии ZEW, PMI стран Еврозоны в первом чтении за сентябрь.

Указание ВоЕ о возможном повышении ставки в ближайшие месяцы привело к резкому росту фунта.

Фунтдоллар достиг сильного сопротивления, от которого возможен коррект вниз с учетом, что одно повышение ставки почти полностью учтено в курсе фунта.

Начало и сила нисходящего корректа зависит от розничных продаж Британии с публикацией в среду и от динамики доллара.

Данные Китая продолжают разочаровывать рынки, очевидно, что дальнейшее укрепление юаня может привести к резкому замедлению экономики.

На предстоящей неделе важных данных Китая не ожидается.

— США:

Вторник: закладки новых домов, разрешения на строительство, индекс цен на импорт;

Среда: продажи жилья на вторичном рынке;

Четверг: производственный индекс ФРБ Филадельфии, недельные заявки по безработице;

Пятница: PMI промышленности и услуг в первом чтении.

— Еврозона:

Понедельник: инфляция Еврозоны;

Вторник: индекс Германии ZEW;

Среда: инфляция цен производителей Германии;

Четверг: индекс доверия потребителей Еврозоны;

Пятница: PMI промышленности и услуг Еврозоны в первом чтении.

5. Выступления членов ЦБ

До заседания ФРС в среду продолжается «период тишины».

С четверга выступления членов ФРС будут представлять интерес с точки зрения перевода на русский язык мнения Йеллен при необходимости.

Выступления членов ФРС также важны для определения мнения голосующих членов ФРС с целью лучшего понимания новых точечных прогнозов по перспективам повышения ставок.

На предстоящей неделе ожидается масса выступлений членов ЕЦБ.

Драги выступит трижды: во Франкфурте в четверг, и дважды в пятницу в Ирландии, включая диалог/круглый стол со студентами.

Также нельзя исключать появление новых инсайдов в СМИ относительно вариантов сокращения программы QE после промежуточного заседания ЕЦБ в среду и четверг.

---------------------

По ТА…

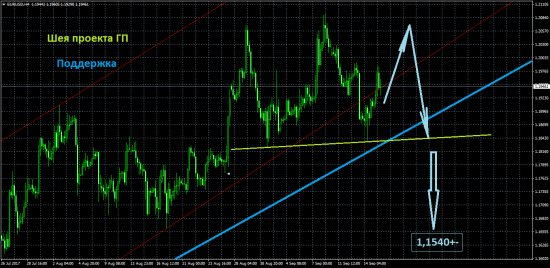

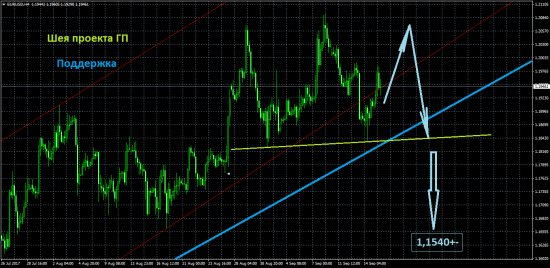

Евродоллар пробил канал, но поддержка восходящего тренда остановила падение:

Для среднесрочного разворота вниз евродоллара необходим перелой 1,1822 с последующим закреплением под поддержкой.

Самым идеальным вариантом в текущей ситуации является разворот через паттерн голова-плечи или тройную вершину:

При перехае 1,2091 вероятен рост до 1,214Х-7Х, в этом случае ориентироваться на разворот евродоллара вниз следует по индексу доллара:

---------------------

Рубль

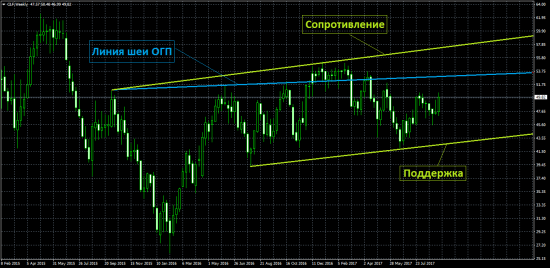

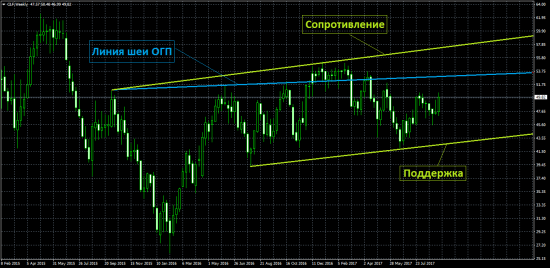

Рынок нефти сходит с ума, а статистика не дает преимуществ быкам или медведям из-за путаницы с ураганами.

Прогнозы по росту мирового спроса на нефть от IEA вызывают недоумение с учетом очевидного замедления экономики Китая.

Запасы нефти не были позитивными, но прогноз Голдман Сакс о росте запасов нефти на 20 млн баррелей подготовил рынки к худшему и нефть выросла на радостях от того, что прогноз не оправдался.

Отчет Baker Hughes порадовал быков по нефти снижением активных нефтяных вышек до 749 против 756 неделей ранее.

Но, в общем, логично ожидать сохранение диапазона по нефти с хаем по WTI на 50+- и хаю по Брент на 55+-.

При отсутствии корректа вниз с текущих уровней рост может продолжиться до одного из сопротивлений:

ЦБ РФ снизил ставку на 0,50%, но решение не впечатлило рубль.

В сопроводительном заявлении ЦБ РФ сообщил, что допускает снижение ставки в течение ближайших двух кварталов.

Набиуллина заявила, что в будущем возможно снижение ставки до 6,5%-7%, но это возможно только после снижения инфляционных ожиданий в перспективе 2-3 лет.

ТА по долларрублю неизменно, но особое внимание следует обратить на динамику цен на нефть и реакцию доллара на решение ФРС, ибо налоговый период даст преимущество временному укреплению рубля при отсутствии противовесов.

---------------------

Выводы:

Главным событием уходящей недели стало возрождение надежд на принятие налоговой реформы в этом году.

Лидеры Конгресса и администрации Трампа единогласно подтвердили, что оглашение плана по налоговой реформе состоится на неделе с 25 сентября.

Безусловно, принятие налоговой реформы может развернуть индекс доллара вверх в среднесрочной перспективе, т.к. тренд роста доллара после победы Трампа на выборах был вызван ожиданиями запуска фискальных стимулов.

Но путь будет тернистым, т.к. разногласия по налоговой реформе между администрацией Трампа, Палатой представителей и Сенатом сохраняются и если на неделе с 25 сентября вместо основы для законопроекта по налоговой реформе рынкам представят очередные заверения о намерениях без конкретики по размерам ставок: доллар постигнет очередное разочарование.

Заседание ФРС 20 сентября отчасти можно считать проходным, если рассматривать его через призму принятия налоговой реформы.

Начало сокращения баланса широко ожидаемо, а снижение прогнозов будет временным, т.к. налоговая реформа приведет к росту экономики США и, как следствие, к ускорению нормализации политики ФРС.

Но опыт реализации обещаний Трампа говорит о том, что принятие налоговой реформы может быть отложено или снижение ставок будет номинальным с учетом нивелирования налоговых льгот.

Поэтому до 25 сентября доллар можно покупать на падениях в расчете на представление налоговой реформы, но при этом необходимо понимать, что в случае Трампа по статистике с максимальным шансом срабатывает вариант «покупай на слухах, продавай на фактах» и тогда инвесторы будут оценивать привлекательность доллара исходя из перспектив монетарной политики ФРС.

Начало сокращения баланса ФРС приведет к росту доходностей ГКО США, что, в свою очередь, приведет к росту доллара против валют фондирования при условии отсутствия отвесного падения фондового рынка США.

Но фондовый рынок будет склонен к росту до тех пор, пока не потерял веру в фискальные стимулы Трампа.

Первая краткосрочная реакция рынка на заседании ФРС будет на новые прогнозы, оценку влияния ураганов на экономику США и перспективы политики ФРС.

Снижение прогнозов по инфляции ожидаемо, но негатив для доллара будет минимальным при условии, что подавляющее большинство членов ФРС сохранит прогноз относительно ещё одного повышения ставки в этом году.

Если ФРС отметит, что негативное влияние ураганов будет краткосрочным и оставит прогнозы по росту ВВП США без изменений или понижение будет незначительным: доллар будет пользоваться спросом.

При отсутствии негативных сюрпризов, при голосах более 10 членов ФРС за ещё одно повышение ставки в этом году на падении доллара логично присматриваться к покупкам.

---------------------

Моя тактика:

На выходные ушла без позиций.

В начале недели планирую открытие шортов евродоллара, идеально не ранее 1,2020+-, но в зависимости от ТА на мелких ТФ.

При падении доллара (роста евродоллара) в первой реакции на решение ФРС будут присматриваться к шортам евродоллара на росте в зависимости от ФА и ТА.

На предстоящей неделе:

1. Заседание ФРС, 20 сентября

Заседание ФРС окажет на рынки долгосрочное и краткосрочное влияние.

Оглашение о начале сокращения баланса широко ожидаемо и не станет сюрпризом для рынков, но приведет к изменению потоков капитала в долгосрочной перспективе.

Новые прогнозы ФРС, оценка экономической ситуации и, как следствие, намерения в отношении перспектив нормализации ставок приведут к сильной, но краткосрочной реакции рынков.

Основные моменты заседания ФРС:

— Прогнозы членов ФРС.

Первая реакция рынка будет на точечные прогнозы членов ФРС по перспективе повышения ставок и на изменение прогнозов по росту инфляции.

ФРС впервые представит свои прогнозы на 2020 год, но основная реакция рынка будет на изменения в прогнозах на текущий год, т.к. политика ФРС с 2018 года во многом зависит от реализации фискальных стимулов Трампа и от кандидатуры нового главы ФРС, которую Трамп должен огласить в этом году.

Рыночные ожидания относительно повышения ставки ФРС на заседании в декабре на уходящей неделе выросли до 47% против 22% в начале сентября благодаря росту инфляции и воскрешению надежд на ратификацию налоговой реформы.

Инфляция потребительских цен в США в августе выросла, частично благодаря росту цен на бензин вследствие влияния урагана Харви, что должно придать уверенность членам ФРС в отношении достижения целевого уровня по инфляции.

Но замедление инфляции в сфере здравоохранения и снижение тарифов на мобильную связь должно привести к пересмотру вниз прогнозов по инфляции на 2017 год, т.к. эти факторы, которые Йеллен назвала одноразовыми и специфическими, оказывают большое влияние на инфляцию потребительских расходов, т.е. на основную цель ФРС по инфляции согласно мандату.

Реакция рынка на снижение прогнозов по инфляции зависит от изменения точечных прогнозов членов ФРС.

Исходя из выступлений членов ФРС, некоторые из них готовы пересмотреть свои прогнозы по перспективам повышения ставок ФРС на понижение, но, более вероятно, что меридианный прогноз останется без изменений.

Июньские прогнозы членов ФРС предполагали ещё одно повышение ставки в этом году:

На заседании в июне 4 члена ФРС прогнозировали отсутствие ещё одного повышения ставки ФРС в этом году, 4 члена ФРС ожидали ещё 2 повышения ставки в этом году и 8 членов ФРС прогнозировали ещё одно повышение ставки в этом году.

Очевидно, что в текущем году вероятно ещё только одно повышение ставки ФРС, в связи с этим логично предположить, что большинство членов ФРС подтвердят свои ожидания относительно ещё одного повышения ставки в 2017 году.

При соотношении голосов более 10 в пользу ещё одного повышения ставки в этом году: реакция на снижение прогнозов по росту инфляции будет временной, логично присматриваться к покупкам доллара на падении.

— Сопроводительное заявление ФРС.

Важна оценка влияния ураганов на рост экономики и инфляции.

Логично ожидать, что ФРС сообщит о замедлении темпов роста экономики в ближайшие месяцы, но с ускорением роста ВВП США в следующих кварталах.

Исторически любые стихийные бедствия имеют краткосрочное негативное влияние на экономику, но ликвидация последствий в целом приводит к ускорению импульса роста экономики.

Оценка роста инфляции более проблематична, ибо рост инфляции из-за роста цен на бензин будет временным.

Но формулировка об уверенности в достижении цели по инфляции в среднесрочной перспективе должна быть сохранена, как и указание о продолжении нормализации политики ФРС в постепенном темпе.

— Начало сокращения баланса ФРС.

ФРС объявит о начале сокращения реинвестиций, более вероятно, что старт начнется с 1 октября.

Начальная сумма сокращения реинвестиций, согласно плану ФРС, будет 10 млрд. долларов: на 6 млрд. долларов сократятся покупки ГКО США и на 4 млрд. долларов ипотечные облигации.

Каждые три месяца сумма сокращения реинвестиций будет увеличиваться на 10 млрд. долларов до того момента, пока не достигнет 50 млрд. долларов.

Краткосрочная реакция рынков на старт сокращения баланса ФРС сомнительна, т.к. событие ожидаемое, но это коренной разворот политики, который приведет к развороту потоков капитала и пересмотру портфелей инвесторов на долгосрочную перспективу.

Сокращение реинвестиций ФРС приведет к росту доходностей ГКО США, т.к. роль ФРС как монополиста долгового рынка США будет снижаться с нарастающим темпом.

Рост доходностей ГКО США будет способствовать росту доллара против валют фондирования, иены и евро в частности.

Начало сокращения баланса ФРС приведет к ещё большему расхождению политик ФРС и ЕЦБ: в то время как ЕЦБ продолжит расширение баланса, баланс ФРС начнет сокращаться, не говоря о разнице в процентных ставках.

Очевидно, что евро останется основной валютой фондирования до 2019 года, что должно оказывать на евродоллар нисходящее давление.

Начало сокращения баланса ФРС ознаменует конец бычьего ралли на фондовом рынке, сначала логичен разворот вниз долгового рынка США, а после окончания эпопеи с фискальными стимулами Трампа неизбежен обвал и рынка акций.

— Пресс-конференция Йеллен.

Йеллен выстраивает свою риторику, основываясь на мнении большинства членов ФРС, поэтому её выступление редко разворачивает тренд, начавшийся после публикации сопроводительного заявления и прогнозов членов ФРС.

Йеллен, как и члены руководящего совета ФРС Дадли и Фишер, считает замедление инфляции временным явлением, которое не помешает постепенной нормализации ставок ФРС.

Но на уходящей неделе минфин США Мнучин сообщил, что администрация Трампа, признавая независимость ФРС, всё же считает, что сейчас главной задачей является ускорение роста экономики США, а инфляция не является проблемой.

Заявление Мнучина явно адресовано ФРС и лично Йеллен с прямым указанием о воздержании от дальнейшего ужесточения политики.

Как отреагирует Йеллен: большой вопрос.

После избрания Трампа президентом многие члены ФРС были обеспокоены тем, что Трамп лишит ФРС независимости и очевидно, что тенденция набирает обороты.

Йеллен склонна отстаивать независимость ФРС, но важна цена вопроса, т.е. готов ли Трамп переназначить Йеллен главой ФРС, если ФРС отложит повышение ставки до 2018 года.

В противном случае, независимость ФРС может закончиться в феврале 2018 года с назначением Трампом главой ФРС человека, который будет проводить политику под диктовку администрации Белого дома.

Хотя в любом случае переназначение Йеллен под большим вопросом и многие будут ей аплодировать, если в ходе пресс-конференции Йеллен ответит, что риторика Мнучина является попыткой посягательства на независимость ФРС.

Вывод по заседанию ФРС:

Краткосрочная реакция рынка зависит от прогнозов членов ФРС по перспективам повышения ставки, прогнозов по инфляции и оценки влияния ураганов на рост экономики США.

Прогнозы по росту инфляции на этот год будут снижены, но реакция рынков зависит от прогнозов членов ФРС относительно ещё одного повышения ставки в этом году.

Если большинство членов ФРС подтвердят намерение о ещё одном повышении ставки в этом году на фоне уверенности в достижении целевого уровня по инфляции в среднесрочной перспективе, а в сопроводительном заявлении будет отмечено о временном негативном влиянии ураганов на экономику США: падение доллара будет кратковременным.

Оглашение старта сокращения реинвестиций приведет к росту доходностей ГКО США, что благоприятно для роста доллара при условии отсутствия отвесного падения фондового рынка США.

На текущий момент, при ожидании принятия фискальных стимулов Трампа, фондовый рынок будет склонен игнорировать негатив от начала сокращения баланса ФРС, хотя такая ситуация продлится недолго.

2. Трампомания

В среду уходящей недели лидеры Конгресса и администрации Белого дома объявили об оглашении деталей налоговой реформы на неделе с 25 сентября, что привело к росту доллара.

Но в четверг главы бюджетных комитетов обеих палат заявили о разногласиях в отношении ставок налогов, в частности о невозможности снижения корпоративной ставки до уровня 15%, на котором настаивает Трамп, и возможной публикации плана налоговой реформы в конце сентября без наличия деталей по размеру снижения налогов.

Данное заявление привело к падению доллара, невзирая на рост инфляции в США и роста рыночных ожиданий на повышение ставки ФРС на декабрьском заседании.

Минфин США Мнучин попытался спасти ситуацию, заявив, что на неделе с 25 сентября опубликованный план по налоговой реформе будет со всеми деталями, включая ставки налогов, но отсутствие единства очевидно.

Доллар будет пользоваться спросом до публикации плана по налоговой реформе, но слухи могут приводить к резким движениям на рынках.

Ставка корпоративного налога будет иметь решающее значение для ускорения роста экономики США, для этого ставка должна быть снижена до 15% или, как минимум, ниже 20%, ставка на репатриацию капитала имеет первостепенное значение для тренда доллара.

3. Выборы в парламент Германии, 24 сентября

После проведения выборов динамика евро зависит от количества мест партии Меркель в парламенте, условий коалиционного соглашения при отсутствии большинства партии Меркель, скорости проведения реформ Еврозоны.

До выборов важно одно: отсутствие или наличие терактов, которые могут повлиять на результат выборов с учетом, что Меркель является главным инициатором текущей миграционной политики ЕС.

При совершении терактов на территории Германии следует ждать падение евро, открытие недели после проведения выборов будет происходить с гэпом по евро в зависимости от результата.

4. Экономические данные

На предстоящей неделе главными данными США станут данные по сектору недвижимости, производственный индекс ФРБ Филадельфии и предварительные PMI промышленности и услуг за сентябрь.

По Еврозоне следует отследить инфляцию за август в финальном чтении, индекс Германии ZEW, PMI стран Еврозоны в первом чтении за сентябрь.

Указание ВоЕ о возможном повышении ставки в ближайшие месяцы привело к резкому росту фунта.

Фунтдоллар достиг сильного сопротивления, от которого возможен коррект вниз с учетом, что одно повышение ставки почти полностью учтено в курсе фунта.

Начало и сила нисходящего корректа зависит от розничных продаж Британии с публикацией в среду и от динамики доллара.

Данные Китая продолжают разочаровывать рынки, очевидно, что дальнейшее укрепление юаня может привести к резкому замедлению экономики.

На предстоящей неделе важных данных Китая не ожидается.

— США:

Вторник: закладки новых домов, разрешения на строительство, индекс цен на импорт;

Среда: продажи жилья на вторичном рынке;

Четверг: производственный индекс ФРБ Филадельфии, недельные заявки по безработице;

Пятница: PMI промышленности и услуг в первом чтении.

— Еврозона:

Понедельник: инфляция Еврозоны;

Вторник: индекс Германии ZEW;

Среда: инфляция цен производителей Германии;

Четверг: индекс доверия потребителей Еврозоны;

Пятница: PMI промышленности и услуг Еврозоны в первом чтении.

5. Выступления членов ЦБ

До заседания ФРС в среду продолжается «период тишины».

С четверга выступления членов ФРС будут представлять интерес с точки зрения перевода на русский язык мнения Йеллен при необходимости.

Выступления членов ФРС также важны для определения мнения голосующих членов ФРС с целью лучшего понимания новых точечных прогнозов по перспективам повышения ставок.

На предстоящей неделе ожидается масса выступлений членов ЕЦБ.

Драги выступит трижды: во Франкфурте в четверг, и дважды в пятницу в Ирландии, включая диалог/круглый стол со студентами.

Также нельзя исключать появление новых инсайдов в СМИ относительно вариантов сокращения программы QE после промежуточного заседания ЕЦБ в среду и четверг.

---------------------

По ТА…

Евродоллар пробил канал, но поддержка восходящего тренда остановила падение:

Для среднесрочного разворота вниз евродоллара необходим перелой 1,1822 с последующим закреплением под поддержкой.

Самым идеальным вариантом в текущей ситуации является разворот через паттерн голова-плечи или тройную вершину:

При перехае 1,2091 вероятен рост до 1,214Х-7Х, в этом случае ориентироваться на разворот евродоллара вниз следует по индексу доллара:

---------------------

Рубль

Рынок нефти сходит с ума, а статистика не дает преимуществ быкам или медведям из-за путаницы с ураганами.

Прогнозы по росту мирового спроса на нефть от IEA вызывают недоумение с учетом очевидного замедления экономики Китая.

Запасы нефти не были позитивными, но прогноз Голдман Сакс о росте запасов нефти на 20 млн баррелей подготовил рынки к худшему и нефть выросла на радостях от того, что прогноз не оправдался.

Отчет Baker Hughes порадовал быков по нефти снижением активных нефтяных вышек до 749 против 756 неделей ранее.

Но, в общем, логично ожидать сохранение диапазона по нефти с хаем по WTI на 50+- и хаю по Брент на 55+-.

При отсутствии корректа вниз с текущих уровней рост может продолжиться до одного из сопротивлений:

ЦБ РФ снизил ставку на 0,50%, но решение не впечатлило рубль.

В сопроводительном заявлении ЦБ РФ сообщил, что допускает снижение ставки в течение ближайших двух кварталов.

Набиуллина заявила, что в будущем возможно снижение ставки до 6,5%-7%, но это возможно только после снижения инфляционных ожиданий в перспективе 2-3 лет.

ТА по долларрублю неизменно, но особое внимание следует обратить на динамику цен на нефть и реакцию доллара на решение ФРС, ибо налоговый период даст преимущество временному укреплению рубля при отсутствии противовесов.

---------------------

Выводы:

Главным событием уходящей недели стало возрождение надежд на принятие налоговой реформы в этом году.

Лидеры Конгресса и администрации Трампа единогласно подтвердили, что оглашение плана по налоговой реформе состоится на неделе с 25 сентября.

Безусловно, принятие налоговой реформы может развернуть индекс доллара вверх в среднесрочной перспективе, т.к. тренд роста доллара после победы Трампа на выборах был вызван ожиданиями запуска фискальных стимулов.

Но путь будет тернистым, т.к. разногласия по налоговой реформе между администрацией Трампа, Палатой представителей и Сенатом сохраняются и если на неделе с 25 сентября вместо основы для законопроекта по налоговой реформе рынкам представят очередные заверения о намерениях без конкретики по размерам ставок: доллар постигнет очередное разочарование.

Заседание ФРС 20 сентября отчасти можно считать проходным, если рассматривать его через призму принятия налоговой реформы.

Начало сокращения баланса широко ожидаемо, а снижение прогнозов будет временным, т.к. налоговая реформа приведет к росту экономики США и, как следствие, к ускорению нормализации политики ФРС.

Но опыт реализации обещаний Трампа говорит о том, что принятие налоговой реформы может быть отложено или снижение ставок будет номинальным с учетом нивелирования налоговых льгот.

Поэтому до 25 сентября доллар можно покупать на падениях в расчете на представление налоговой реформы, но при этом необходимо понимать, что в случае Трампа по статистике с максимальным шансом срабатывает вариант «покупай на слухах, продавай на фактах» и тогда инвесторы будут оценивать привлекательность доллара исходя из перспектив монетарной политики ФРС.

Начало сокращения баланса ФРС приведет к росту доходностей ГКО США, что, в свою очередь, приведет к росту доллара против валют фондирования при условии отсутствия отвесного падения фондового рынка США.

Но фондовый рынок будет склонен к росту до тех пор, пока не потерял веру в фискальные стимулы Трампа.

Первая краткосрочная реакция рынка на заседании ФРС будет на новые прогнозы, оценку влияния ураганов на экономику США и перспективы политики ФРС.

Снижение прогнозов по инфляции ожидаемо, но негатив для доллара будет минимальным при условии, что подавляющее большинство членов ФРС сохранит прогноз относительно ещё одного повышения ставки в этом году.

Если ФРС отметит, что негативное влияние ураганов будет краткосрочным и оставит прогнозы по росту ВВП США без изменений или понижение будет незначительным: доллар будет пользоваться спросом.

При отсутствии негативных сюрпризов, при голосах более 10 членов ФРС за ещё одно повышение ставки в этом году на падении доллара логично присматриваться к покупкам.

---------------------

Моя тактика:

На выходные ушла без позиций.

В начале недели планирую открытие шортов евродоллара, идеально не ранее 1,2020+-, но в зависимости от ТА на мелких ТФ.

При падении доллара (роста евродоллара) в первой реакции на решение ФРС будут присматриваться к шортам евродоллара на росте в зависимости от ФА и ТА.

Читайте на SMART-LAB:

💼 Более ₽290 млрд капитала и свыше 570 тысяч сделок

Такой была активность наших клиентов в ходе размещений на платформе ВТБ Мои Инвестиции в 2025 году. Рынок облигаций остаётся главным каналом, через который розничные инвесторы поддерживают...

15:12

GBP/USD: смена ожиданий по ставке ФРС удержала пару от углубления коррекции

Британский фунт находился в состоянии коррекции, консолидируясь недалеко от локальных максимумов на фоне двух разнонаправленных монетарных векторов, наложенных на специфические внутренние проблемы...

14:42

ПИК уходит с биржи? VK, ВТБ и новая ставка ЦБ

Что задумал ПИК и как это связано с «Самолетом»? Разобрали бумаги «Новатэка», VK и ВТБ — и выяснили, почему среди акционеров почти не видно опытных инвесторов. Теханализ дает сбои, Дональд Трамп...

11:07

Интер РАО. Неужели дивиденды будут минимальными за 3 года? Обзор производственных результатов и отчета РСБУ за Q4 2025г.

Вышел отчет по РСБУ за Q4 2025г. от компании Интер РАО: 👉Выручка — 15,49 млрд руб.(-14,0% г/г)

👉Себестоимость — 12,79 млрд руб.(-10,8% г/г)

👉Валовая прибыль — 2,70 млрд руб.(-26,7% г/г)...

15.02.2026

До 1,2020 не дотерплю, наверное)))

Один из лучших ваших обзоров!

Думаю, по ЕД будет повторение тренда 2014 года. Цель ниже 0,87. Так что заработаем все.

Все размышляю, как поменяется корреляция DXY и фонды.

Ибо надо отыграть осенний коррект после оглашения реформы Трампа. А потом рехай фонды весной и это на растущем баксе!

Ближайшие 2 года будут самыми прибыльными в истории.