29 августа 2017, 13:11

МТС - обновленный прогноз предполагает более сильный денежный поток компании

Финансовые результаты за 2 кв. 2017 г. по МСФО показывают значительное улучшение рентабельности

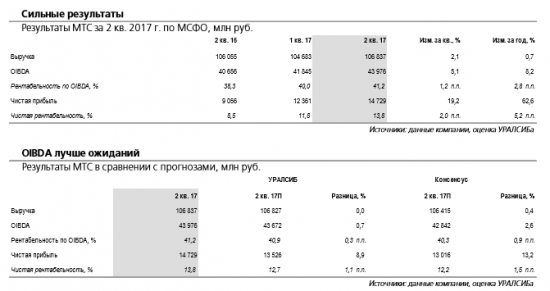

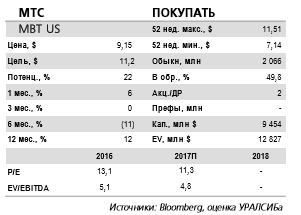

OIBDA выросла на 8% год к году, превысив ожидания. Вчера МТС опубликовала хорошие финансовые результаты за 2 кв. 2017 г. по МСФО, которые соответствуют ожиданиям в части выручки, но превосходят их на уровне OIBDA. Так, консолидированная выручка возросла на 1% (здесь и далее год к году) до 106,8 млрд руб. (1,9 млрд долл.), а OIBDA на 8,2% до 44,0 млрд руб. (768 млн долл.), что превысило наш и консенсусный прогнозы на 1% и 3% соответственно. Рентабельность по OIBDA при этом увеличилась на 2,9 п.п. до 41,2%, благодаря хорошим результатам на Украине, повышению эффективности розничного бизнеса и оптимизации расходов, связанных с роумингом.

Прогноз компании на 2017 г. улучшен. Руководство компании улучшило прогноз на 2017 г. В частности, рост выручки по прежнему ожидается в диапазоне от минус 2% до плюс 2%, но рост OIBDA должен составить не менее 4% (против прежних от минус 2% до плюс 2%), а прогноз уровня капзатрат понижен с 80 млрд руб. до 75 млрд руб. Во 2 кв. 2017 г. выручка от услуг мобильной связи МТС в России увеличилась на 3,1% до 75,1 млрд руб. (1,3 млрд долл.), а продажи мобильных устройств сократились на 5% до 10,1 млрд руб. (173 млн долл.). OIBDA компании в России выросла на 6,0% до 42,1 млрд руб. (736 млн долл.) при рентабельности по OIBDA 42,5%. Чистый долг МТС на конец 2 кв. 2017 г. составил 187 млрд руб., что предполагает снижение коэффициента Чистый долг/OIBDA за последние 12 месяцев до 1,1 с 1,2 в конце 1 кв.

OIBDA выросла на 8% год к году, превысив ожидания. Вчера МТС опубликовала хорошие финансовые результаты за 2 кв. 2017 г. по МСФО, которые соответствуют ожиданиям в части выручки, но превосходят их на уровне OIBDA. Так, консолидированная выручка возросла на 1% (здесь и далее год к году) до 106,8 млрд руб. (1,9 млрд долл.), а OIBDA на 8,2% до 44,0 млрд руб. (768 млн долл.), что превысило наш и консенсусный прогнозы на 1% и 3% соответственно. Рентабельность по OIBDA при этом увеличилась на 2,9 п.п. до 41,2%, благодаря хорошим результатам на Украине, повышению эффективности розничного бизнеса и оптимизации расходов, связанных с роумингом.

Прогноз компании на 2017 г. улучшен. Руководство компании улучшило прогноз на 2017 г. В частности, рост выручки по прежнему ожидается в диапазоне от минус 2% до плюс 2%, но рост OIBDA должен составить не менее 4% (против прежних от минус 2% до плюс 2%), а прогноз уровня капзатрат понижен с 80 млрд руб. до 75 млрд руб. Во 2 кв. 2017 г. выручка от услуг мобильной связи МТС в России увеличилась на 3,1% до 75,1 млрд руб. (1,3 млрд долл.), а продажи мобильных устройств сократились на 5% до 10,1 млрд руб. (173 млн долл.). OIBDA компании в России выросла на 6,0% до 42,1 млрд руб. (736 млн долл.) при рентабельности по OIBDA 42,5%. Чистый долг МТС на конец 2 кв. 2017 г. составил 187 млрд руб., что предполагает снижение коэффициента Чистый долг/OIBDA за последние 12 месяцев до 1,1 с 1,2 в конце 1 кв.

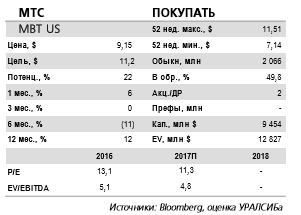

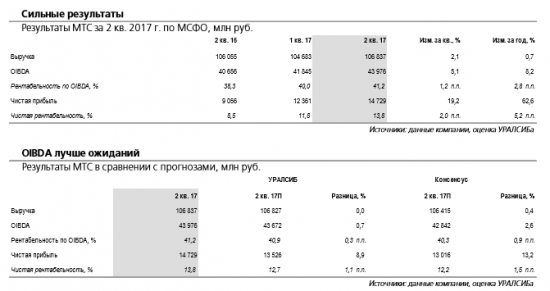

Результаты подтверждают нашу умеренно оптимистическую оценку фундаментальных показателей компании. Хорошие результаты МТС за 2 кв. 2017 г. и улучшение прогноза отражают изменения в операционных условиях компании и ослабление конкуренции на российском рынке мобильной связи. Обновленный прогноз предполагает более сильный денежный поток, что повышает шансы на сохранение привлекательной дивидендной доходности МТС особенно в свете рисков материнской компании, АФК Система, в связи со спором с Роснефтью. С другой стороны, из-за этого спора могут возникнуть дополнительные риски и для самой МТС. Мы подтверждаем рекомендацию ПОКУПАТЬ АДР МТС, однако среди компаний российского телекоммуникационного сектора предпочитаем акции Veon.Уралсиб

0 Комментариев

Читайте на SMART-LAB:

Как устроен бизнес ДОМ.PФ? Рассказываем в интервью

☝️ Говорим на сложные темы простым языком 🔵Как устроен бизнес ДОМ.PФ? 🔵Кто сегодня инвестирует в компанию? 🔵Что в планах на ближайшее будущее? На эти вопросы ответил управляющий директор...

14:19

12 марта Группа Ренессанс страхование опубликует МСФО за 2025 год

Напоминаем, что 12 марта 2026 года RENI опубликует МСФО Группы за 2025 год, а также проведет День инвестора, чтобы рассказать о ситуации на страховом рынке и планах компании на 2026 год....

13:40