Билл Гросс, PIMCO: "Финсистема США это грузовик с нитроглицерином, мчащийся по дрянной дороге"

Пояснение принципов банковского резервирования от Билла Гросса:

“Представьте себе,” сказал я семье, собравшейся за кухонным столом, что существует только один доллар, и этот доллар – твой. Этот доллар хранится на депозите в Банке США, который является единственным банком в стране. Таким образом, банк должен вернуть тебе этот доллар, как только ты изъявишь такое желание. Но банк говорит себе: “ей, вероятно не потребуются деньги в ближайшем будущем, а значит я ссужу его Джо, который хочет открыть пиццерию.” Джо занимает этот доллар и уплачивает им за муку, пипперони и печь для пиццы в магазине “Все для пиццерии”, которым владеет Салли. Салли, в свою очередь, вносит этот доллар на свой расчетный счет в тот же самый банк. Твой единственный доллар превратился в два доллара. У тебя есть депозитный счет с долларом на нем и у магазина Салли есть расчетный счет, на котором числится один доллар. И ты и Салли вместе полагаете, что этот доллар – ваш, хотя в банковском сейфе есть лишь один доллар.

Банк, таким образом, удвоил свои активы и обязательства. Его активы состоят из одного доллара в сейфе и ссуды Джо; его обязательства – это долг тебе и Салли. Цикл продолжает раскручиваться, и этот единственный доллар продолжает ссужаться и перессужаться (с учетом установленных резервных требований). И вот, подобно фокуснику в перчатках и с волшебной палочкой, система частичного банковского резервирования являет из шляпы пять или шесть кроликов. Как уже было сказано ранее, изначально был лишь один доллар, но он превратился в 5 или 6 долларов кредита, в результате чего произошло чудо экономического роста и увеличения рабочих мест. Необходимо помнить, что все кредиторы банка верят в то, что они смогут продать или ликвидировать все свои активы и получить тот единственный доллар, который хранится в банковском сейфе. Что ж…такое невозможно.

“Так-так,” произнес мой старший сын, Джефф, и задумчиво погладил свой гладкий подбородок, став похожим на ученого, который только что разгадал загадку черных дыр. “Звучит вполне разумно. Но я уверен, что проблемы начинаются, когда появляется слишком много пиццерий (а правильнее, сабпрайм кредитов), и проценты по всем ссудам не могут быть уплачены, а потому у каждого возникает желание вернуть свой доллар. Мне напоминает это 2008 год – что-то похожее на Lehman Brothers.»

“Точно,” сказал я и встал, чтобы взять колу из холодильника. “Что-то похожее на Lehman Brothers.»

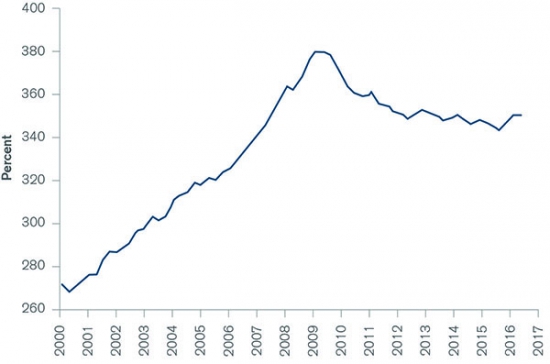

В 2017 году глобальная экономика создала больше кредита относительно ВВП, чем накануне катастрофы 2008 года. В США общий объем кредитов равен $65 трлн., что составляет 350% от ВВП страны, и это отношение растет. В Китае указанное отношение более, чем удвоилось в последнее десятилетие и достигло почти 300%. С 2007 года Китай добавил $24 трлн. долгов в коллективный долговой баланс. За тот же самый период США и Европа увеличили свои долги лишь на $12 трлн. на каждого. Сегодняшний капитализм, функционирующий в условиях системы частичного банковского резервирования, зависит от кредитной экспансии и печатания дополнительных резервов центральными банками. Эти дополнительные резервы далее переодалживаются частными банками, в результате чего появляются пиццерии, мобильные телефоны и мириады других продуктов и бизнесов. Но кредитное расширение имеет свои границы, а стоимость кредита (процентные ставки) должна подвергаться пристальному мониторингу для того, чтобы заемщики (главным образом, сабпрайм-заемщики) могли обслуживать ежемесячные платежи по возврату взятых ими кредитов. Если ставки слишком высоки (а также отношение объема кредитов к ВВП находится на высоком уровне), то вероятно появление черного лебедя, подобного Lehman. С другой стороны, если ставки слишком низки (и процентное отношение кредита к ВВП снижается), тогда система ломается, поскольку сберегатели, пенсионные фонды и компании сталкиваются с трудностями обеспечить такую доходность своих активов, чтобы можно было обслуживать свои обязательства.

Поэтому не сильно слушайте Трампа с его чудесами про рост в 3-4%, сокращения налогов и т.д. Думайте как сохранить свое бабло, а не как на нем заработать.

But our highly levered financial system is like a truckload of nitro glycerin on a bumpy road.

Билл Гросс: «Финсистема США это грузовик с нитроглицерином, мчащийся по дрянной дороге

Кто такой Билл Гросс.

Со-основатель и бывший топ PIMCO.

Уильям Хант «Билл» Гросс (англ. William Hunt „Bill“ Gross; род. 13 апреля 1944, Мидлтаун, Огайо, США) — американский финансист.

Первую достаточно серьезную прибыль Гросс получил, играя в азартные игры, которые заинтересовали его еще во время студенчества. Проиграв в карточную игру Блэк-Джек 50$, Билл более года посвятил скрупулезному ее изучению. И уже спустя некоторое время, играя ежедневно по 15-16 часов на протяжении 4-х месяцев, смог превратить 200$ в 10.000. Как утверждает сам Билл Гросс, именно играя в азартные игры, он смог познакомиться с риск-менеджментом.

По окончанию службы на флоте Гросс поступает в бизнес-школу при Калифорнийском университете, оплачивая свое образование средствами, полученными от выигрыша в карты. Окончив обучение, Билл Гросс удостаивается степени магистра и занимает в «PMLI Co» должность аналитического эксперта фондового рынка. Здесь он знакомиться с У. Подличем (специалист по администрированию) и Дж. Маззи (маркетолог), совместно с которыми добивается получения под свою ответственность фонда размером в 5 млн. долларов США.

В 1971 году Билл Гросс основывает компанию «Pacific Investment & Management Company» в сокращении («PIMCO»), которая является одним из самых крупных инвестиционных паевых мировых фондов.

www.janus.com/insights/bill-gross-investment-outlook/

ахахаха