06 декабря 2016, 08:25

Пассивные инвестиции: доллар против портфеля акций/облигаций

Я очень часто слышу мнение о том, что выгоднее всего в России хранить деньги в долларах США, и под подушкой (а то вдруг в банке отнимут). На мои возражения, что эта “инвестиция” — не инвестиция вовсе, никакого дохода не генерирует, а наоборот подвержена инфляции (пусть она пока и низкая, хотя и у них она бывала двузначной), ответ один: рубль не валюта, в долларах надёжней.

Для начала пара замечаний. Во-первых, будет два временны́х периода — с 1997-го и с 1999-го годов. Далее будет понятно, почему. Во-вторых, навеяна эта статья ЖЖ Сергея Спирина, а конкретно — постом “Портфель лежебоки”. Но в конце статьи я укажу, где автор лукавит.

Для оценки роста курса доллара я использовал сайт ЦБ, курс на последний день года (для 2016-го это 24 ноября). Для акций и облигаций — паи фондов Сбербанка из упомянутого выше поста (ранее фонды принадлежали компании “Тройка Диалог”), чего-то более адекватного на таком периоде найти нереально. Все документы по фондам ищите

Итак, поехали.

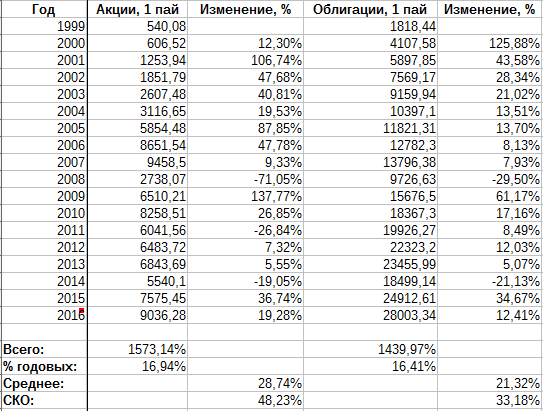

СКО — среднеквадратическое отклонение доходности, в инвестициях так оценивают риск. Чем меньше, тем лучше.

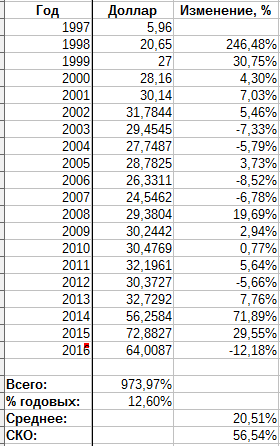

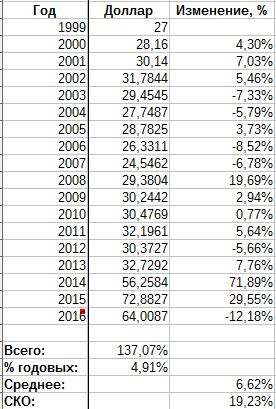

Напомню, что средняя (геометрическая, сложный процент) рублёвая инфляция за 20 лет — примерно 15%. Да, любой депозит на уровне инфляции уже лучше доллара.

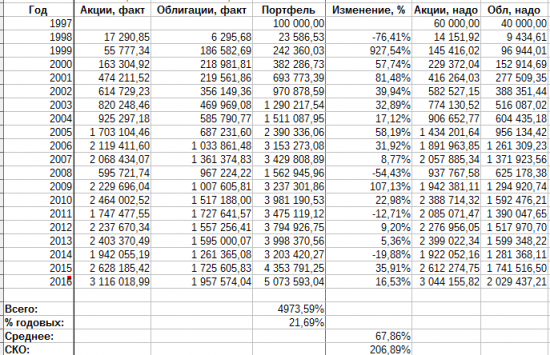

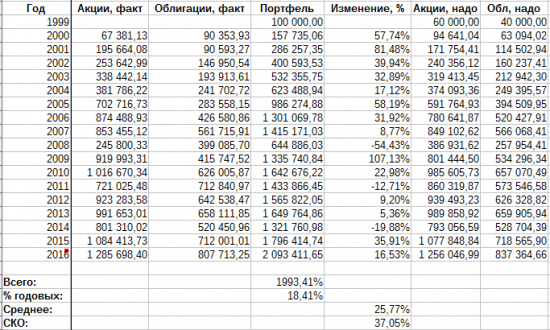

Из акций и облигаций собирается в меру консервативный портфель: 60% акций, 40% облигаций, ребалансировка* раз в год 31-го декабря.

* Принцип ребалансировки прост: независимо от изменений цены каждой доли портфеля на расчётную дату нужно вернуть его к первоначальному балансу. Какие-то подробности — тема отдельной статьи.

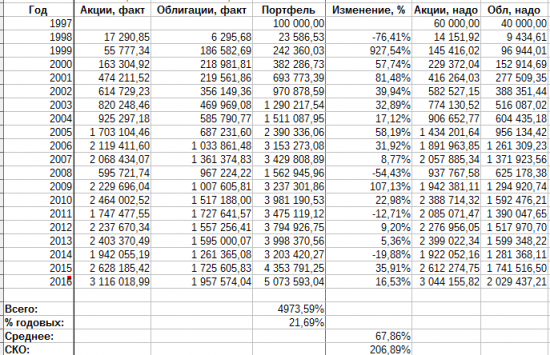

Доходность этого портфеля, условно открытого на 100 тысяч рублей:

Как ни странно на первый взгляд, но портфель показал доходность выше отдельных его элементов при меньшем риске. И уж точно выше доллара. Причём это — не везение, современная портфельная теория научно доказывает это свойство подобных инвестиционных портфелей.

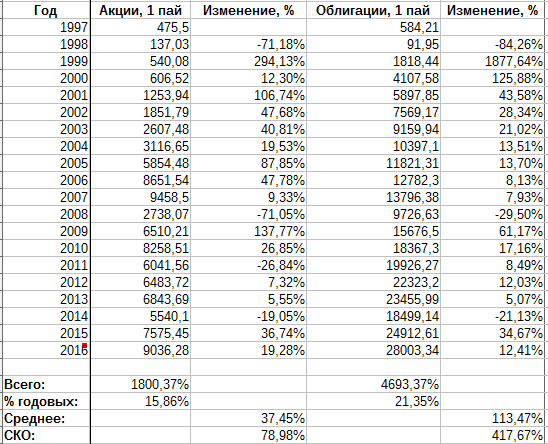

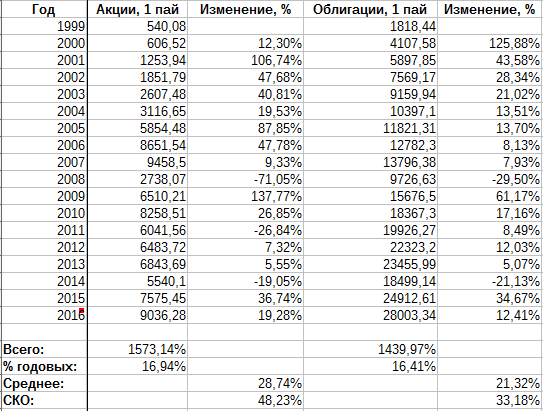

Но есть один фокус. В 1998-м у нас был дефолт, это событие как минимум эпической редкости, облигации были буквально втоптаны в пол, и в следующем году отросли почти в 20 раз (+1877,64%!). Отсюда такая бешеная доходность облигаций (и доллара, кстати, на сильной девальвации) и перекос их относительно акций, поэтому я считаю более справедливым привести данные с 1999-го года, раз для нас, сегодняшних, этот момент упущен.

Уже не так круто, да? Средняя (геометрическая) рублёвая инфляция за 18 лет — примерно 12,5%. Вот тут доллар уже слился, даже вклад в Сбере был бы лучше. Потому что доллар вроде бы и круто растёт, но раз в 15 лет, а вклад понемногу, но зато каждый год. Вообще, регулярность и дисциплина — залог успеха любых инвестиций, причём не только финансовых.

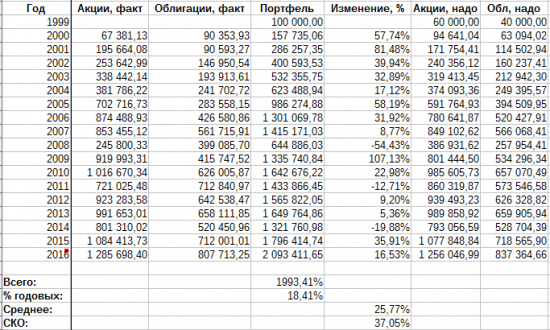

Это уже более реальные средние цифры для пассивных инвестиций.

Заметьте, отсутствие всего двух стартовых лет (а, точнее, одного — последефолтного) уменьшило конечный результат в 2,5 раза.

Как видите, простой пассивный портфель, который не требует вообще никаких знаний и выбора чего-то там в 10 раз выгоднее доллара, если не брать дефолтный год, и “всего” в 5 раз выгоднее, если брать с дефолтом. Если усложнить портфель (брать долю иностранных акций и облигаций для снижения эффекта девальвации рубля, например), доходность будет выше. Если читать разные форумы и покупать чуть больше акций с хорошими дивидендами или просто перспективами, доходность будет ещё выше. Но разговор шёл именно о максимально пассивной инвестиции. Активная тут только ребалансировка, но с двумя активами и интернетом это 15 минут в год. Скорее всего в начале нулевых пришлось бы на денёк посетить офис фирмы, но это мелочи. А в наше время, раз уж мы затеваем это ради будущего, вообще неактуально.

На этом, собственно, всё. Спасибо за внимание. Инвестируйте правильно :)

Для начала пара замечаний. Во-первых, будет два временны́х периода — с 1997-го и с 1999-го годов. Далее будет понятно, почему. Во-вторых, навеяна эта статья ЖЖ Сергея Спирина, а конкретно — постом “Портфель лежебоки”. Но в конце статьи я укажу, где автор лукавит.

Для оценки роста курса доллара я использовал сайт ЦБ, курс на последний день года (для 2016-го это 24 ноября). Для акций и облигаций — паи фондов Сбербанка из упомянутого выше поста (ранее фонды принадлежали компании “Тройка Диалог”), чего-то более адекватного на таком периоде найти нереально. Все документы по фондам ищите

Итак, поехали.

1997-2016

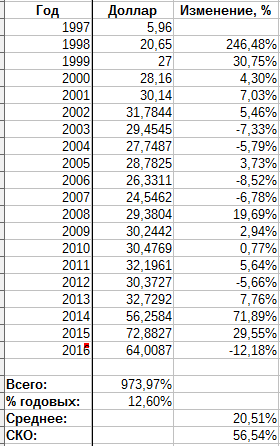

Доллар

СКО — среднеквадратическое отклонение доходности, в инвестициях так оценивают риск. Чем меньше, тем лучше.

Напомню, что средняя (геометрическая, сложный процент) рублёвая инфляция за 20 лет — примерно 15%. Да, любой депозит на уровне инфляции уже лучше доллара.

Портфель

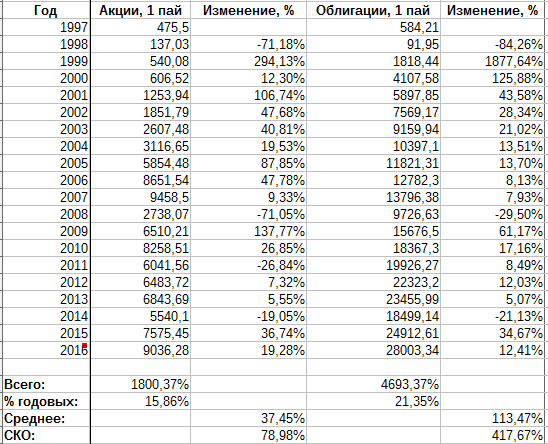

Отдельные доходности для акций и облигаций:

Из акций и облигаций собирается в меру консервативный портфель: 60% акций, 40% облигаций, ребалансировка* раз в год 31-го декабря.

* Принцип ребалансировки прост: независимо от изменений цены каждой доли портфеля на расчётную дату нужно вернуть его к первоначальному балансу. Какие-то подробности — тема отдельной статьи.

Доходность этого портфеля, условно открытого на 100 тысяч рублей:

Как ни странно на первый взгляд, но портфель показал доходность выше отдельных его элементов при меньшем риске. И уж точно выше доллара. Причём это — не везение, современная портфельная теория научно доказывает это свойство подобных инвестиционных портфелей.

Но есть один фокус. В 1998-м у нас был дефолт, это событие как минимум эпической редкости, облигации были буквально втоптаны в пол, и в следующем году отросли почти в 20 раз (+1877,64%!). Отсюда такая бешеная доходность облигаций (и доллара, кстати, на сильной девальвации) и перекос их относительно акций, поэтому я считаю более справедливым привести данные с 1999-го года, раз для нас, сегодняшних, этот момент упущен.

1999-2016

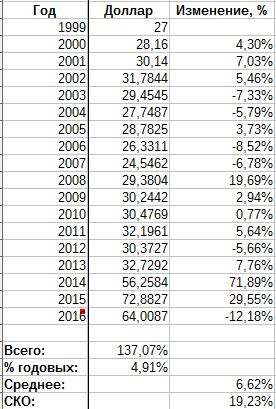

Доллар

Уже не так круто, да? Средняя (геометрическая) рублёвая инфляция за 18 лет — примерно 12,5%. Вот тут доллар уже слился, даже вклад в Сбере был бы лучше. Потому что доллар вроде бы и круто растёт, но раз в 15 лет, а вклад понемногу, но зато каждый год. Вообще, регулярность и дисциплина — залог успеха любых инвестиций, причём не только финансовых.

Портфель

Это уже более реальные средние цифры для пассивных инвестиций.

Заметьте, отсутствие всего двух стартовых лет (а, точнее, одного — последефолтного) уменьшило конечный результат в 2,5 раза.

Как видите, простой пассивный портфель, который не требует вообще никаких знаний и выбора чего-то там в 10 раз выгоднее доллара, если не брать дефолтный год, и “всего” в 5 раз выгоднее, если брать с дефолтом. Если усложнить портфель (брать долю иностранных акций и облигаций для снижения эффекта девальвации рубля, например), доходность будет выше. Если читать разные форумы и покупать чуть больше акций с хорошими дивидендами или просто перспективами, доходность будет ещё выше. Но разговор шёл именно о максимально пассивной инвестиции. Активная тут только ребалансировка, но с двумя активами и интернетом это 15 минут в год. Скорее всего в начале нулевых пришлось бы на денёк посетить офис фирмы, но это мелочи. А в наше время, раз уж мы затеваем это ради будущего, вообще неактуально.

“Портфель лежебоки”

Ну и напоследок немного занудства насчёт этого клёвого портфеля, чтобы прикрыть ваши челюсти после созерцания его уровня доходности. Кратко.- Уже упомянутый дефолтный год. Я не говорю, что это жульничество, но это бывает слишком редко у большинства стран, поэтому его эффект на 12-летний срок слишком велик, это как купить доллар в 2013-м, и через год говорить всем, что инвестиции в доллар дают 100% годовых.

- Золото. Я прочел достаточно книг по распределению активов, нигде не видел рекомендации покупать товары на значительную долю (а тут аж 33%). Потому что товары — инструмент спекулятивный, они не создают денежного потока, в отличие от акций или облигаций. И я отвечу, почему там золото.

Во-первых, оно в долларах. Но почему тогда не более перспективные, на первый взгляд, долларовые акции/облигации? А потому что, и это во-вторых, 1997-2009 годы поразительно богаты на кризисы — Латинская Америка, Азия, Россия, крах доткомов, мировой кризис 2008-го года… А именно в кризисы золото обычно растёт, выступая защитным активом. С 2002-го года золото росло безоткатно в долларах аж до 2012-го. За 1997-2009 годы, использованные для расчёта портфеля лежебоки, золото выросло почти в 4 раза, а американский S&P500 прибавил только 15%. Реально магический актив в те годы — рос в долларах параллельно с двумя обвалами рубля, да ещё и быстрее рынка акций США :)

В принципе, можно было взять даже нефть, она тогда тоже хорошо пошла (с 20 до 140 долларов), обвалившись лишь в 2008-м. Но товары — это рулетка, а не инвестиция.

На этом, собственно, всё. Спасибо за внимание. Инвестируйте правильно :)

Посмотрите на табличку портфеля, она простая :) Конец 2014 — -20%, конец 2015 — +36% (из-за сложных процентов +9% от конца 2013), ноябрь 2016 — +16% (+26% от 2013-го).

В горизонте последних 3х лет (13-16) рублёвый портфель отыграл пока только четверть от доллара, и это при не очень благоприятных внешних условиях. Но 3 года — не показатель. От 98-го тоже не быстро оправились.

И, как вы и сказали, можно включать в портфель и евробонды. Раньше этой возможности не было без 100к+ долларов, сейчас есть ETF.

1) Страхование вкладов в Россию пришло в 2003-м. Началось со 100к, потом 190к в 2006-м, 400к в 2007-м, 700к в 2008-м и наконец 1,4кк в 2014-м. Как-то не очень иметь вклады в куче банков.

2) Доллары выплачиваются по курсу ЦБ в рублях на момент отзыва лицензии. Уже был забавный прецедент, когда отозвали при 56р, а отдавали при 70 через месяц :) Было обидно наверно попаданцам.

Говоря об инвестициях сроками на несколько десятилетий, мы должны понимать, что итоговая сумма — не один и не 2 миллиона. А иначе и огород городить незачем.

Для инвестиций в пенсию нельзя рассматривать даже 5 инструментов (банковских вкладов в этом случае), риск слишком велик.

у тебя изначально ошибка выжившего...

1 нет ни одного пифа существуещего столь долгое время

2 нет учета дефолтов облигаций и банкротств типа юкоса… наприимер доля юкоса в индексе была в районе 25%

3 надо ссыль давать на блог сережи спирина

Тройки уже нет, но Сбер его перекупил.

Вообще, немного странно то, что текущий индекс по его истории обходит этот ПИФ, т.е. либо что-то где-то сильно меняли в процессе, либо ПИФ зарабатывал хуже, чем приезжало дивидендов :) Либо в его цене включена его конская комиссия. Скорее всего, все три варианта в разной пропорции :)

Два базовых актива — хороший индексный фонд акций + хороший фонд облигаций и редкая перебалансировка через выравнивание % соотношения между ними, имхо, это лучшая долгосрочная пассивная стратегия инвестиций, которая только возможна в ликвидных рублевых активах.

Между прочим, легендарный управляющий эндаументом Йельского университета примерно так и действовал. С поправкой на то, что он работал в США и круг инвестиционных инструментов был пошире. У меня есть его книга на русском языке, но ссылку на неё в сети отчего-то найти не могу.

superinvestor.ru/archives/793

Но пример с ПИФом тут просто как пример. Дело в том, что других данных просто нет. Индекс не показатель, он менялся, там кажется нет дивов. Индекс на облигации вообще молодой.

Есть просто люди, у которых есть профессии, которые приносят доход. Им тоже нужно сохранить и приумножить капитал для будущего, и возможно это только через фондовый рынок. Я описал один из самых банальных и простых вариантов.