Практика торговли опционами (из личного опыта)

Сегодня я бы хотел поделиться с вами своими наблюдениями о практике торговле опционами. Поэтому цель этого эссе — призвать к обсуждению знающую публику (опционщиков), обсудить данные наблюдения, которые я выяснил при разработке своей торговой системы на опционах.

Что такое кластеризация в трейдинге?Очень часто при торговле опционами, трейдер пытается использовать одну и ту же торговую стратегию. Это правильное решение, если он может дать однозначный ответ на вопрос: “Когда и при каких условиях можно применять выбранную стратегию?”.

Процесс анализа таких условий называется кластеризация. Что это такое? За этим “страшным” словом скрывается суть работы профессиональных трейдеров.Кластеризируя торговую стратегию по какому-либо параметру трейдер исследует причинно-следственные связи, возникающие между исследуемым параметром (например цена или данные какого-либо отчета) и результатом торговой операции. Как вы понимаете таких параметров великое множество, а связи между ними и результатом трейда всегда носят нелинейный характер. Далее я покажу подходы, которые реально можно применять на практике при анализе опционной торговой стратегии.

Сейчас, на просторах интернета очень популярна стратегия продажи непокрытых опционов “вне денег”. Лозунг такой стратегии: ”Продавайте опционы, 80% из них всегда истекают вне денег”. Давайте выясним, так ли это…

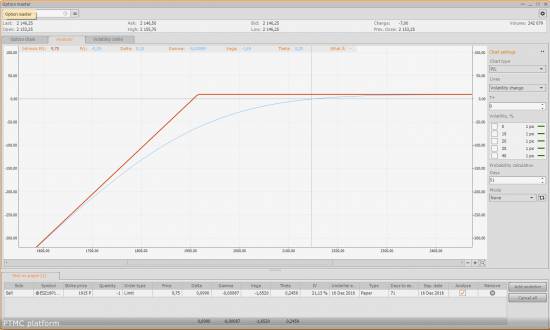

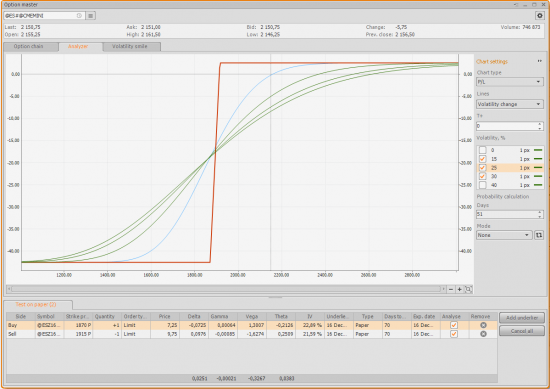

Голая правда о продаже “голых” опционовДавайте разберем все условия, которые обязательно необходимо учесть, если вы решили реализовать такую стратегию. Для примера возьмем декабрьский фьючерсный контракт на индекс S&P 500. Пусть, например, мы решили продать Put-опцион со страйком 1915. Построим его профиль (на примере платформы PTMC ).

При продаже мы сразу получаем премию в размере 9.75 пунктов или 487.5$ с контракта. Если этот опцион на дату экспирации останется “вне денег“ — это будет наша прибыль. Параметр Delta данного опциона равен 0,099, т.е. говоря по-простому это вероятность касания в страйк ценой базового актива. Таким образом для нашего страйка вероятность убытка 9.9%.

На основании этих параметров, мы можем посчитать Profit factor и Математическое ожидание, и мы увидим следующую ситуацию:

PF = (вероятность прибыли * прибыль) / (вероятность убытка * убыток) = (0.901 * 9.75)/(0.099 * 61.21) = 1.45МО = (0.901 * 9.75) — (0.099 * 61.21) — 2 * Fee = 116$ (при Fee за сторону в 10$)

Рынок распределен не по нормальному закону!

Понимание этого крайне важно! Показатель Delta рассчитывается на основании модели Блэка-Шоулза, в основе которой лежит нормальное распределение. Отсюда делаем вывод — вероятности, которые мы использовали при расчете, неверны! Тогда возникают вопросы: “Как же получить правильные вероятности? Как вычислить закон распределения рынка?”. Ответ — аналитически никак, т.е. не существует единой формулы! Распределение рынка постоянно эволюционирует, т.е закон распределения близок к логнормальному и постоянно изменяется.

В решении данной задачи нам помогут эмпирические методы расчета. Если закон распределения нельзя описать единой формулой, его можно восстановить! Как это сделать? Работает это следующим образом:

Вычисляется расстояние между текущей ценой базового актива (андерлаера) и анализируемой точкой, вероятность для которой необходимо вычислить. В нашем случае, это расстояние до страйка опциона.

На массиве исторических цен андерлаера случайным образом выбираются точки и от выбранных точек откладывается вычисленное расстояние из п.1.

Экспериментально проверяется изменение цены андерлаера от выбранной точки на Х шагов вперед, где Х — количество рабочих дней до экспирации опционного контракта.

Моделируется изменение цены андерлаера от выбранной точки на Х шагов вперед, где Х — количество рабочих дней до экспирации опционного контракта.

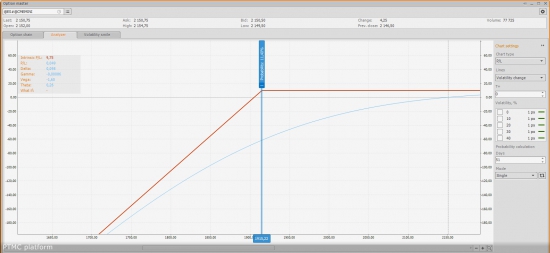

На рисунке выше показан пример вычисления вероятности на реальных биржевых данных.

синяя линия — это моделирование процесса,

красная линия — отложенное расстояние (выбранный страйк).

Как из данного массива входных параметров получить реальную вероятность? Очень просто, примем касание синей линии в красную за 1, отсутствие касания за 0. Таким образом мы посчитаем сколько раз в истории происходило дохождение до анализируемой точки (до нашего страйка). Поделив полученное значение на количество экспериментов мы получим искомую вероятность!

Такой расчет намного более точен, чем вычисления проведенные с использованием нормального закона распределения. Для нашего примера, мы получим следующие результаты:

Probability = 11.4%, в то время как Delta = 0.099.

Обращаю внимание, в поле Days блока настроек Probability calculator я указал 51 день, хотя до экспирации опциона на самом деле 72 дня. Почему? Все очень просто, 72 дня это календарный срок, переведем его в рабочие дни. 51 = (72 * 21) / 30. Зачем переводить в рабочие дни? Ответ очень простой — в выходные дни опцион также теряет в стоимости как и в рабочие. За эту особенность опциона отвечает параметр Theta.

Давайте пересчитаем наши показатели Profit factor и Математического ожидания с учетом новых данных:PF = (0.886 * 9.75)/(0.114 * 61.21) = 1.23

МО = (0.886 * 9.75) — (0.114 * 61.21) — 2 * Fee = 63$(при Fee за сторону в 10$)

В чем ошибка модели Блэка-Шоулза?

Думаю это уже ни для кого не секрет, но все же повторюсь. Модели ценообразования опционов обладают одной существенной неточностью — они используют плоскую улыбку волатильности. Это означает, что при моделировании временной стоимости опциона используется IV самого страйка (каждого страйка, входящего в профиль). Данное значение неизменно и используется при построении каждой точки профиля позиции в определенном диапазоне изменения цены андерлаера.

Такая модель вносит большую погрешность, которую необходимо учитывать. Самый простой способ — это использовать так называемый “метод переносов”. Суть метода состоит в следующем:

Вычисляется расстояние между анализируемым страйком и текущим АТМ-страйком.

Данное расстояние откладывается от анализируемого страйка в сторону АТМ

- Берется следующая точка, от анализируемого страйка точка в сторону АТМ страйка и повторяются пункты 1,2

Таким образом мы как бы отвечаем на вопрос: “Сколько будет стоить анализируемый страйк, если он станет АТМ страйком?”. Двигаясь последовательно от страйка к страйку можно воссоздать всю временную стоимость анализируемого профиля с учетом текущей улыбки волатильности!

Другой способ — использовать гибридную модель ценообразования опционов, например Black Sholles + Vanna-Volga. Таким образом можно добавить в модель ценообразования учет улыбки волатильности.

Давайте все вышеописанное применим к нашему примеру. Согласно профиля позиции, при касании в страйк наш убыток составит 61.25, однако эта величина рассчитана для текущей волатильности 21.36% выбранного страйка, в то время как реальная волатильность нашего АТМ страйка равна 13.6% и стоимость 50.

Отсюда можно сделать простой вывод, в данном случаи мы переоцениваем риски. Если мы рассчитаем Profit Factor и МО с учетом текущих цен, то результат будет следующим:

PF = (0.886 * 9.75)/(0.114 * 50) = 1.51

МО = (0.886 * 9.75) — (0.114 * 50) — 2 * Fee = 126$(при Fee за сторону в 10$)

Опять же, не спешите делать выводы по вышеприведенным расчетам. В нашем расчете мы учли улыбку волатильности, однако далеко не все важные факторы были приняты во внимание.А если волатильность позиции измениться?

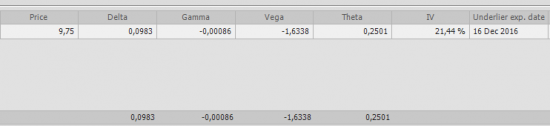

Мы не учли риск изменения волатильности портфеля! Давайте повнимательнее посмотрим на “Греки”:

Как видно из рисунка, наш портфель Theta-положителен и Vega-отрицателен. Что это значит? Все очень просто, каждый день наш опцион обесценивается на величину равную Theta(12.505$), сама по себе данная величина не линейна и растет по мере приближения даты экспирации. Другими словами, в данный момент мы зарабатываем 12.505$ за каждый день.

В тоже время наш портфель очень зависим от изменения волатильности. При росте волатильности на один процент наш проданный опцион подорожает на 1.6338 пункта или 81.69$

Давайте добавим на дневной график фьючерса индикатор исторической волатильности и определим зависимость изменения волатильности от изменения цены актива.

Как видно из рисунка выше, у нас сильная обратная зависимость, а именно — при росте цены андерлаера, мы видим постепенное снижение волатильности. Однако при падении цены — волатильность возрастает быстро и очень сильно, на 10 — 15%.

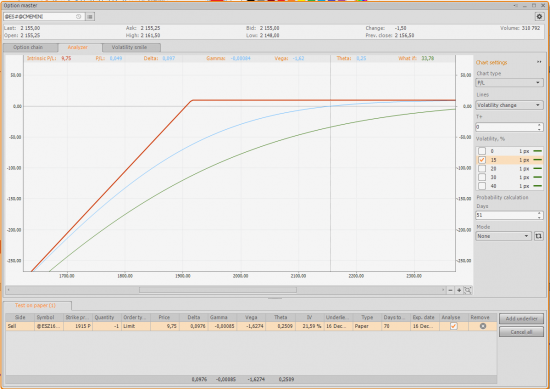

Давайте смоделируем такую ситуацию для нашего портфеля(рис. 6). Как видите вместо ожидаемого модельного риска в 61.21 мы по факту получим убыток в 112. Если учесть улыбку волатильности, то величина убытка будет примерно 90. Рассчитаем показатели Profit factor и Математическое ожидание

PF = (0.886 * 9.75)/(0.114 * 90) = 0.84

МО = (0.886 * 9.75) — (0.114 * 90) — 2 * Fee = -101.50$(при Fee за сторону в 10$)

Как видите, если учесть рост волатильности, то наша сделка из прибыльной становится убыточной, это происходит потому, что наш портфель сильно зависим от волатильности и мы знаем, что с очень высокой вероятностью при падении стоимости андерлаера волатильность начнет очень сильно возрастать.

Как защитить свой опционный портфель?

Продавая непокрытый опцион мы потенциально несем бесконечный риск, это прямо пропорционально влияет на величину задействованной маржи под такую позицию. При падении андерлаера наша задействованная маржа будет очень сильно возрастать, также маржа будет возрастать при любом увеличении волатильности.

Поэтому нам обязательно необходимо защитить наш портфель от такого воздействия. Как это сделать? Самый простой способ — вместо продажи непокрытого опциона продавать вертикальный спред.

Такая конструкция легко защитит нас от резкого увеличения волатильности. На скриншоте выше рассмотрена ситуация роста волатильности на 15%, 25%, 30%. Как видите при цене андерлаера в 1915 сильное изменение волатильности практически никак не изменяет максимальный риск.

Также такая позиция требует существенно меньше маржи, чем непокрытая продажа, при движении цены против нашего портфеля, маржа будет расти, но очень незначительно.

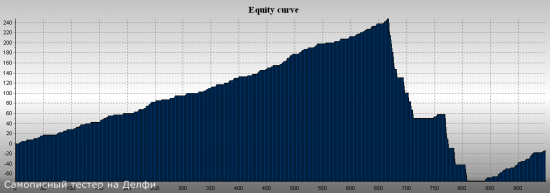

Что получаем в результате или где мой “грааль”?На данный момент мы учли все важные факторы, давайте попробуем смоделировать торговлю вертикальны спредом на длительном участке истории.

PF = (0.886 * 2.5)/(0.114 * 16.63) = 1.16

МО = (0.886 * 2.5) — (0.114 * 16.63) — 2 * Fee = -4$(при Fee за сторону в 10$)

Сильное падение — это участок за 2008 год.

Как видите, на очень волатильном рынке такая конструкция несет очень существенные убытки.

А что же дальше?

Дальше необходимо перебирать все возможные комбинации страйков и их конструкций. Цель такого поиска — нахождения неэффективности цены опциона, т.е. когда участники рынка ошибочно переоценивают или напротив недооценивают стоимость опциона. Такие ситуации возникают достаточно часто, особенно на сырьевых рынках.

Для построения действительно качественных и прибыльных стратегий необходимо изучать природу волатильности, исследовать причинно-следственные связи и понимать основных участников рынка.

Помните! Торговля опционами — это торговля волатильностью, не пренебрегайте этим и тогда вы обязательно сможете найти свою торговую систему.

baron_samedi28 октября 2016, 13:51Спасибо!0

baron_samedi28 октября 2016, 13:51Спасибо!0 vitsantal28 октября 2016, 13:53золотые слова: «Очень часто при торговле опционами, трейдер пытается использовать одну и ту же торговую стратегию. Это правильное решение, если он может дать однозначный ответ на вопрос: “Когда и при каких условиях можно применять выбранную стратегию?”.» — а то почему то многие трейдеры и их гуру возьмут молоток в руки и начинают все вокруг забивать, нет чтобы подумать — может отвертка нужна или вообще микроскоп?0

vitsantal28 октября 2016, 13:53золотые слова: «Очень часто при торговле опционами, трейдер пытается использовать одну и ту же торговую стратегию. Это правильное решение, если он может дать однозначный ответ на вопрос: “Когда и при каких условиях можно применять выбранную стратегию?”.» — а то почему то многие трейдеры и их гуру возьмут молоток в руки и начинают все вокруг забивать, нет чтобы подумать — может отвертка нужна или вообще микроскоп?0 noHurry28 октября 2016, 14:04так считать не корректно — вы считаете вероятную прибыль на момент экспирации, а вероятный убыток на момент открытия сделки.0

noHurry28 октября 2016, 14:04так считать не корректно — вы считаете вероятную прибыль на момент экспирации, а вероятный убыток на момент открытия сделки.0 Lilith28 октября 2016, 14:09Почти все тезисы, даже несмотря на наличие аргументов, — крайне спорны и скорее — предмет для обсуждения, нежели руководство к действиям…0

Lilith28 октября 2016, 14:09Почти все тезисы, даже несмотря на наличие аргументов, — крайне спорны и скорее — предмет для обсуждения, нежели руководство к действиям…0