5 инвестидей от JPMorgan на 4 квартал 2016 года

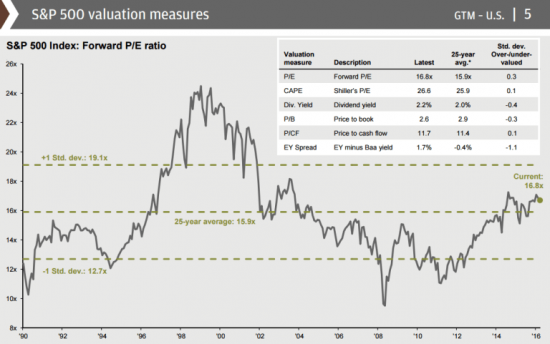

1. S&P500 слегка переоценен в настоящий момент.

На графике видно, что по сравнению с 25-лентними средними значениями S&P500 выглядит лишь слегка переоцененным в терминах P\E, коэффициентом Шиллера и соотношению Цена\Денежный поток.

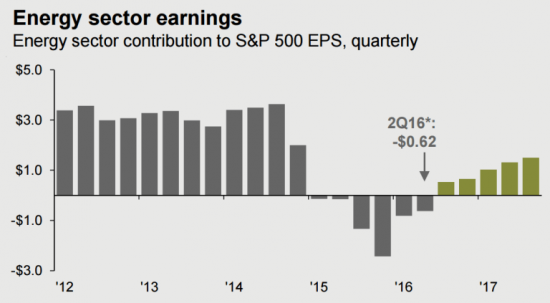

2. Энергокомпании почти вышли из красной зоны.

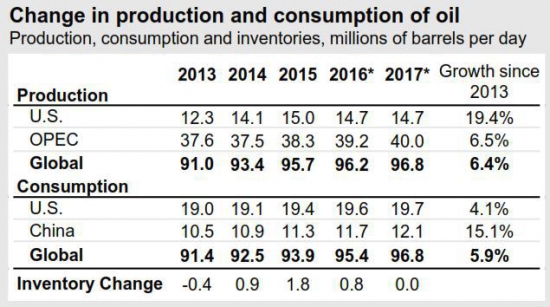

Похоже, что у энергокомпаний начинается «новая жизнь» по мере того, как компании пересматривают свои бюджеты и вырабатывают стратегии, как зарабатывать деньги с более низкими ценами на нефть. Тот факт, что нефть сейчас колеблется около уровня 50 долл. за баррель — также придает уверенности. После 3 лет перепроизводства, EIA предсказывает стабильность в следующем году при предполагаемом производстве и потреблении нефти на уровне 96,8 млн. барр. в день. в 2017 году.

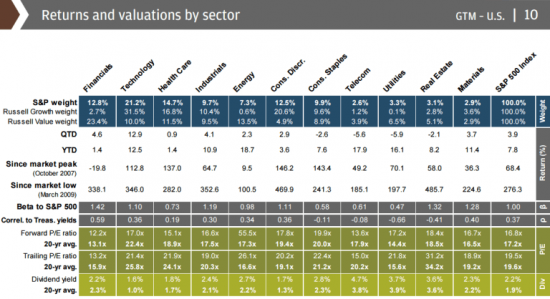

3. Технологический сектор и телекомы выглядят относительно дешевыми, энергетика и коммунальный сектор — дорогими.

Если сравнивать коэффициенты P\E со средними историческими значениями, то технологический сектор и телекомы выглядят самыми недооцененными, а энергетика и коммунальный секторы — переоцененными.

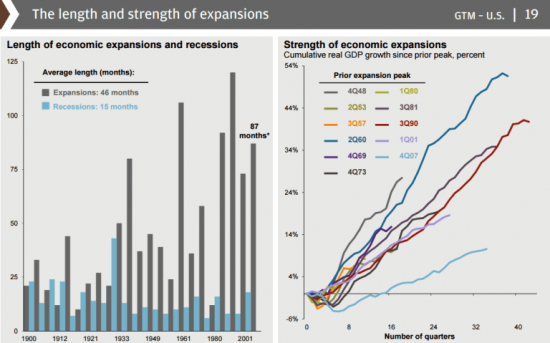

4. Мы находимся в 4-ом самом длинном бычьем рынке в истории, но экономический рост — самый медленный.

Бычий рынок длится 87 месяцев, а экономический рост никогда еще не был таким вялым.

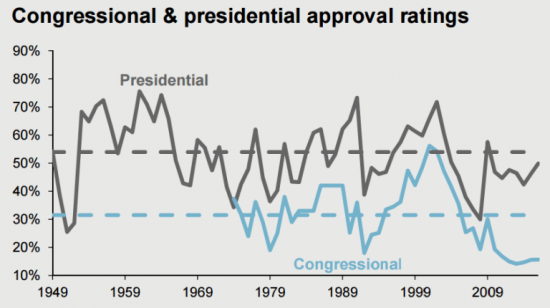

5. Люди ненавидят конгресс, но испытывают теплые чувства к Обаме

В конечном счете мы видим, что низкие темпы экономического роста накладываются на низкий уровень межпартийного сотрудничества, и поддержка Конгресса среди американцев очень низкая. В то же время рейтинги Обамы ниже среднего, но повышаются в течение последнего года.

Оригинал: http://www.valuewalk.com/2016/10/jpmorgan-guide-to-the-markets-4q16/

Какой вывод из всего вышесказанного: бурного роста S&P500 скорей всего ждать не стоит...

Тимофей Мартынов24 октября 2016, 18:29Спасибо!0

Тимофей Мартынов24 октября 2016, 18:29Спасибо!0 sicuro24 октября 2016, 18:40Сегодня как раз на ncbc.com читал интервью какого-то деятеля. там было как раз сказано, что времена, когда просто купил s@p и сидишь ждешь прошли. Нужно покупать выборочно по отраслям0

sicuro24 октября 2016, 18:40Сегодня как раз на ncbc.com читал интервью какого-то деятеля. там было как раз сказано, что времена, когда просто купил s@p и сидишь ждешь прошли. Нужно покупать выборочно по отраслям0 Евгений Черных24 октября 2016, 18:58Сейчас в США многие смотрят хорошо на наш рынок. Говорят самый дешевый.0

Евгений Черных24 октября 2016, 18:58Сейчас в США многие смотрят хорошо на наш рынок. Говорят самый дешевый.0 websan24 октября 2016, 19:38Какие то противоречивые стратегии0

websan24 октября 2016, 19:38Какие то противоречивые стратегии0