Опционный робот в торговле, Король умер! Да здравствует король!

Заканчиваю рассказ про жизнь опционной позиции в октябрьской серии на Сбербанк, начатый в конце сентября в этом посте.

Ещё 17.10.2016 в понедельник утром биржа & ко совершенно неожидано вдавили волатильность октябрьской серии.

Остаточный потенциал прибыли показался слишком маленьким, поэтому позиция была быстро закрыта.

На экспирацию выходили, имея на руках 30 синтетик и пачку купленных путов дальних страйков на тот случай,

если ЦБ вдруг отзовет лицензию у Сбера.

Прибыль позиции без учета комиссий составила +3 600 руб.

Комиссия биржи-брокера примерно (-1000) рублей.

Ещё около тысячи потрачено на тестирование торговли и проверку новой версии ТСЛаб.

=) У Вас, конечно, этих убытков не будет.

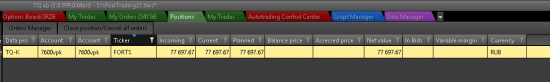

Итого по версии брокера Profit = 77 697 — 76 256 = 1441 руб что составляет 1.89%/месяц = 22.67%/год.

Чтобы рассказ был полезен начинающим опционщикам,

сформулирую алгоритм действий для продажи волатильности:

- Увидеть, что HV < IV (значимой раздвижкой считаю от 5%)

- Продать путы на пару страйков ниже денег (будет чуть подороже в терминах волатильности)

- Следить за ГО, чтобы не забить счет до предела (Алексей Каленкович предлагает отводить на формирование первичной позы 20-30% от счета)

- Купить совсем дальние страйки (они дешевы в абсолютном выражении, но заметно снижают требования по ГО)

- Выравнивать дельту в автоматическом режиме и следить за позицией, а также за состоянием рынка.

- Ждать.

Пробуем этот алгоритм на ноябрьской серии.

Король умер! Да здравствует король!

Как только ММ переставили своих роботов на ноябрьску серию, там сложилась уникальная ситуация:

IV = 25%

HV = 10%

Разница ~10% (п1 выполнен).

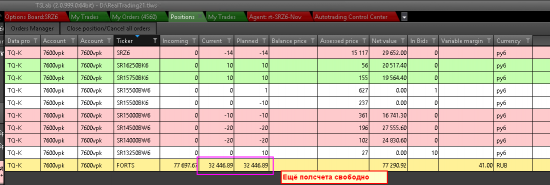

Продать путы не составило никакого труда и позиция стала вот такая:

После этого ММ ещё подняли улыбку и увеличили её наклон.

Происходило это на фоне бурного отскока сбера от уровня 15 000.

Поэтому был оперативно куплен страйк 15.75 и нагло продан страйк 15.00.

В итоге поза стала более «плоской» на правом краю:

И в целом она уже ближе находится к классическому зигзагу, который любит использовать Алексей.

Конечно, опытные опционщики скажут "поторопился". Согласен.

Будем считать, что моделируем поведения начинающего опционщика.

Смотрим загрузку счета (пункты 3-4):

На данный момент имеем сводобных средств около 32 тыр.

В этой связи возникает вопрос:

какую сформировать позу лотерейного типа, чтобы поймать своего лебедя?

Предлагайте варианты в комментах. Обсудим.

Десерт

У кого 80-й уровень внимательности, возможно, обратили внимание,

что скриншоты позиции сняты не с последней релизной версии 2.0.12, а с девелоперской и

имеют некоторые отличия.

В частности, я нагло воспользовался огромной гибкостью ТСЛаб и в свободный скрипт Real trading

добавил ориентир по ожидаемой прибыли. Это оранжевая пунктирная линия на графике профиля позиции.

При сохранении текущей «конъюнктуры» мы собираемся зафиксировать через месяц профит +3 700 руб.

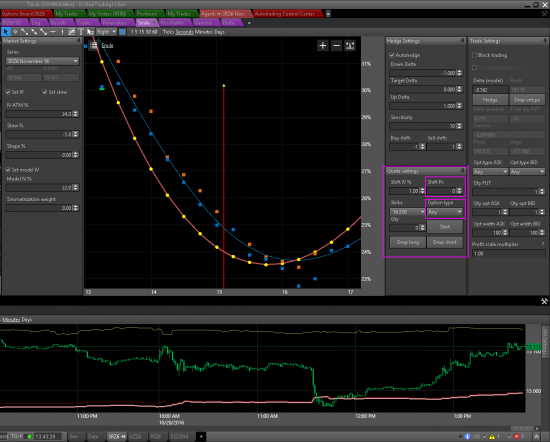

Второе новшество касается встроенного котировщика по волатильности.

В новой версии появятся две новые плюшки (помимо исправления ошибок):

- Возможность задавать отступ заявок от маркетной улыбки не только в процентах волатильности, но и в шагах цены.

- Возможность строго указать тип опциона. Сейчас котировщик сам выбирает куда ставить заявку (в стакан кола или пута). Но, возможно, кому-то будет принципиально стоять в стакане инструмента, который уже вошел в-деньги.

Давай уже свои основные позы пали — а то нах нам дрочильник по сберу с 22% годовых

Нужен хардкор по 10-20% в месяц

А вообще идея не плохая, когда продаются ближние страйки и покупаются более дальние. Но там тоже имеются свои заморочки и минусы. В определенные ситуации может и вкатить

Удачи в торговле опционами