05 октября 2016, 17:15

Смерть Deutsche Bank (легенда или правда)/(прогноз или где-то что-то прочитал)?

Deutsche bank (DB) в последние несколько месяцев находится под пристальным вниманием не только трейдеров и портфельных управляющих, но и журналистов. Акции банка начали свое стремительное снижение с начала 2014 года.

Причиной для этого выступил ряд факторов, начиная от судебных разбирательств в отношении действий банка во время и после финансового кризиса, в ряде юрисдикций, и заканчивая большим количеством рискованных деривативов на балансе банка. Так какие причины являются основными для падения акций банка, или это не причины а «небольшие преувеличения» (если это можно так назвать/мифы):

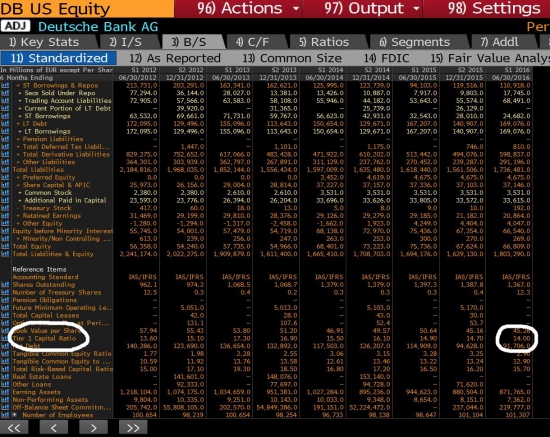

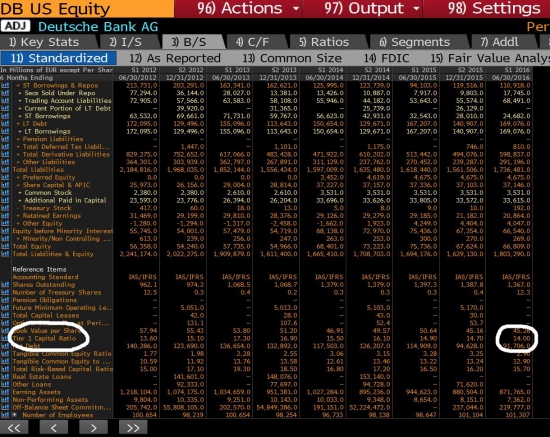

1) Многие говорят о финансовой неустойчивости DB. Уровень достаточности капитала банка Tier 1 находится на выше уровень установленного для системно значимых банков директивой Basel 3. Минимальные требования к Tier 1 по третьему Basel к 2019 году должны составлять 9%, в то время как у Deutsche bank банка на сегодняшний день данный показатель составляет 14% (Bloomberg). Для примера у Goldman Sachs и JP Morgan Tier 1 Capital равен 13,6%, у Citigroup 14,12%, а у Bank of America и того 12%.

2) Масло в огонь подливают новости о штрафе, который Минюст США требует от банка. Размер претензии составляет $14 млрд. Представители банка официально заявили о том, что банк не будет выплачивать сумму даже близкую к названной. На сегодняшний день резервы банка для подобных случаев составляют $6,2 млрд. Наиболее вероятно, что банк выплатит компенсацию в размере текущих резервов. Goldman Sachs снизил требуемую компенсацию в подобной ситуации с $11,1 млрд. до $5,1 млрд., JP Morgan с $33 млрд. до $9 млрд., а Morgan Stanley c $10,6 млрд. до $3,2 млрд. И даже после выплаты данных резервов Tier 1 останется выше уровня, требуемого Basel 3 только к 2019 году

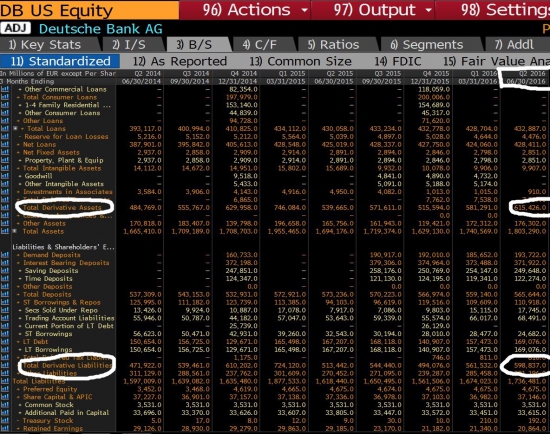

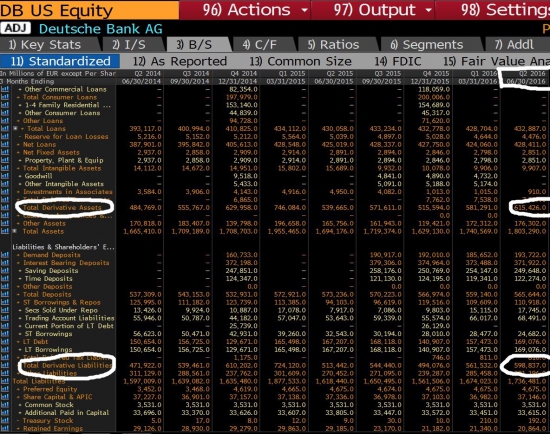

3) Огромные риски, связанные с деривативами. Часто в СМИ попадается значение в $43 трлн., но это значение является общим номиналом деривативных контрактов. На сегодняшний день деривативные активы банка составляют 615 млрд. евро, в то время как обязательства 598 млрд. То есть активы превышают обязательства на 17 млрд евро. У GS, JPM, BOA и С по номиналу деривативных контрактов ситуация не лучше, просто об этом никто не кричит.

Несомненно DB проходит через трудные времена преобразования и судебных разбирательств, но не стоит сравнивать системный банк с брокером Lehman Brothers, а тем более пророчить ему такую же судьбу основываясь на фактах представленных в ПРЕССЕ и не проводя собственного ресерча. Если DB реально посыпется, то за ним посыпется все, так что как бы власти Германии не пели о том, что они не будут вытягивать банк если он нырнет в ж*опу, все равно тянуть придется, хотя это и маловероятно.

Причиной для этого выступил ряд факторов, начиная от судебных разбирательств в отношении действий банка во время и после финансового кризиса, в ряде юрисдикций, и заканчивая большим количеством рискованных деривативов на балансе банка. Так какие причины являются основными для падения акций банка, или это не причины а «небольшие преувеличения» (если это можно так назвать/мифы):

1) Многие говорят о финансовой неустойчивости DB. Уровень достаточности капитала банка Tier 1 находится на выше уровень установленного для системно значимых банков директивой Basel 3. Минимальные требования к Tier 1 по третьему Basel к 2019 году должны составлять 9%, в то время как у Deutsche bank банка на сегодняшний день данный показатель составляет 14% (Bloomberg). Для примера у Goldman Sachs и JP Morgan Tier 1 Capital равен 13,6%, у Citigroup 14,12%, а у Bank of America и того 12%.

2) Масло в огонь подливают новости о штрафе, который Минюст США требует от банка. Размер претензии составляет $14 млрд. Представители банка официально заявили о том, что банк не будет выплачивать сумму даже близкую к названной. На сегодняшний день резервы банка для подобных случаев составляют $6,2 млрд. Наиболее вероятно, что банк выплатит компенсацию в размере текущих резервов. Goldman Sachs снизил требуемую компенсацию в подобной ситуации с $11,1 млрд. до $5,1 млрд., JP Morgan с $33 млрд. до $9 млрд., а Morgan Stanley c $10,6 млрд. до $3,2 млрд. И даже после выплаты данных резервов Tier 1 останется выше уровня, требуемого Basel 3 только к 2019 году

3) Огромные риски, связанные с деривативами. Часто в СМИ попадается значение в $43 трлн., но это значение является общим номиналом деривативных контрактов. На сегодняшний день деривативные активы банка составляют 615 млрд. евро, в то время как обязательства 598 млрд. То есть активы превышают обязательства на 17 млрд евро. У GS, JPM, BOA и С по номиналу деривативных контрактов ситуация не лучше, просто об этом никто не кричит.

Несомненно DB проходит через трудные времена преобразования и судебных разбирательств, но не стоит сравнивать системный банк с брокером Lehman Brothers, а тем более пророчить ему такую же судьбу основываясь на фактах представленных в ПРЕССЕ и не проводя собственного ресерча. Если DB реально посыпется, то за ним посыпется все, так что как бы власти Германии не пели о том, что они не будут вытягивать банк если он нырнет в ж*опу, все равно тянуть придется, хотя это и маловероятно.

В каком смысле брокер? Инвестбанк? Так DB --тоже инвестбанк.

Но вообще, я не совсем понял именно противопоставления системный(видимо — системообразующий) — инвестиционный. Это что-то из разряда теплое/мягкое:)

Законодательное разделение было в США до 2000 года. В Европе разделения не было. Там в отличие от США источником средств для предприятий в основном были кредиты.

www.rbc.ru/finances/05/10/2016/57f4fd299a79473e9589005f?from=newsfeed

Как-то так.