10 августа 2016, 09:08

Немного про золото

Еще раз про основы фьючерсного рынка. Напомню, что цена нефти, золота, пшеницы… и прочих товаров и сырья формируется на глобальных площадках и спекулянты на этом рынке играют функцию ликвидности — конкретно в массе их присутствием на рынке товара пользуются коммерческие трейдеры для лучшего решения собственных задач. Коммерсанты — те, кто используют товары и сырье в своей коммерческой деятельности и выступают продавцами или покупателями физического сырья. Спекулянты наполняют рынок товара деньгами, но никогда не участвуют в сделках по самому товару. Это очень выгодно для коммерческих трейдеров. И иногда выгодно для спекулянтов. Уровень риска для спекулянтов очень высокий, но, как известно, чем выше возможный риск, тем выше вероятная прибыль. Рынок фьючерсов — высоко рисковый рынок и на нем, в отличие от большинства других рыночных сделок, можно понести потери значительно превышающие вложенный в сделку капитал. Принято считать, что коммерческие трейдеры, использующие реальный физический товар в своем бизнесе, постоянно держат руку на пульсе рынка и отлично разбираются в реальной конъюнктуре. Это, так называемые «умные» деньги на фьючерсном рынке. «Думать», как «умные» деньги, нужно учиться долго и по-настоящему это возможно только став «умными» деньгами. Но использовать поступки «умных» денег в спекуляциях можно.

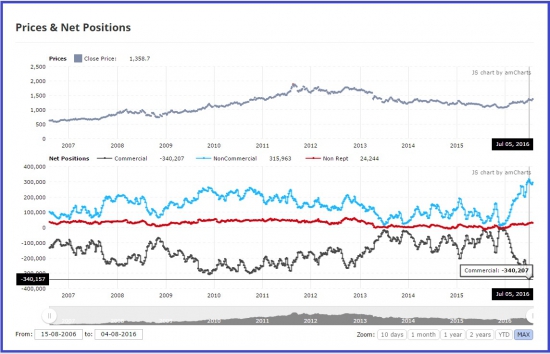

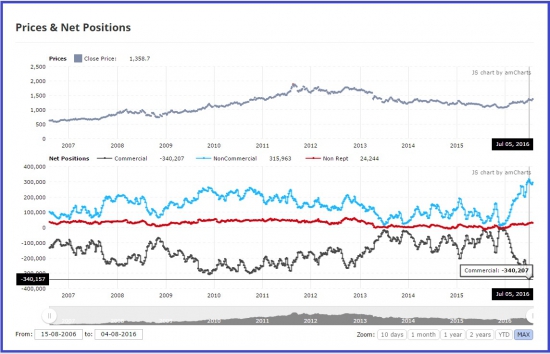

В частности, можно использовать отчеты СОТ, которые регулярно выпускает CFTC. Эти отчеты показывают количество суммарных чистых позиций коммерческих трейдеров и спекулянтов. Динамика этих цифр может дать представление о направленности и перспективах рынка. Спекулянты мыслят одним днем. Коммерсанты мыслят долгосрочными перспективами, и эти перспективы отражаются в их действиях. Максимальные значения в суммарных коротких позициях позволяют считать, что коммерсанты предвидят снижение цен в ближайшие месяцы. Значительное сокращение суммарных коротких позиций означает, что коммерсанты не считают вероятным падение цен на товар в ближайшие месяцы. В большинстве суммарные чистые позиции подчиняются нормальному распределению и колеблются около медианы. Но максимумы важны. Как только такой максимум случается, — это признак предстоящего выхода цен на товар из баланса.

Такой максимум случился на золоте 5 июля 2016 года, когда объем чистых коротких позиций коммерческих трейдеров на золоте COMEX составил 340 207. Этот объем все еще остается очень значительным и находится выше предыдущих максимумов. По логике событий, можно предположить, что «умные» деньги ставят на падение цен на золото после выборов в США и к концу 2016 года.

В частности, можно использовать отчеты СОТ, которые регулярно выпускает CFTC. Эти отчеты показывают количество суммарных чистых позиций коммерческих трейдеров и спекулянтов. Динамика этих цифр может дать представление о направленности и перспективах рынка. Спекулянты мыслят одним днем. Коммерсанты мыслят долгосрочными перспективами, и эти перспективы отражаются в их действиях. Максимальные значения в суммарных коротких позициях позволяют считать, что коммерсанты предвидят снижение цен в ближайшие месяцы. Значительное сокращение суммарных коротких позиций означает, что коммерсанты не считают вероятным падение цен на товар в ближайшие месяцы. В большинстве суммарные чистые позиции подчиняются нормальному распределению и колеблются около медианы. Но максимумы важны. Как только такой максимум случается, — это признак предстоящего выхода цен на товар из баланса.

Такой максимум случился на золоте 5 июля 2016 года, когда объем чистых коротких позиций коммерческих трейдеров на золоте COMEX составил 340 207. Этот объем все еще остается очень значительным и находится выше предыдущих максимумов. По логике событий, можно предположить, что «умные» деньги ставят на падение цен на золото после выборов в США и к концу 2016 года.

Читайте на SMART-LAB:

«Никогда не работай с родственниками» — самый удобный миф в бизнесе

Всем привет, на связи Сергей Алексеев. Основатель Лайв Инвестинг Групп/Live Investing Group, ЛИСА/LISA, Скуллайв/School Live, Проплайв/Prop Live и Лайв ТРЕЙДЕР ТВ/Live ТРЕЙДЕР ТВ. Сегодня...

05.03.2026

🚀 МТС Банк: про бизнес и портфель

Market Power задал несколько вопросов представителю банка. Публикуем его ответы. ➡️ Отчет компании разобрали здесь ❓ Вопрос МР: Каковы причины снижения непроцентного дохода в 2025 году?...

05.03.2026

Самое слабое звено: 3 бумаги для шорта

Рассмотрим три фундаментально слабые бумаги, которые имеют технический потенциал для открытия короткой позиции. Чтобы пополнить счет для торговли, пройдите по ссылке: → Пополнить счет ВК...

05.03.2026

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост: smart-lab.ru/mobile/topic/1229385/

Почему...

05.03.2026

прямо в точку!))) а может и недели)))

там много деталей в анализе этих отчетов.