12 января 2012, 16:44

Хедж фонды: что такое хедж фонд, и как он устроен изнутри?

Сегодня поговорим о том, что же из себя представляет хедж фонд, и как он устроен.

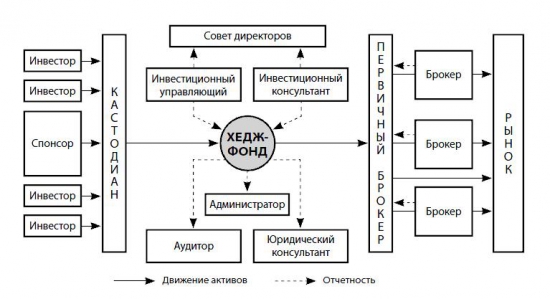

ОРГАНИЗАЦИОННАЯ СТРУКТУРА ХЕДЖ-ФОНДОВ:

Данная схема включает все в себя всех тех, кто необходим для полноценной работы настоящего хедж фонда. И не важно, будет это фонд на Кайманах, или в Европе/США. При этом вполне можно обойтись более простой структурой в ряде случаев, например, бывают фонды для ограниченного кол-ва инвесторов, которые могут быть не столь громоздки.

Хедж-фонд: компания или партнерство (юридические аспекты обсудим в следующий раз), которой принадлежат активы инвесторов, задача которой — приносить инвесторам прибыль.

Спонсор/Владелец: обычно крупным участником хедж-фонда является его создатель/владелец. В качестве учредителя он становится главным или единственным держателем голосующих акций, посредством которых осуществляется контроль за деятельностью совета директоров. Хотя если допустим у того, кто хочет организовать хедж фонд своих денег нет/мало, но есть якорный инвестор, то спонсор вполне может стать совладельцем/владельцем фонда. Голосующие акции, как правило, не дают владельцу права на долю прибыли, полученной в результате инвестиционной деятельности фонда.

Кроме того, спонсор/владелец хедж фонда обычно бывает одним из инвесторов и в этом качестве владеет долей акционерного капитала/паем в форме неголосующих акций. Неголосующие акции могут подразделяться на несколько классов, но все они дают право на участие в прибыли фонда.

Инвесторы: это как раз те, кому фонд предлагает свои услуги. Инвесторы вкладывают свои деньги в фонд, с тем чтобы получить прибыль. Обычно они не имеют права голоса (голосующих акций), и голосуют своими деньгами либо принося их в фонд, либо забирая обратно.

Управляющий активами: является лицом или компанией (обычно компанией), которая определяет инвестиционную стратегию хедж-фонда, принимает конкретные инвестиционные решения для ее осуществления, а также берет на себя руководство операционной деятельностью фонда. В некоторых случаях в этой деятельности ему помогает инвестиционный консультант, хотя нередко управляющий и консультант работают в компании, которая выступает как спонсор хедж-фонда (иногда фондирующая компания создается отдельно). Расходы управляющего покрываются из платы за управление активами (management fee), которая составляет, как правило, 1–2% от суммы инвестированных средств в год.

Управляющий также получает вознаграждение за результат (success fee) — зачастую 20-25% от полученной прибыли.

Совет директоров: На совет директоров хедж-фонда возложена функция контроля всех аспектов его деятельности. Совет директоров наблюдает за деятельностью инвестиционного управляющего и остальных фирм, предоставляющих услуги фонду. В его задачу также входит разрешение конфликтов, когда интересы акционеров входят в противоречие с интересами инвестиционного управляющего. Совет директоров одобряет вознаграждение управляющего, назначает независимых аудиторов, а также выбирает ключевых агентов, которые будут обслуживать хедж-фонд. В идеале совет директоров хедж-фонда должен состоять из уважаемых профессионалов в финансовой или юридической области, задача которых состоит в том, чтобы не допускать недобросовестных или противоправных действий со стороны управляющих. Члены совета директоров несут персональную ответственность, вплоть до уголовной, за соблюдение фондом принципов и правил, заявленных в инвестиционном меморандуме.

* Реальный совет директоров, это, например, 3 человека, причем одним из них может быть владелец фонда/управляющий. Оставшиеся двое обычно это известный финансист из США и почтенный юрист из Англии (такой вот джентельменский набор :))

Банк-кастодиан (Custodian) В роли кастодиана хедж-фонда должен выступать крупный банк с хорошей репутацией, в функцию которого входит прежде всего хранение активов инвестора, т.е. ценных бумаг и денежных средств. В ряде случаев кастодиан не располагает ими в реальности, он просто берет их на баланс через систему центрального депозитария той страны, в которой находится. Кастодиан также может заниматься проведением и оформлением сделок, однако эта функция фактически все чаще переходит к первичному брокеру. Кастодиан также готовит отчеты о сделках, проходящих через счет фонда, и иногда может проверять соответствие инвестиционной политики управляющего заявленным в уставе фонда целям.

Первичный брокер (prime broker)

Если обычные брокеры просто проводят разовые сделки хедж-фондов, то первичный брокер берет на себя гораздо более широкий набор функций. В роли первичного брокера выступает, как правило, инвестиционный банк с мировым именем (Morgan Stanley, Goldman Sachs, Merrill Lynch). Поскольку в структуре такого банка находятся и брокерская компания, и трейдинговое подразделение, и операционный офис, и управляющая компания, то он в состоянии предоставлять хедж-фондам одновременно целый спектр услуг. Так, брокерское подразделение проводит сделки хедж-фонда либо перенаправляет их через брокеров, которых выбирает хедж-фонд, а затем закрывает сделку и отчитывается о ней перед кастодианом. Кроме того, первичный брокер зачастую и сам выполняет функции кастодиана.

* Переводя на русский язык: вот у Вас фонд, и вы решили торговать стратегии класса глобал макро. И нужно Вам иметь доступ и на рынок РФ, и на рынок США (причем и на акции, и на срочный рынок), и кроме того иметь возможность работать валютами. Можно конечно открыть счет в БКС/ФИНАМ/ВТБ/… для России, в некоем онлайн брокерt на CME, в третьем брокере для NYSE и Nasdaq, и в банке для выхода на валютный рынок, и еще OTC нам надо будет… НО, это много минусов: обороты разбиты, и комиссы у брокеров не оптимальные. Нельзя сальдировать активы и деньги на разных счетах. Надо перебрасывать если что. И так далее… PRIME берет все на себя. Но естественно он потребует гарантий того, что вы будете генерить ему комисс который он считает обоснованным. Из наших сейчас очень активно Открытие и ВТБ пытаются стать прайм брокерами, но есть конечно нюансы, сами понимаете.

Администратор

Основной функцией администратора является определение чистой стоимости активов фонда (net asset value — NAV). Калькуляция NAV осуществляется, как правило, на дату подписки на акции фонда или их погашения, которая обычно приходится на первый рабочий день каждого месяца или же на другой день с регулярными интервалами, чаще в пределах месяца. Для некоторых фондов с большей ликвидностью (например, СТА) расчет NAV проводится еженедельно или же ежедневно. По существу деятельность администратора состоит в определении стоимости активов фонда независимо от инвестиционного управляющего. Наибольшие проблемы возникают при независимом определении стоимости тех активов, для которых не существует ликвидного рынка. Но даже в этом случае администратору не следует полагаться исключительно на оценку менеджера. Большинство администраторов выполняют также целый ряд других функций, включая составление бухгалтерской отчетности, оплату счетов, рассылку отчетов акционерам, координацию связей с инвесторами и т. д. Часто администратор берет на себя задачи платежного агента, который проводит подписку на акции или паи фонда и их погашение, а также распределяет прибыль между акционерами.

* Администраторы обычно ЛИЦЕНЗИРУЮТСЯ местными регуляторами, и несут отвественность за свою работу.

Аудитор

Аудитор осуществляет проверку соответствия финансовой отчетности фонда нормам бухучета и финансового законодательства. Как правило, фонд проводит аудит своей отчетности на ежегодной основе. Наличие аудитора — необходимое условие работы хедж-фонда, поскольку без аудитора другие агенты и сервисные компании едва ли согласятся его обслуживать (хотя есть исключения). Для крупных фондов это обычно большая четверка аудиторских фирм.

Юридический консультант: так как фонд в идеале должен быть администрируемый, регулируемый, а лучше лицензированный, то надо будет соблюдать требования регуляторов. Да и с инвесторами надо договора заключать. Нужен помощник. Иногда им может быть администратор, но в общем случае Вам нужен будет юридический консультант.

Вот так вот в общем виде выглядит хедж-фонд. Сам фонд, управляющий, совет директоров, администратор и аудторы, контрагенты.

Почти 90% материала данной статьи это копипаст из уже упомянтой книги «Хедж-фонды: Игра на рынке по новым правилам / Вадим Котиков, Джеймс Нэйл.» Ну и мои комментарии, там где было что добавить.

В следующий раз расскажу о том, как зарегистрировать хедж фонд, выбрать юрисдикцию и юридичекую оболочку, а также класс фонда, и на примере покажу, почему сам фонд может быть на Кайманах, управляющая компания на BVI, а деньги к брокеру переводятся через прослойку на Кипре, при все это фактическое управление производится из Москвы (или из Лондона)

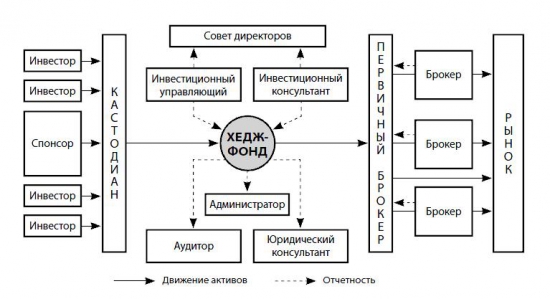

ОРГАНИЗАЦИОННАЯ СТРУКТУРА ХЕДЖ-ФОНДОВ:

Данная схема включает все в себя всех тех, кто необходим для полноценной работы настоящего хедж фонда. И не важно, будет это фонд на Кайманах, или в Европе/США. При этом вполне можно обойтись более простой структурой в ряде случаев, например, бывают фонды для ограниченного кол-ва инвесторов, которые могут быть не столь громоздки.

Хедж-фонд: компания или партнерство (юридические аспекты обсудим в следующий раз), которой принадлежат активы инвесторов, задача которой — приносить инвесторам прибыль.

Спонсор/Владелец: обычно крупным участником хедж-фонда является его создатель/владелец. В качестве учредителя он становится главным или единственным держателем голосующих акций, посредством которых осуществляется контроль за деятельностью совета директоров. Хотя если допустим у того, кто хочет организовать хедж фонд своих денег нет/мало, но есть якорный инвестор, то спонсор вполне может стать совладельцем/владельцем фонда. Голосующие акции, как правило, не дают владельцу права на долю прибыли, полученной в результате инвестиционной деятельности фонда.

Кроме того, спонсор/владелец хедж фонда обычно бывает одним из инвесторов и в этом качестве владеет долей акционерного капитала/паем в форме неголосующих акций. Неголосующие акции могут подразделяться на несколько классов, но все они дают право на участие в прибыли фонда.

Инвесторы: это как раз те, кому фонд предлагает свои услуги. Инвесторы вкладывают свои деньги в фонд, с тем чтобы получить прибыль. Обычно они не имеют права голоса (голосующих акций), и голосуют своими деньгами либо принося их в фонд, либо забирая обратно.

Управляющий активами: является лицом или компанией (обычно компанией), которая определяет инвестиционную стратегию хедж-фонда, принимает конкретные инвестиционные решения для ее осуществления, а также берет на себя руководство операционной деятельностью фонда. В некоторых случаях в этой деятельности ему помогает инвестиционный консультант, хотя нередко управляющий и консультант работают в компании, которая выступает как спонсор хедж-фонда (иногда фондирующая компания создается отдельно). Расходы управляющего покрываются из платы за управление активами (management fee), которая составляет, как правило, 1–2% от суммы инвестированных средств в год.

Управляющий также получает вознаграждение за результат (success fee) — зачастую 20-25% от полученной прибыли.

Совет директоров: На совет директоров хедж-фонда возложена функция контроля всех аспектов его деятельности. Совет директоров наблюдает за деятельностью инвестиционного управляющего и остальных фирм, предоставляющих услуги фонду. В его задачу также входит разрешение конфликтов, когда интересы акционеров входят в противоречие с интересами инвестиционного управляющего. Совет директоров одобряет вознаграждение управляющего, назначает независимых аудиторов, а также выбирает ключевых агентов, которые будут обслуживать хедж-фонд. В идеале совет директоров хедж-фонда должен состоять из уважаемых профессионалов в финансовой или юридической области, задача которых состоит в том, чтобы не допускать недобросовестных или противоправных действий со стороны управляющих. Члены совета директоров несут персональную ответственность, вплоть до уголовной, за соблюдение фондом принципов и правил, заявленных в инвестиционном меморандуме.

* Реальный совет директоров, это, например, 3 человека, причем одним из них может быть владелец фонда/управляющий. Оставшиеся двое обычно это известный финансист из США и почтенный юрист из Англии (такой вот джентельменский набор :))

Банк-кастодиан (Custodian) В роли кастодиана хедж-фонда должен выступать крупный банк с хорошей репутацией, в функцию которого входит прежде всего хранение активов инвестора, т.е. ценных бумаг и денежных средств. В ряде случаев кастодиан не располагает ими в реальности, он просто берет их на баланс через систему центрального депозитария той страны, в которой находится. Кастодиан также может заниматься проведением и оформлением сделок, однако эта функция фактически все чаще переходит к первичному брокеру. Кастодиан также готовит отчеты о сделках, проходящих через счет фонда, и иногда может проверять соответствие инвестиционной политики управляющего заявленным в уставе фонда целям.

Первичный брокер (prime broker)

Если обычные брокеры просто проводят разовые сделки хедж-фондов, то первичный брокер берет на себя гораздо более широкий набор функций. В роли первичного брокера выступает, как правило, инвестиционный банк с мировым именем (Morgan Stanley, Goldman Sachs, Merrill Lynch). Поскольку в структуре такого банка находятся и брокерская компания, и трейдинговое подразделение, и операционный офис, и управляющая компания, то он в состоянии предоставлять хедж-фондам одновременно целый спектр услуг. Так, брокерское подразделение проводит сделки хедж-фонда либо перенаправляет их через брокеров, которых выбирает хедж-фонд, а затем закрывает сделку и отчитывается о ней перед кастодианом. Кроме того, первичный брокер зачастую и сам выполняет функции кастодиана.

* Переводя на русский язык: вот у Вас фонд, и вы решили торговать стратегии класса глобал макро. И нужно Вам иметь доступ и на рынок РФ, и на рынок США (причем и на акции, и на срочный рынок), и кроме того иметь возможность работать валютами. Можно конечно открыть счет в БКС/ФИНАМ/ВТБ/… для России, в некоем онлайн брокерt на CME, в третьем брокере для NYSE и Nasdaq, и в банке для выхода на валютный рынок, и еще OTC нам надо будет… НО, это много минусов: обороты разбиты, и комиссы у брокеров не оптимальные. Нельзя сальдировать активы и деньги на разных счетах. Надо перебрасывать если что. И так далее… PRIME берет все на себя. Но естественно он потребует гарантий того, что вы будете генерить ему комисс который он считает обоснованным. Из наших сейчас очень активно Открытие и ВТБ пытаются стать прайм брокерами, но есть конечно нюансы, сами понимаете.

Администратор

Основной функцией администратора является определение чистой стоимости активов фонда (net asset value — NAV). Калькуляция NAV осуществляется, как правило, на дату подписки на акции фонда или их погашения, которая обычно приходится на первый рабочий день каждого месяца или же на другой день с регулярными интервалами, чаще в пределах месяца. Для некоторых фондов с большей ликвидностью (например, СТА) расчет NAV проводится еженедельно или же ежедневно. По существу деятельность администратора состоит в определении стоимости активов фонда независимо от инвестиционного управляющего. Наибольшие проблемы возникают при независимом определении стоимости тех активов, для которых не существует ликвидного рынка. Но даже в этом случае администратору не следует полагаться исключительно на оценку менеджера. Большинство администраторов выполняют также целый ряд других функций, включая составление бухгалтерской отчетности, оплату счетов, рассылку отчетов акционерам, координацию связей с инвесторами и т. д. Часто администратор берет на себя задачи платежного агента, который проводит подписку на акции или паи фонда и их погашение, а также распределяет прибыль между акционерами.

* Администраторы обычно ЛИЦЕНЗИРУЮТСЯ местными регуляторами, и несут отвественность за свою работу.

Аудитор

Аудитор осуществляет проверку соответствия финансовой отчетности фонда нормам бухучета и финансового законодательства. Как правило, фонд проводит аудит своей отчетности на ежегодной основе. Наличие аудитора — необходимое условие работы хедж-фонда, поскольку без аудитора другие агенты и сервисные компании едва ли согласятся его обслуживать (хотя есть исключения). Для крупных фондов это обычно большая четверка аудиторских фирм.

Юридический консультант: так как фонд в идеале должен быть администрируемый, регулируемый, а лучше лицензированный, то надо будет соблюдать требования регуляторов. Да и с инвесторами надо договора заключать. Нужен помощник. Иногда им может быть администратор, но в общем случае Вам нужен будет юридический консультант.

Вот так вот в общем виде выглядит хедж-фонд. Сам фонд, управляющий, совет директоров, администратор и аудторы, контрагенты.

Почти 90% материала данной статьи это копипаст из уже упомянтой книги «Хедж-фонды: Игра на рынке по новым правилам / Вадим Котиков, Джеймс Нэйл.» Ну и мои комментарии, там где было что добавить.

В следующий раз расскажу о том, как зарегистрировать хедж фонд, выбрать юрисдикцию и юридичекую оболочку, а также класс фонда, и на примере покажу, почему сам фонд может быть на Кайманах, управляющая компания на BVI, а деньги к брокеру переводятся через прослойку на Кипре, при все это фактическое управление производится из Москвы (или из Лондона)

51 Комментарий

The Razor12 января 2012, 16:50Спасибо… очень интересно!!!0

The Razor12 января 2012, 16:50Спасибо… очень интересно!!!0 korn12 января 2012, 16:53интересно.спасибо+0

korn12 января 2012, 16:53интересно.спасибо+0 good12 января 2012, 16:57Спасибо, очень ценная информация0

good12 января 2012, 16:57Спасибо, очень ценная информация0 Дмитрий Солодин12 января 2012, 17:00Спасибо ) Сдержал слово — респект ))0

Дмитрий Солодин12 января 2012, 17:00Спасибо ) Сдержал слово — респект ))0

Читайте на SMART-LAB:

Тактика доверительного управления Иволги Капитал (17,7-23,8% средняя доходность счетов за всё время)

0️⃣ Предпосылки и предположения ( предыдущий пост – здесь ) • Средняя полученная доходность всех портфелей доверительного управления в ИК Иволга Капитал – 17,7-23,8% годовых после вычета...

07:18

Обновление веб-терминала Альфа-Инвестиции

Веб-терминал Альфа-Инвестиции — это современный торговый терминал для инвесторов и трейдеров, который доступен в браузере с компьютера или ноутбука. Он позволяет полностью персонализировать...

05.03.2026

«Никогда не работай с родственниками» — самый удобный миф в бизнесе

Всем привет, на связи Сергей Алексеев. Основатель Лайв Инвестинг Групп/Live Investing Group, ЛИСА/LISA, Скуллайв/School Live, Проплайв/Prop Live и Лайв ТРЕЙДЕР ТВ/Live ТРЕЙДЕР ТВ. Сегодня...

05.03.2026

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост: smart-lab.ru/mobile/topic/1229385/

Почему...

05.03.2026