11 января 2016, 18:07

Торговая идея дня: перспективы нефти на 2016 год

Доброго вечера, друзья!

Возвращаемся в рабочий режим вместе с очередной популярной идеей TradingView от пользователя avladfx, который рассматривает перспективы нефти в среднесрочной перспективе.

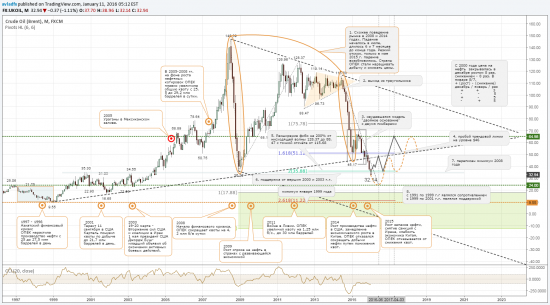

Для нефтяного рынка и российского рубля 2015 год был крайне непростым. За 12 месяцев нефть марки Brent подешевела на $18,6 или на 33,03%, до $37,70. Восемь месяцев рынок закрывался снижением, четыре – ростом. В начале 2016 года цена на нефть уже достигла уровней 2004 года, опустившись до $32,14.

В январе прошлого года «быки» успешно отбились от уровня $45,17. Покупателям удалось остановить семимесячное падение цен на чёрное золото и за четыре месяца вернуть их к уровню $60,16 (+33%). И всё бы ничего, но «быкам» не удалось подняться к отметке $89. Почему эта отметка была так важна – станет понятно позже.

Замедление экономического роста в Китае, девальвация юаня, постоянное увеличение запасов нефти и бензина в хранилищах, отказ ОПЕК снижать квоты на добычу, вызвали очередное обрушение цен на нефть. С мая нефтяной рынок перешёл в «медвежью» фазу.

Дополнительное давление на цены оказали сами нефтедобывающие компании через хеджирование рисков – на рынке фьючерсов и опционов они пытались зафиксировать для себя цену на нефть, которая будет добыта в будущем. В этом случае при снижении цен они получали разницу. Стоит отметить, что не все нефтяные компании хеджировали свои риски через опционы, ведь при покупке опциона ПУТ нужно платить премию.

Опционы используют крупные компании. К примеру, Мексика ежегодно хеджирует ценовые риски от возможного падения цен на нефть. Расходы на страховку составляют от $750 млн до $1,2 млрд. В этом случае банкам, продавшим им опцион ПУТ, приходилось хеджировать свои риски на рынке через продажу фьючерса на нефть, толкая цены ещё ниже.

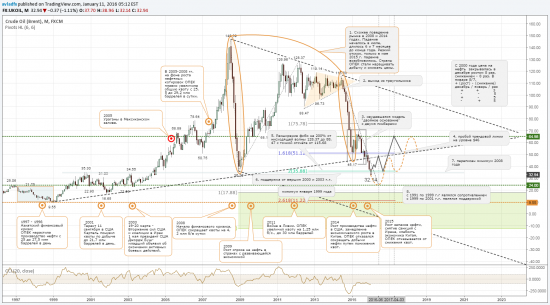

На месячный график вынесены все важные события с 1991 года. Если были бы известны котировки на Brent с 1980 года, то можно было восстановить все события и с 80-х. Это важно, так как именно в с 1980 года нефть сорта Brent стала основой для ценообразования российских экспортных марок (Urals, Siberian Light и REBCO).

Подробнее на графике TradingView

Возвращаемся в рабочий режим вместе с очередной популярной идеей TradingView от пользователя avladfx, который рассматривает перспективы нефти в среднесрочной перспективе.

Для нефтяного рынка и российского рубля 2015 год был крайне непростым. За 12 месяцев нефть марки Brent подешевела на $18,6 или на 33,03%, до $37,70. Восемь месяцев рынок закрывался снижением, четыре – ростом. В начале 2016 года цена на нефть уже достигла уровней 2004 года, опустившись до $32,14.

В январе прошлого года «быки» успешно отбились от уровня $45,17. Покупателям удалось остановить семимесячное падение цен на чёрное золото и за четыре месяца вернуть их к уровню $60,16 (+33%). И всё бы ничего, но «быкам» не удалось подняться к отметке $89. Почему эта отметка была так важна – станет понятно позже.

Замедление экономического роста в Китае, девальвация юаня, постоянное увеличение запасов нефти и бензина в хранилищах, отказ ОПЕК снижать квоты на добычу, вызвали очередное обрушение цен на нефть. С мая нефтяной рынок перешёл в «медвежью» фазу.

Дополнительное давление на цены оказали сами нефтедобывающие компании через хеджирование рисков – на рынке фьючерсов и опционов они пытались зафиксировать для себя цену на нефть, которая будет добыта в будущем. В этом случае при снижении цен они получали разницу. Стоит отметить, что не все нефтяные компании хеджировали свои риски через опционы, ведь при покупке опциона ПУТ нужно платить премию.

Опционы используют крупные компании. К примеру, Мексика ежегодно хеджирует ценовые риски от возможного падения цен на нефть. Расходы на страховку составляют от $750 млн до $1,2 млрд. В этом случае банкам, продавшим им опцион ПУТ, приходилось хеджировать свои риски на рынке через продажу фьючерса на нефть, толкая цены ещё ниже.

На месячный график вынесены все важные события с 1991 года. Если были бы известны котировки на Brent с 1980 года, то можно было восстановить все события и с 80-х. Это важно, так как именно в с 1980 года нефть сорта Brent стала основой для ценообразования российских экспортных марок (Urals, Siberian Light и REBCO).

Подробнее на графике TradingView

6 Комментариев

Максим11 января 2016, 20:11Для чего проводить уровни аж с 1999 года? Неужели кто-то с прошлого века оставил на этой цене жирные отложенные ордера, которые могут существенно изменить цену при их достижении?+1

Максим11 января 2016, 20:11Для чего проводить уровни аж с 1999 года? Неужели кто-то с прошлого века оставил на этой цене жирные отложенные ордера, которые могут существенно изменить цену при их достижении?+1 tramontana11 января 2016, 20:38мне кажется без плечей сейчас все что ниже 36 можно выкупать и ждать больше 50, доходность 40%. деньги на дороге0

tramontana11 января 2016, 20:38мне кажется без плечей сейчас все что ниже 36 можно выкупать и ждать больше 50, доходность 40%. деньги на дороге0

Читайте на SMART-LAB:

Обновили программу челленджа!

Сегодня стартует наш обновлённый челлендж, в рамках которого мы проведем PRO-эфиры с профессионалами Ириной Шармановой и Владом Умуровым! Это мощная прокачка ваших слабых сторон в торговле!...

16.01.2026

Операционные результаты ПАО «АПРИ» за декабрь и 12 месяцев 2025 года: инфографика

Операционные результаты ПАО «АПРИ» за декабрь и 12 месяцев 2025 года: инфографика

Цифры говорят лучше слов, особенно когда они представлены наглядно. 💼 Для вашего удобства мы...

16.01.2026

Число инвесторов RENI достигло 107 тысяч человек по итогам 2025 года

Получили свежий отчет Московской Биржи. Количество наших инвесторов в течение 2025 года выросло на 45 тысяч человек до 107 тысяч, +73% с декабря 24 года. Средний размер владения в течение года...

16.01.2026

Обзор данных Росстата по выработке электроэнергии в РФ в ноябре 2025г. и по потреблению энергии в декабре 2025г.

Росстат представил данные по выработке электроэнергии в РФ в ноябре 2025г.: 👉выработка электроэнергии в РФ — 104,59 млрд кВт*ч. ( -2,69% г/г)

— в т.ч. выработка ТЭС станциями — 68,43...

15.01.2026