УК Арсагера. 9М 2015.

Продолжаю отслеживать результаты моей самой большой инвестиции. 10 ноября 2015 года состоялось заседание Совета директоров, где подводили итоги третьего квартала и 9 месяцев 2015 года в целом.

Рынок после бурного первого квартала, уже два квартала особо не радует. Третий квартал, как и второй квартал для рынка и для УК Арсагера не был ни хорошим, ни плохим, просто боковик. Сохраняется надежда на рост в последнем квартале 2015 года.

Но есть и хорошие новости, они касаются притока/оттока средств в фонды УК Арсагера, об этом и не только читайте далее.

Итоги за 9 месяцев 2015.

Картинки отлично увеличиваются!

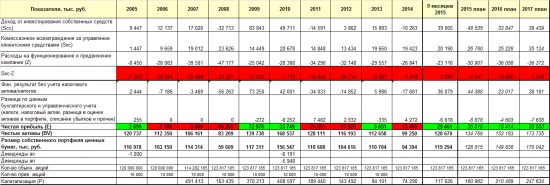

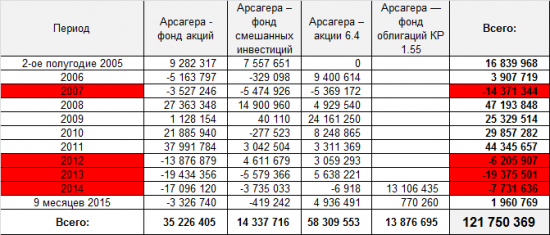

Прибыль управляющей компании (E) складывается из дохода от инвестирования собственных средств (Scc) и комиссионного вознаграждения за управление клиентскими средствами (Sкс) за вычетом расходов на функционирование и продвижение компании (Z)

E = Scc + Sкс – Z

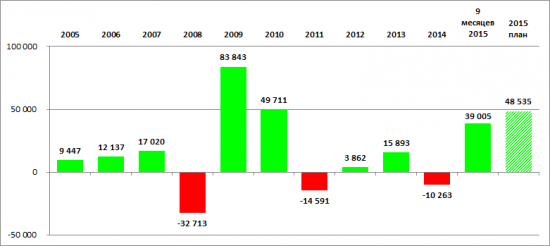

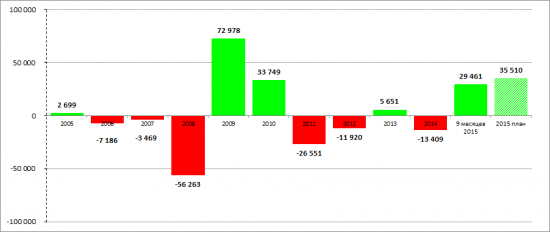

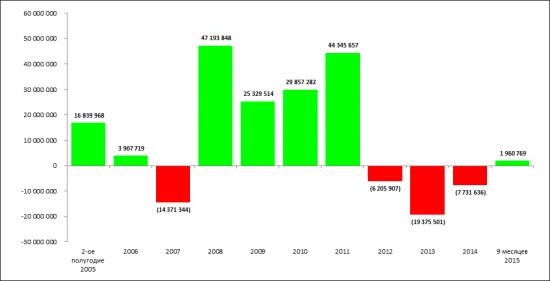

На графиках ниже я привел фактические значения основных показателей, которые я отслеживаю, за 9 месяцев 2015 и плановые на весь 2015 год.

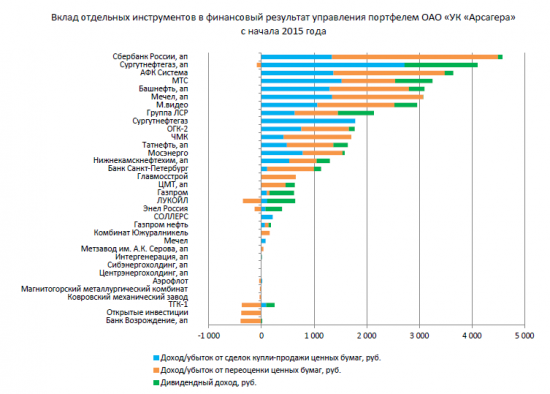

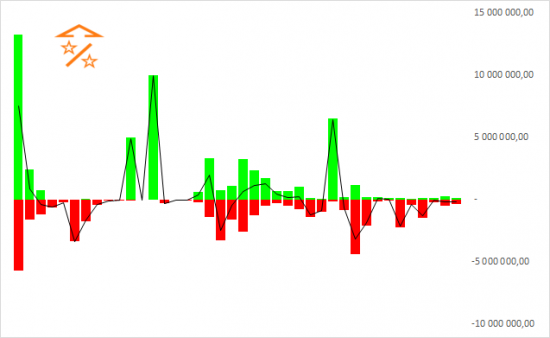

Scc – прибыль от инвестирования собственных средств.

За 9 месяцев 2015 года индекс ММВБ вырос на +17,64%, а собственный портфель на +44,93%. «Альфа» к индексу приличная!

С начала 2015 года в собственном портфеле УК Арсагера почти все активы в плюсе!

Но вся соль бизнеса УК в части формулы Sкс – Z. Если Scc – можно принять, как доходность от управления собственным капиталом, как у обычных компаний, то разность Sкс – Z – это дополнительный рычаг. В этом рычаге всё и дело.

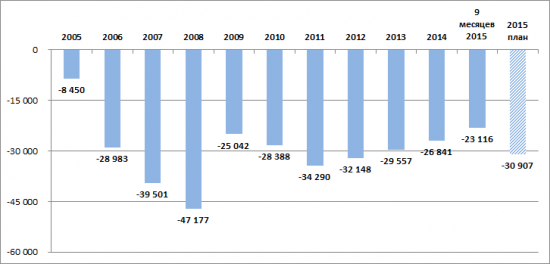

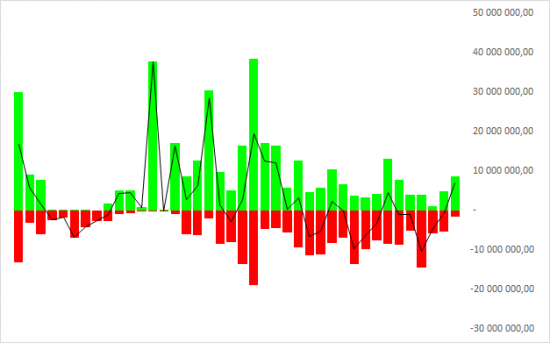

Z – расходы компании. В норме, по плану.

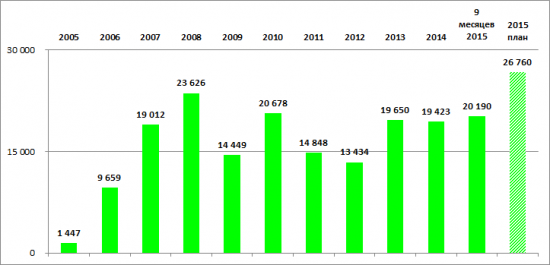

Sкс – комиссия от средств в управлении. В этом году будет рекордное значение комиссия за всю историю.

Это довольно стабильная и прогнозируемая цифра, так как УК берет комиссию с объема средств в её управлении (2% по фондам недвижимости и 2,5% — по фондам, где есть акции, 0,5% — по фонду облигаций), кроме ИДУ (тут в среднем 15% с профита, фиксинга нет).

Отмечу, что в первом квартале по счетам ИДУ была комиссия +3,66 млн. руб., во втором +1,63 млн. рублей, а в третьем +0,043 млн. руб. Комиссия по ИДУ — это показатель превышения предыдущих максимумов по портфелям ИДУ, иначе комиссии просто не будет. Арсагера по ИДУ получает только success fee.

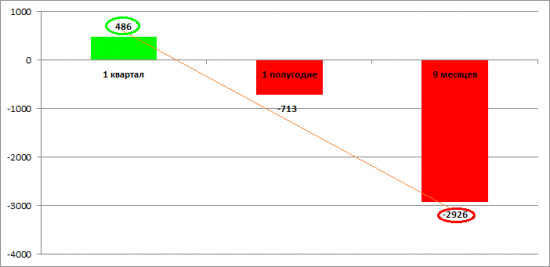

Sкс – Z – в минусе

УК Арсагера из статуса стартапа так и не вышла. Нет плюса от операционной деятельности. По годовым итогам такого еще не было с самого основания…

В этом году УК Арсагера очень хорошо начала по этому показателю, но в итоге минус. Причина давно известна – недостаточно средств в управлении.

Значение лучше планового, но то, что данная цифра отрицательная, — огорчает.

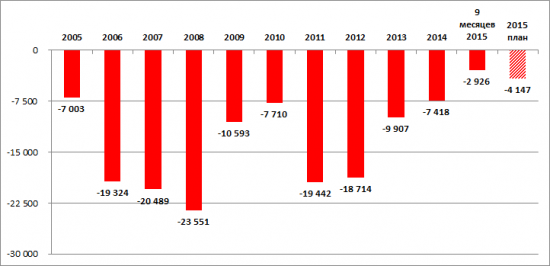

И в итоге совокупный фин. результат…

Прибыль управляющей компании (E)

Годовой план выполнен уже на 83%, но еще три месяца назад он был выполнен на 88%.

Финансовый результат УК – это производная от состояния рынка, умения управлять капиталом и размера СЧА под управлением.

Теперь про самое приятное. В 1 полугодии 2015 года: происходил нетто-отток из ценнобумажных фондов Арсагеры, он замедлялся, но это был отток.

За 1 квартал 2015 года это -4,6 млн. рублей, за 2 квартал 2015 вывели -0,532 млн. руб.

Но в третьем квартале 2015 ситуация кардинально изменилась. С начала года нетто-отток превратился в нетто-приток.

По состоянию на 3 ноября 2015 года зафиксированы абсолютные исторические максимумы расчетной стоимости пая по открытым фондам ценных бумаг, находящимся под управлением компании:

ОПИФА «Арсагера – фонд акций» — 3 713,53 руб.

ОПИФСИ «Арсагера – фонд смешанных инвестиций» — 2 968,23 руб.

ОПИФО «Арсагера — фонд облигаций КР 1.55» — 1 155,78 руб.

На 3 ноября 2015 года в компании зафиксирован исторический максимум суммарной стоимости чистых активов открытых и интервального фондов, находящихся под управлением компании.

Конечно один квартал – не показатель, но тенденция радует.

Общее настроение (5 лет боковика рынка – отбили всякое желание инвестировать в российские акции) на рынке таково — пайщики выводят средства из ПИФов. УК Арсагера тут не исключение.

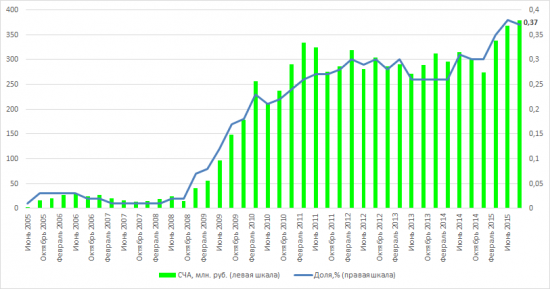

До третьего квартала 2015 года из фондов УК Арсагера тоже шел нетто-отток, но скорость вывода средств меньше, чем у конкурентов. Слабое, но утешение – доля Арсагеры среди розничных ПИФов растет.

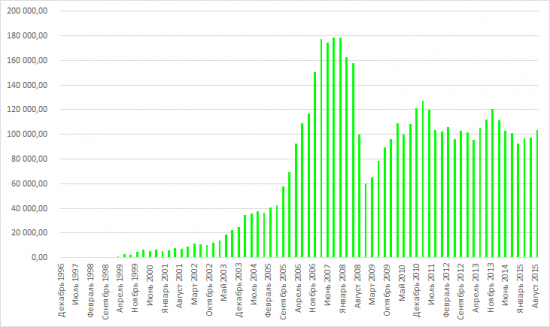

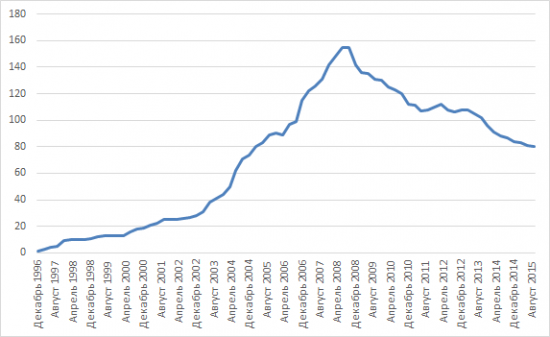

История СЧА розничных фондов УК Арсагера (открытые и интервальные) – СЧА и Доля,% (до 30 сентября 2015 года)

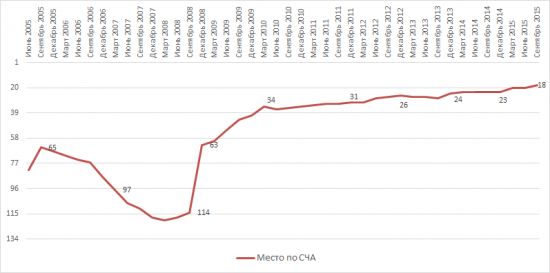

УК Арсагера уже на 18 месте среди розничных ПИФов (данные НЛУ). Для управляющей компании, не являющейся частью ФПГ – это хороший результат.

Выше только мастодонты (Сбербанк, Райффайзен, Уралсиб, Газпромбанк и другие) или «карманы олигархов»!

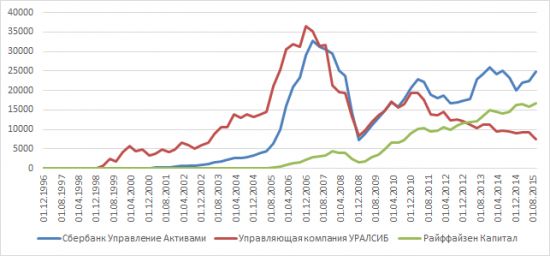

Очень показательны истории — Сбербанк, Райффайзен, Уралсиб. Двое первых растут (правда Сбербанк – это фактически бывшая Тройка Диалог), а Уралсиб затухает, бывший чековый фонд и кошелек Цветкова – уже на пятом месте, а были времена, когда 60-90% СЧА всех розничных фондов приходилось именно на Уралсиб.

Кстати, мой первый ПИФ был именно УК Уралсиб – в декабре 2005 года.

СЧА, млн. руб.

Доля рынка

Крепкие середняки, например, Максвелл Капитал Менеджмент совсем растеряли своё величие.

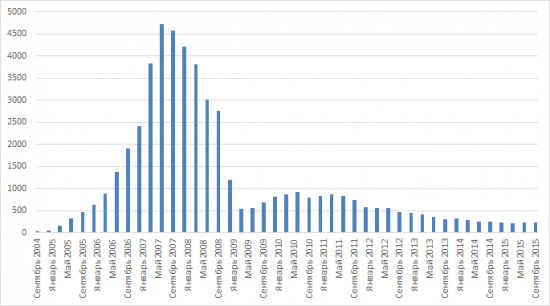

СЧА, млн. руб.

Кризис 2008 года для всей индустрии так и не завершился: весь объем средств в розничных фондах (открытые и интервальные фонды) сейчас всего 100 млрд. руб. (1,5 млрд. долл.).

Если сравнить с депозитами физ. лиц – это в 200 раз меньше! По факту у нас нет сферы коллективных инвестиций. Весь СЧА розничных ПИФов – это проценты всего за 2-3 недели.

Потенциал роста индустрии просто поражает – возможен рост на несколько порядков, а не просто в разы! Даже средств в НПФ сейчас в 30 раз больше, чем розничных ПИФов.

Количество УК розничных ПИФов сокращается…

Рынок сжимается, ситуация не простая…

Сфера коллективных инвестиций мне очень интересна, и материал есть – думаю, данная тема достойна отдельного поста!

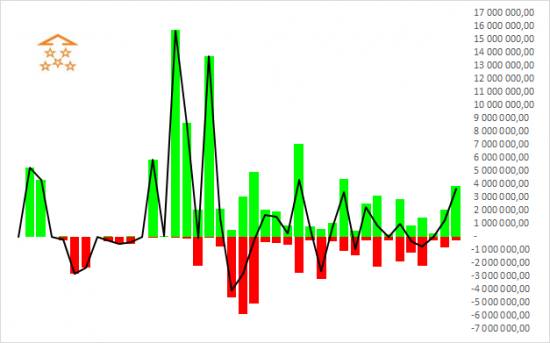

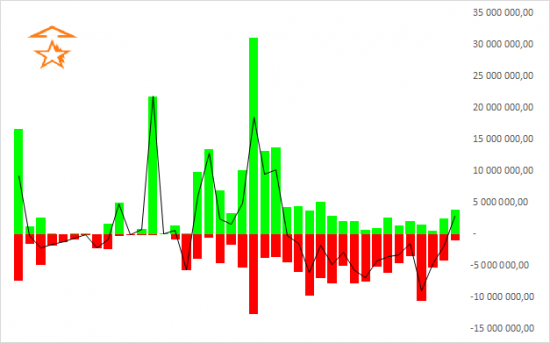

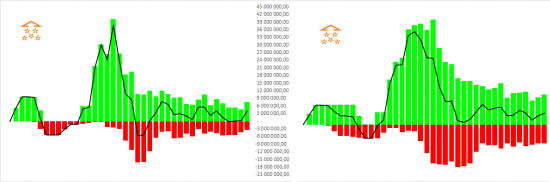

Ввод/вывод

Подробнее по структуре ввода/вывода средств в ПИФы УК Арсагера — отдельно тенденции по вводам и выводам средств.

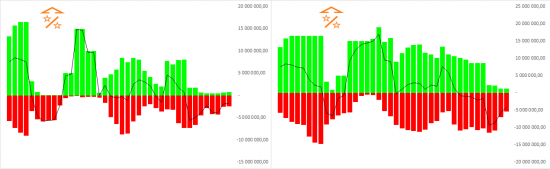

История вводов/выводов средств в розничных фондах УК Арсагера (ввод/вывод — зеленый/красный столбики и нетто — черная линия).

Данные поквартально, последние за 3 квартал 2015 года.

Арсагера – акции 6.4

Арсагера — фонд акций

Арсагера – фонд смешанных инвестиций

Арсагера — фонд облигаций КР 1.55

И в общем картина по всем четырем розничным фондам

Есть еще ИДУ и ЗПИФНы, но это отдельная тема…

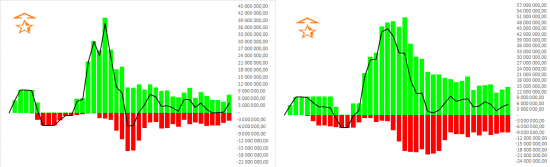

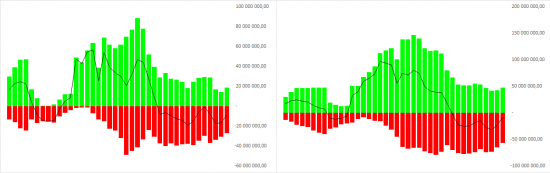

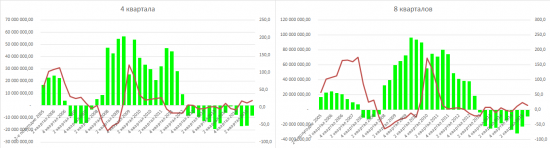

Через скользящие – можно визуализировать тенденции притока/оттока, сделал скользящие сумм ввода/вывода (зеленый/красный столбик) и нетто (черная линия) за 4 и 8 кварталов по розничным фондам.

Арсагера – акции 6.4

Арсагера — фонд акций

Арсагера – фонд смешанных инвестиций

Арсагера — фонд облигаций КР 1.55 – еще молодой фонд, по нему не имеет смысла строить средние скользящие.

И в общем картина по всем четырем розничным фондам

Красивые картинки. Хотелось бы, чтобы 3 квартал 2015 года стал переломным на истории. Это будет видно с лагом, через 4-6 кварталов, но уже один третий квартал 2015 года покрыл сумму вывода за первые полгода.

Последний совокупный нетто-приток по розничным фондам УК Арсагера был в 2011 году. Радует, что при всем негативе в отрасли, стагнации на рынке и в экономике – УК Арсагера имеет приток средств в фонды. Зачатки перелома есть, но всё может еще изменится.

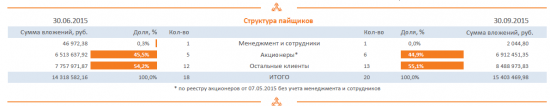

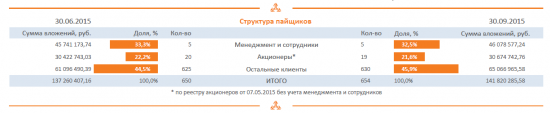

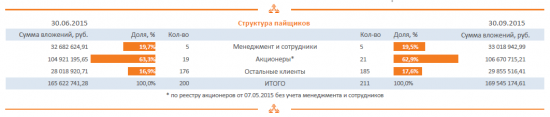

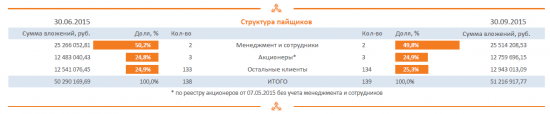

Стоит отметить, про доли менеджеров, сотрудников и акционеров. УК Арсагера в квартальных отчетах по фондам стала публиковать эту информацию.

Арсагера — фонд акций

Арсагера – акции 6.4

Арсагера – фонд смешанных инвестиций

Арсагера — фонд облигаций КР 1.55

Большая доля «своих» в ПИФах Арсагера — это отличная возможность присоединится к ним, и можно быть уверенным, что результат инвестирования будет таким же, как и у них, так как инструмент ПИФ не предусматривает каких либо отдельных условий для кого-либо.

Хороший знак, что сотрудники, менеджмент и акционеры размещают личные средства в продуктах компании. Это вселяет уверенность в том, что они будут прилагать максимум усилий для получения качественного результата.

Интересно в других УК также?

В бизнес-плане на этот год запланировано привлечение 40 млн. рублей в ценнобумажные фонды. Привлечение новых клиентов – это важная задача для компании, из сферы коллективных инвестиций. Но компания не готова делать это любой ценой.

Результат управления зависит, как от рынка, так и от мастерства управляющих.

Чем лучше будет результат, тем больше будет объем средств в управлении (при росте активов от переоценки активов), и выше приток новых инвесторов к успешным управляющим.

Три фактора успеха УК: рост рынка, качественное управление и приток средств!

Когда одновременно всё сложится – это и будет прорыв.

Возможно, люди пойдут именно, когда рост рынка уже произойдет.

Сопоставил скользящие суммы нетто-изменения по розничным фондам УК Арсагера и изменения рынков за предыдущие 4 и 8 кварталов.

Интересно. В кризис 2008/2009 – smart-пайщики Арсагеры пришли на самом дне, следующий пик притока средств - пришелся уже на 2010-2011 гг., после роста рынка 2009-2010 гг. Истории правда, мало, но вывод один – в критических точках наибольший интерес к акциям, или на дне, или на пике.

С 2012 года – идет отток средств, так как рынок стагнирует. Сейчас возможно намечается новый приток? Время покажет…

Успешных инвестиций!

Поскольку я являюсь членом совета директоров УК, необходимо добавить обязательный блок согласно законодательству:

Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в ПИФы. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Взимание скидок (надбавок) уменьшит доходность инвестиций в инвестиционные паи паевого инвестиционного фонда. Правила ЗПИФ недвижимости «Арсагера — жилищное строительство» зарегистрированы ФСФР России: 0402-75409534 от 13.09.2005. Правила ЗПИФ недвижимости «Арсагера — жилые дома» зарегистрированы ФСФР России: 0852-75409273 от 14.06.2007. Правила ОПИФ акций «Арсагера — фонд акций» зарегистрированы ФСФР России: 0363-75409054 от 01.06.2005. Правила ОПИФ смешанных инвестиций «Арсагера — фонд смешанных инвестиций» зарегистрированы ФСФР России: 0364-75409132 от 01.06.2005. Правила ИПИФ акций «Арсагера — акции 6.4» зарегистрированы ФСФР России: 0439-75408664 от 13.12.2005. Правила ОПИФ облигаций «Арсагера — фонд облигаций КР 1.55» зарегистрированы Службой Банка России по финансовым рынкам: №2721 от 20.01.2014. Лицензия ФСФР России на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами: № 21-000-1-00714 от 06.04.2010 без ограничения срока действия. Лицензия ФСФР России на осуществление деятельности по управлению ценными бумагами: 078-10982-001000 от 31.01.2008 без ограничения срока действия.

ОАО «УК «Арсагера»

Санкт- Петербург, ул. Шателена, д.26А, БЦ «Ренессанс», 8 этаж

Тел.: (812) 313-05-30, факс: (812) 313-05-33

как я понял , грубые цифры

— активы 128 млн

— чистая прибыль за 9 месяцев 29.5 млн

— капитализация 160 млн

в данном случае сколько денег у компании , столько она и стоит , но дивидендов НЕ ПЛАТЯТ, если ВАМ понятны расходы и доходы , то почему бы и не покупать эту компанию

я ВАМ советую

— смотреть за расходами и доходами в 2016 г и если что уносить ноги

— покупать ее , если выстоит в 2017 - 2019 г

УДАЧИ ВАМ

ps даже если она вырастет в 2 раза жалеть не буду