Тест простых опционных конструкций. Стратегия 2

Здравствуйте дорогие друзья!

Разберем стратегию 2.

Краткое описание всех систем с пояснениями по тесту http://smart-lab.ru/blog/269275.php.

Тест тистемы 1 http://smart-lab.ru/blog/272107.php (тамже описание систем управления капиталлом (СУК))

Условия входа:

Покупка стратегии за 30 дней до экспирации.

+1 шт. CALL страйк 0

+1 шт. PUT страйк 0

-1 шт. CALL страйк +4

-1 шт. PUT страйк -4

Условия выхода:

— если цена фьючерса ушла более чем на 8 % от цены фьючерса на момент создания стратегии в любую сторону.

— или за 1 день до экспирации.

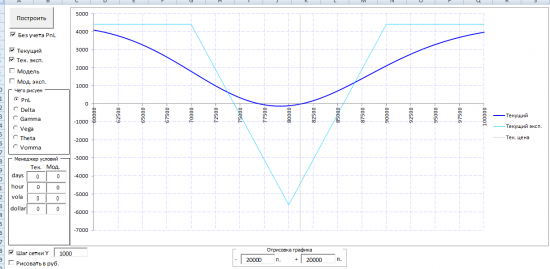

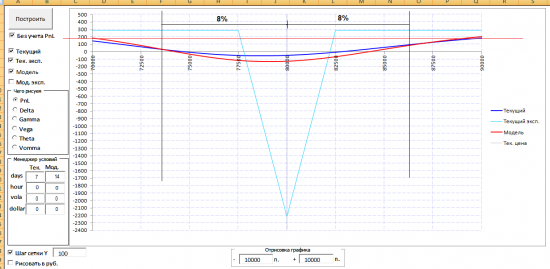

Профиль:

Посмотрим какие действия приведут к ухудшению результата.

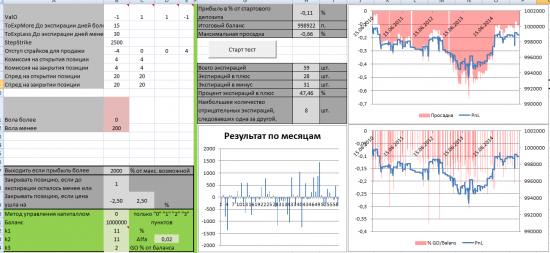

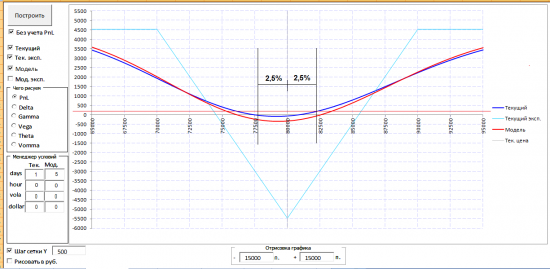

1. Закрытие позиции при малом отклонении цены.

отклонение 2,5%

Результат отрицательный.

Отклонение 5%

Результат значительно лучше, но всеравно отстает от исходного.

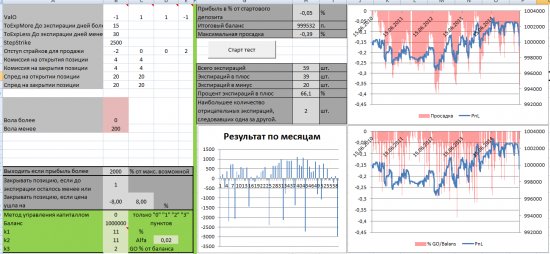

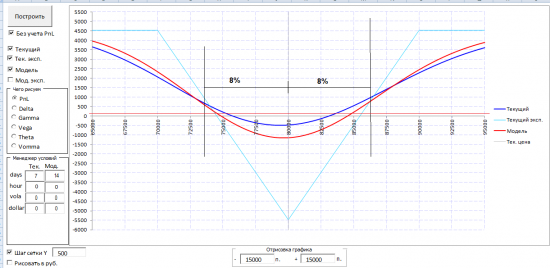

2. Использовать слишком близкие страйки проданных опционов.

Срайк -1 Страйк +1

Отклонение 8%

Полный ужас, я чуть ниже подробно остановлюсь почему так происходит, а пока пробегусь по всем комбинациям.

Срайк -2 Страйк +2

Отклонение 8%

Срайк -3 Страйк +3

Отклонение 8%

3. Держать позицию до экспирации

Дальнейшее приближение проданных страйков к центру только усугубит ситуацию, для удержания позиции до экспирации.

Остановимся и более подробно посмотрим, почему малое отклонение цены и слишком близкие проданные страйки ухудшают результат.

На самом деле мало кто про это задумывается, да и я тоже, но как оказалось комиссия и проскальзывание сводят на нет все потуги чегото заработать при малом отклонении цены и близко проданных краев.

Могу еще предположить, что свой негативный эффект может вкладывать падающая вола сразу после открытия позиции, но это неочевидно.

Итак давайте посчитаем негативный эффект от комиссий и проскальзывания, у меня в тесте применены следующие параметры:

Комиссия на открытие опциона: 4 пункта

Проскальзывание на открытие опциона: 20 пунктов

Комиссия на закрытие опциона: 4 пункта

Проскальзывание на закрытие опциона: 20 пункта

Всего в конструкции у нас учавствует аж целых 4 опциона, кстати эта конструкция какраз наглядно демонстрирует негативный эффект от этих товарищей.

Итоговый результат получается = 4 шт. * 4 пункта * 2 + 4 шт. * 20 пунктов * 2 = 192 пункта

Когда взгляните на диаграмму, то поймета насколько это гигантская цифра, по сравнению с тем какую прибыль мы пытаемся взять.

Взгляните на диаграмму ниже, красной чертой я провел линию, приблизительно равной 192 пункта. Я специально взял самое маленькое отступление для проданных опционов страйк -1 и страйк +1, чтобы уж точно было понятно без вопросов.

Черным цветом выделил 8% отклонение, так видно, что именно в этом примере профита нет даже при 8% отклонении, если смотреть на профиль через 7 дней и через 14 дней. Конечно не во всех месяцах будет точно такой профиль гдето больше гдето меньше, на диаграмме продемонстрировал среднестатестический профиль.

При приближении к экспирации текущий профиль будет приподниматься и таким образом, чтобы выйти в плюс нам надо додержать позицию практически до экспирации. Могу предположить, что отклонение в 8% происходит раньше чам экспирация, поэтому проданные опционы не успевают как следует распасть, чтобы повысить кривизну профиля в центре.

Если взять отклонение не 8%, а 2,5% те результат будет значительно хуже, если смотреть на вышеприведенную диаграмму.

Теперь давайте посмотрим на диаграмму с малым отклонением, с нормальным отступом проданных страйков:

Как можно видеть, что нет прибыли если мы будем идти 1 день и уж темболее если будем идти 5 дней эти 2,5%, если конечно вола останется тойже. Теперь то уж думаю понятно, почему не стоит фиксировать малый профит, это и касается стратегии 1 хотя в меньшей степени, так как опционов учавствует уже 2 а не 4.

Давайте посмотрим на исходную диаграмму при отклонении 8% и если будем идти 7 и 14 дней.

Как можем видеть, прибыль в несколько раз превышает негативный эффект от проскальзывания и комиссии.

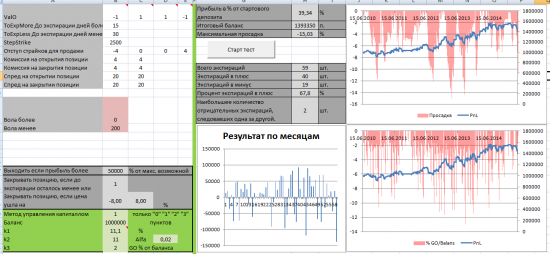

Теперь привинтим СУК к нашей стратегии.

Напоминаю, что параметры СУК подбираю таким образом, чтобы просадка была равна 15%.

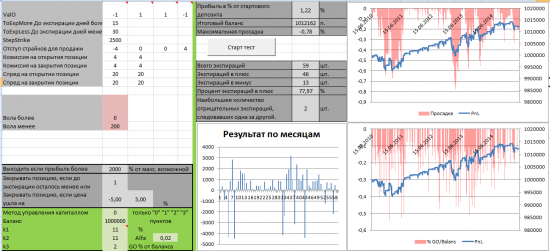

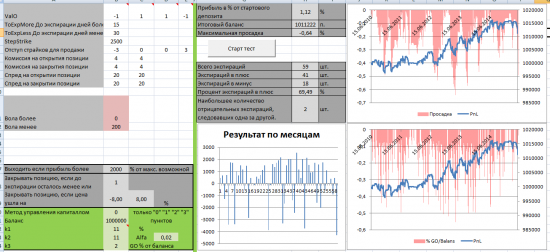

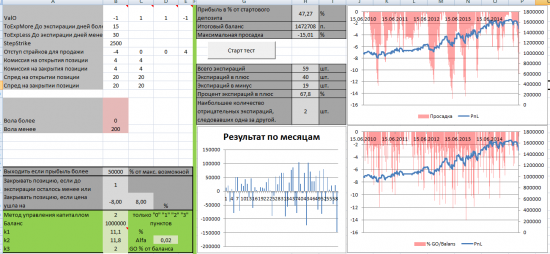

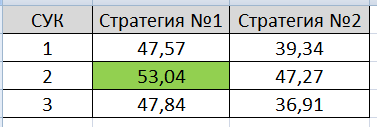

СУК №1

Ход цены 8%

k=11,1

Доход получился 39,34%

Наибольшее задействованное ГО за всю историю равно 12,99%

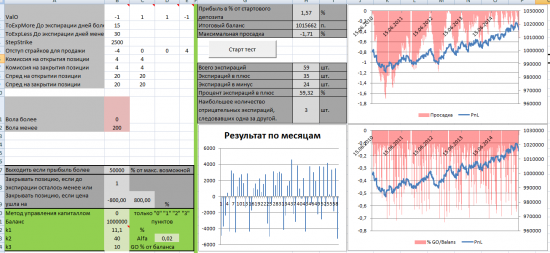

СУК №2

Ход цены 8%

k=11,8 Alfa=0,02

Доход получился 47,27%

Наибольшее задействованное ГО за всю историю равно 14,0%

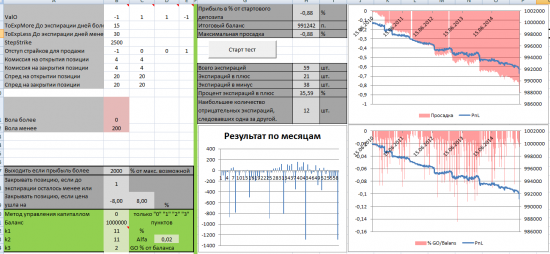

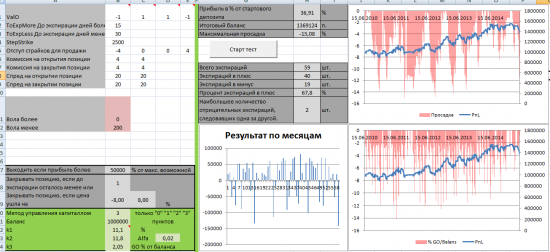

СУК №3

Ход цены 8%

k=2,05

Доход получился 36,91%

Наибольшее задействованное ГО за всю историю равно 14,15%

В данной стратегии наилучшие результаты у СУК №2.

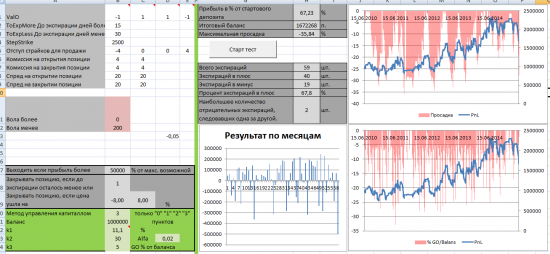

Давайте посмотрим, что если увеличивать риски.

Для СУК №3

к=5%

Доход составил 67,23%

максимальная просадка 35,84%

Максимальное ГО 32,87%

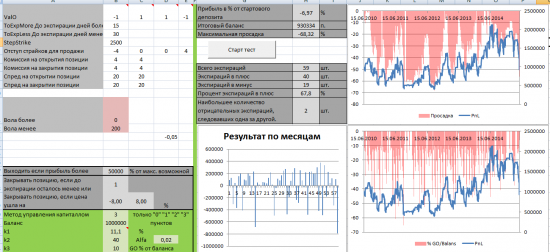

к=10%

Доход составил -6,97%

максимальная просадка 68,32%

Максимальное ГО 65,22%

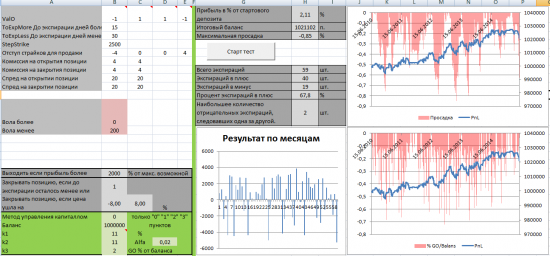

Итак, подведем общие рекомендации по данной стратегии:

1. Надо брать большой ход цены фьючерса, но в рамках разумного предела, по моим тестам получается от 5% до 10% от момента покупки.

Тоесть в данном диапазоне надо искать момент выхода из позиции.

2. Невижу никакого смысла применять отступы страйков для проданных опционов 1 и 2. Такие малые отступы выгодны только бирже и брокеру ;)

3. Подбирать объем позиции, чтобы доля задействованного ГО не превышало 10% от баланса. На мой взгляд оптимально брать от 2% до 5%.

Кстати сказать я тут попытался загнать в минус СУК №2, так и не смог дошол до к=90, дальше не стал, тесты не буду выкладывать, дабы несоблазнять результатами новичков.

Приведу табличку для сравнения:

С уважением Фатеев Виктор!

У меня депоз обнулился недавно теперь на работу даже как то сложно устроится.Вот так вот, советую вам подумать что вы будите делать если придёт то самое полное обнуление.

; р))