Измерение информации на рынке с помощью PIN. Часть 1

В нескольких статьях мы рассмотрим использование индикатора PIN, который представляет собой вероятность присутствия на рынке так называемых информированных трейдеров. Статьи основаны на работе Paolo Zagaglia "PIN: Measuring Asymmetric Information in Financial Markets with R". Так как вероятность информированной торговли зависит от сделок купли и продажи в течение рабочего дня, в данном цикле мы рассмотрим весь процесс, от обработки исходных данных и вычисления вероятности информированной торговли, до определения параметров лежащей в основе математической модели. Примеры будут сопровождаться кодом на языке R.

Рост в последние годы алгоритмической и высокочастотной торговли открыл тот факт, что динамика биржевых цен сильно зависит от микроструктуры рынка. В частности, некоторые трейдеры могут иметь доступ к приватной информации о торгах, в то время как другие довольствуются только публичными новостями. Риск того, то неинформированный трейдер может в какой-то момент времени столкнуться в качестве контрагента в сделке с информированным, является одним из параметров, определяющих цену актива. Таким образом, измерение вероятности того, что контрагент владеет ассиметричной информацией, позволяет правильно вычислить цену.

Библиотека PIN языка R предоставляет инструменты для вычисления такой вероятности. Вычисление основано на расчете модели стратегического взаимодействия между трейдерами с разным информационным набором. В частности, вероятность информированной торговли зависит от числа сделок купли или продажи, происходящих на рынке.

Теоретическая модель.

Сделаем предположение. что рынок состоит из популяции трейдеров, одни из которых информированные, другие неинформированные. В течение дня маркет мейкер продает и покупает актив по ценам на биде и аске, которые он показывает публично. Так как стратегия маркет мейкера риск-нейтральная и он конкурирует с другими трейдерами в каждый момент времени, ожидаемая цена актива зависит от информации, которой владеет маркет мейкер в момент сделки.

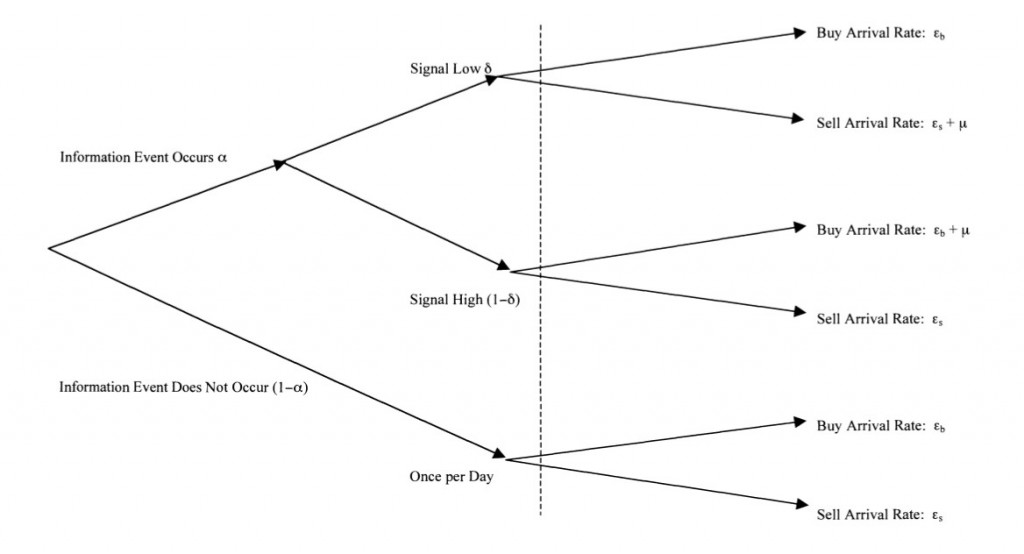

Информационные события независимо распределены и появляются с вероятностью α. Хорошие новости возникают с вероятностью δ, плохие новости — с вероятностью 1−δ. В конце дня информационный набор каждого участника полный, и истинная цена актива реализована.

Маркет мейкер знает обе вероятности этих событий и порядок поступления информации на рынок. Тем не менее, он не знает, как событие повлияет на цену. Предположим, что маркет мейкер является байесовским в том смысле, что он использует информацию от поступившей сделки для коррекции своих представлений о произошедшем событии. Так как информация независима от одного дня к другому, структура модели позволяет изменять представления отдельно для каждого дня.

В представленной рабочей среде, рынок двигается теми трейдерами, которые получают сигналы об истинной цене актива, и получают преимущество от ассиметричной информации. Также присутствуют неинформированные трейдеры, которые не владеют такой информацией. Эти две группы учатников входят в рынок с частотой, определенной независимым пуассоновским процессом каждую минуту в течение торгового дня.

Информационное событие является причиной входа информированного трейдера в рынок. Например, если поступили «хорошие новости», такой трейдер покупает актив. Поступление новостей как на рынок, так и каждому трейдеру, следует независимому пуассоновскому процессу. Набор событий и соответствущих вероятностей изображен в виде дерева на рисунке в заглавии поста. В первом узле дерева определяется, поступила информация или нет. Если информация поступила, определяем «знак» новости. Три узла — «нет новостей», «хорошая новость», «плохая новость», размещенные перед штриховой линией, появляются только раз в день. Для узла, выбранного в данный день, трейдеры поступают в соответствии с пуассоновским процессом. В день хороших новостей частота поступления ϵ+μ для ордеров на покупку и ϵ для ордеров на продажу. В день плохих новостей частота равна ϵ для ордеров на покупку и ϵ+μ для ордеров на продажу. В день отсутствия новостей только неинформированные трейдеры выставляют ордера с частотой ϵ.

Наблюдая изменения в стакане, трейдеры получают информацию о поступлении ордеров. Но они не знают мотивов сторон, учавствующих в сделках. Другими словами, трейдеры не знают значения параметров для модели, описывающей наблюдаемые торговые паттерны. Тем не менее, эти параметры могут быть установлены из данных о поступлении ордеров.

В следующей статье рассмотрим эпирическую реализацию теоретической модели — продолжение смотрите на моем сайте, или, позднее, на смарт-лабе.

«Информационные события независимо распределены и появляются с вероятностью α. Хорошие новости возникают с вероятностью δ, плохие новости — с вероятностью 1−δ. В конце дня информационный набор каждого участника полный, и истинная цена актива реализована».

Фиг с ним допустим, что новости или хорошие, или плохие, т.е. нейтральных нет здесь как бы не страшное допущение, но то, что идет дальше жуткая жуть. Информационный набор разный, набор позы информированным игроком может проходить гораздо дольше 1 дня, и реализация сценария может продолжаться уже после раскрытия карт. Так как-то.