Целевая цена – «дорожная карта» инвестора. Часть #1.

«Цена — это то, что ты платишь. Стоимость — это то, что ты получаешь. Не имеет значения, говорим ли мы об акциях или носках, я предпочитаю покупать качественный товар в тот момент, когда он недооценен» (Уоррен Баффетт).

Предисловие.

Тема тем для стоимостного инвестора – это «справедливая» или целевая цена.

Определение того, «что получаешь» - в этом и есть вся соль стоимостного инвестирования.

Покупка акции с «запасом прочности» (в виде дисконта к её «справедливой цене») уже подразумевает защиту инвестора от потенциальных потерь, конечно, при разумной диверсификации инвестиций.

Стопы, линии поддержки/сопротивления, пересечение средних, уровни фибо и прочая ересь из черчения графиков (так называемый тех.анализ) – просто фантазии, основанные на том, что человеческий мозг всегда ищет закономерности, даже если их нет.

«Голубиные предрассудки»

Психологи проводили эксперименты с голубями (Бурхус Скиннер) - Обучение суевериям.

Спекулянты подвержены «голубиным предрассудкам» в виде так называемого «технического анализа».

Скиннер провел ряд любопытных поведенческих исследований. Он помещал голубей в клетку с кормушкой, в которую, время от времени, независимо от действий птицы, выпадала пища. При этом у голубей вырабатывались своеобразные ритуалы: «один голубь бегал кругами против часовой стрелки, другой бился головой об угол клетки, четвертый и пятый совершали регулярные вращения головой». Оказалось, что голуби начинают чаще обычного повторять те движения, которые они, по случайному стечению обстоятельств, совершали в момент получения пищи. Это явление было названо «голубиными предрассудками» и является примером того, как в животном мире возникает интуитивная связь между двумя никак не связанными явлениями: ударом головой об стенку и получением корма.

Знакомо? Чем отличается «тех.анализ» от «голубиных предрассудков»?

Среди любителей спекуляций и тех.анализа есть везунчики, которые «стабильно зарабатывают» довольно продолжительное время (но стабильность может рано или поздно закончится, в любом случае -это «халифы на час» и не более).

Это ничем не отличается от игры в рулетку. Но люди, всё равно будут ставить успех себе в заслуги, не считая это просто везением. Ведь у них «система»!

Система, как «выставлять ставки, наблюдая за выпавшими ранее цифрами» — это вверх развития «голубиных предрассудков» у спекулянтов.

Особо «успешные», да и просто, кто сильно хочет (для этого не требуется положительного реального результата торговли) — будут даже проводить семинары, рассказывая там про граали по выставлению заявок на покупку/продажу в определенном порядке, «вести» своих учеников к светлому будущему, рисовать красивые эквити с тысячами процентов за 10 лет (но в реальной торговле особых успехов не будет), выступать на ТВ и прочее и прочее.

Но «голуби-спекулянты», сколько бы ни мечтали высоко летать, в любом случае пойдут на корм жирным и еще не очень жирным (начинающим) «котам-инвесторам».

Хотя спекулянты считают обратное, но это никак не влияет на процессы на рынке, а даже помогает инвесторам…))

Инвестор на охоте!

Инвестор покупает часть бизнеса, а не фишки в казино с целью перепродать кому-то дороже. Биржа – это удобное место для формирования портфеля, и не более. Не стоит устраивать из биржи казино.

Рекомендую всем прочесть «Разумного инвестора» Бенджамина Грэхема – споры по этому вопросу со спекулянтами не имеют смысла – так как это споры людей, живущих в разных измерениях.

Понятие «целевой цены» в данный момент стало играть наиважнейшую роль в моей системе отбора акций. Об этом читайте в данной статье! Статья в двух частях, продолжение завтра будет.

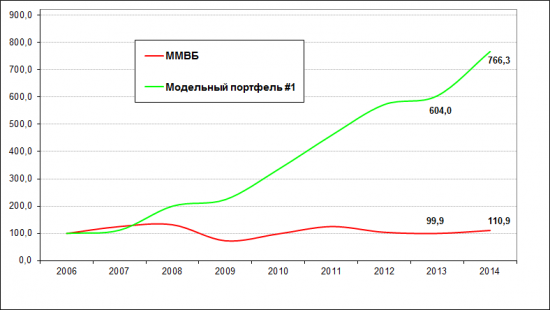

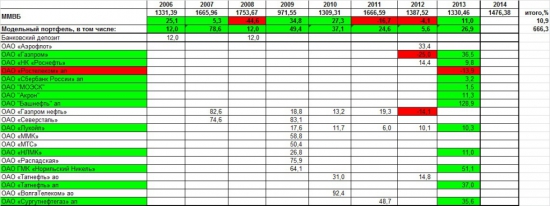

Предтечи проекту «Разумный инвестор» было мое исследование, основным смыслом которого было узнать – «как работает фундаментальный анализ на отрезке с 2006 по 2013 годы в России». Какие это были годы для российского инвестора всем известно – рынок уже 9 лет на одних уровнях (в рублях!). Критерии отбора отлично показали себя на истории, даже на таком сложном отрезке.

Прошлый год подтвердил, что система продолжает работать уже и на практике. Вот данные на июнь 2014 (у меня отчетная дата на середину года).

Конечно, практическая реализация Проекта «Разумный инвестор» (с июля 2013) несколько отличается от теоретических выкладок (ввиду огромного формализма и механистического подхода), которые я приводил в своем блоге и представлял на конференции сМарт-Лаба в апреле 2014 года — Презентация и все расчеты по проекту «Разумный инвестор» и еще ранее (самая первая запись по проекту - Проект «Разумный инвестор». Россия – страна возможностей!!! Июль 2013 года).

Коррективы были необходимы. Были исправлены и арифметические ошибки, и логические пробелы. В то время получались какие-то нереальные цифры — Целевая цена...

Цель удержания по Газпрому в 6000-7500 руб. мне по сей день вспоминают)) Сейчас все ошибки исправлены.

Изменения.

Во-первых, в реальности я форматирую свой портфель не раз в году, а каждый месяц вношу новые средства в свой фонд.

По системе Разумного инвестора я раз в год определяю список приоритетов, и всё. Но на практике, имея определенную «целевую цену» по интересным, для меня акциям, я имею четкий план, как осуществлять покупки каждый раз в течении всего года.

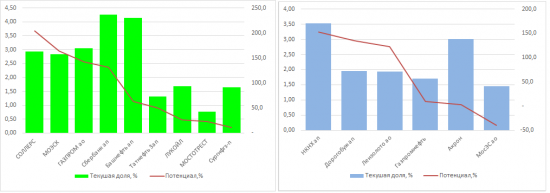

Во-вторых, покупаю акции сообразно потенциальной доходности от целевой цены на момент покупки, а не просто по очереди. Покупаю не на равные суммы каждую акцию, а сообразно потенциальных доходностей по каждой акции. То есть чем больше потенциал у акции, тем больше лимит на данную акцию.

Но если акция выросла – и соответственно потенциал уменьшился – я не продаю акции, оставляю «перелимит», корректирую портфель только новыми покупками более перспективных акций.

Данная система направлена «на вход» – то есть показывает «окно возможностей», по «выходу» — отдельная тема.

Пример из практики, акции из модельных портфелей #1 и #2 на 06 марта 2015 – доли в портфеле и размер потенциальной доходности к целевой цене по покупке (об этом далее).

Согласно, данным графикам – при новых инвестициях я могу в портфеле #1 и #2 купить Соллерс, а портфеле #2 – Дорогобуж ап и Лензолото ао в соответствующих диаграмме долях.

Оценку по итогам 2014 года я провел только по 4-м компаниям по Роснефть, ЛУКойл и Газпромнефть, опубликую выводы позже, по МосЭС уже было — Мосэнергосбыт 2015 — держать.

Мне очень нравится, как работает данная система. Например, совсем недавно Сбербанк имел максимальный потенциал – я его покупал, а потом произошел рост, также Соллерс, имевший максимум по потенциалу, потом сделал с 300 до 370 рублей.

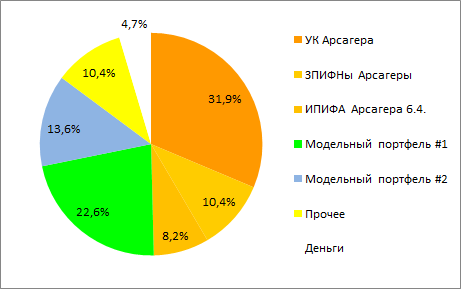

Кроме этого, у меня есть лимиты на каждый из портфелей еще. На проект «Разумный инвестор» я отвожу 40% своего портфеля (#1- 25% и #2 – 15%), 50% — это Арсагера (акции УК – 25%, паи ЗПИФНы – 12,5%, ИПИФА «Арсагера – 6.4.» – 12,5%), 10% — прочее (различного рода идеи).

На 6 марта 2015 года распределение по активам почти соответствует планируемому.

В будущем доля «Разумного инвестора» (40%) в портфеле не изменится, но будет увеличена доля раздела Прочее до 30%; долю моего венчура (акции УК Арсагера) планирую сократить до приемлемых 10% (но если они будут расти быстрее, чем я новые деньги буду заводить, то доля будет всё время большой), ЗПИФНы – будут сокращены (погашение паев) до 0%, а вложения в ИПИФА «Арсагера – 6.4.» доведены до 20%.

В-третьих, учитывая довольно жесткие и формальные требования критерий Проекта ввел кроме рекомендаций «Покупать» и «Вне позиции» — «Держать».

И в-четвертых, и самое главное – порядок определения «целевой цены, до которой я покупаю», изменился.

Роль «целевой цены» в системе принятия решений – это серьезная модификация проекта, это уже новый проект – «Разумный инвестор 2.0». «Сетку целевых цен» можно использовать, как отдельную систему отбора акций.

Целевые цены являются продолжением критериев «Разумный инвестор» – они показывают максимальный уровень цены, при которой акция будет удовлетворять необходимым условиям.

Это более наглядная, но и более упрощенная, реализация представления сравнение биржевой и «справедливой» цены акции.

Напомню, что моя система отбора «Разумный инвестор» состоит из 4-х блоков:

1. Рентабельность собственного капитала. ROE

2. Долговая нагрузка

3. Соотношение цена-стоимость

4. Дивиденды

Акция проходит отбор – если удовлетворены условия по всем блокам. Про это я писал ранее – ссылки в этом посте уже есть. Довольно жесткие требования. Зачастую не проходят по критериям — «компании роста» и «циклические компании».

Если две группы критериев относились к внешней среде: Соотношение цена-стоимость и Дивиденды, т.е. отбор зависел от биржевой цены, то другие два блока из «Разумного инвестора» относились к внутренним свойствам самой компании: Долговая нагрузка и Рентабельность собственного капитала. ROE, их связать с графиком цен для наглядности уже не получится.

Хочу заметить, что как всякая модель – это упрощение реальности и рынок часто растет или падает вопреки нашим ожиданиям и прогнозам.

Целевая цена – не означает, что акции окажется именно там, в скором времени, никто таких гарантий дать не может. Но это рабочий инструмент в руках инвестора.

Чтобы научиться корректно оценивать компанию и ее перспективы на ФР, потребуется немало времени. Но для принятия инвест. решений на ФР могу порекомендовать освоить смысл основных финансовых коэффициентов и их интерпретацию — это позволит делать экспресс-диагностику того, дорого или дешево стоят акции компании-эмитента на ФР, и на основании этих данных принимать решения о включении/не включении данных акций в свой инвестиционный портфель.

Расчет целевой цены

Как я считаю?

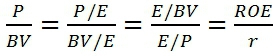

В основе основ лежат простые формулы, которые я привожу уже не в первый раз – это и есть Грааль фундаментального анализа. Кто поймет весь смысл данной формулы – тот поймет всё.

где P — капитализация компании;

BV — балансовая стоимость;

Е — чистая прибыль компании;

ROE (=Е/ BV) — рентабельность собственного капитала;

r — требуемая доходность (в данном случае текущая доходность долгового рынка с учетом поправочного коэффициента х1,5, ввиду того, что будущая доходность от долевых ценных бумаг не определена, и инвестор в праве требовать несколько большую доходность по ним).

Уже из данной формулы можно получить еще два важных равенства:

Первые две целевые цены будут исходить именно из данных формул. Считаю их самыми важными во всей системе принятия решений. Всего «целевых цен» будет пять.

В посте про Мосэнергосбыт я уже приводил графики целевых цен и рыночной цены, сейчас я подробнее расскажу про это.

Пять целевых цен проекта Разумный инвестор 2.0:

1) Индекс Арсагеры (ИндАрс). Определение цены через требуемую доходность — альтернативную доходности долгового рынка:

Pфунд = E/(E/P*1,5), где

Pфунд — фундаментальная капитализация компания;

E — прибыль компании (средняя за 3 года);

E/P — доходность, требуемая от вложения в долевые инструменты.

По факту определяем приемлемое значение коэффициента P/Е через обратный коэффициента Е/Р, как необходимый уровень доходности бизнеса.

Данная часть определяет «справедливую» цену акции P из требуемой доходности r. Основа данной формулы – взаимосвязь между доходностями долгового и долевого рынка капитала.

Например, длинная доходность ОФЗ в прошлом году была равна 8%, на одну акцию приходится 10 рублей прибыли, инвестор согласен получение доходности от акции в 1,5 раза больше, чем по ОФЗ. R = 12%

Тогда получаем 10/P = 0,08 х 1,5 => 10/P = 0,12 => P = 10/0,12 = 83,33 руб.

Всё просто – нужно чистую прибыль (10 руб.) поделить на требуемую доходность (12%).

Полученное значение и будет «справедливой ценой». По факту купив акции по 83,33 рубля, инвестор будет получать доходность в 1,5 раза выше доходности ОФЗ, на что он и был согласен изначально.

Рыночная цена акции бывает либо ниже, либо выше данной «справедливой цены».

Вот так и работает эта формула – она дает понять инвестору – покупает ли он 1 рубль дешевле, например, за 70 или 50, или даже за 30 копеек, так как у него всегда есть альтернатива вложений — долговой рынок.

В данной формуле две переменные – прибыль и требуемая доходность, которая ориентируется на долговый рынок. В данный момент длинная доходность ОФЗ равна 12%, получается при тех же параметрах по прибыли в 10 рублей, справедливая цена акции уже равна 10/(0,12*1,5) = 55,55 руб. Повышение требуемой доходности на 4 пп. привело к снижению целевой цены на -33%.

С этим в этом году и будет проблемы по многим акциям. Возможно, компании, выигравшие от девальвации, смогут нивелировать данный дисконт увеличением прибыли, но в этом случае прибыль должна вырасти на +50%, чтобы целевая цена осталась на том же уровне (до 15,00 руб.).

Насколько адекватный сегодняшний уровень требуемой доходности R=18%? И как долго долговой рынок будет на столь высоких доходностях?

2) Биссектриса Арсагеры (БисАрс). Определение цены через требуемую доходность R (также используя доходность долгового рынка х 1,5) с учетом ROE и коэффициента P/BV:

Рфунд = BV * ROE/R или Р/BV = ROE/R, то есть рыночная цена акции должна отличаться от балансовой в то же количество раз, во сколько отличается рентабельность бизнеса (ROE) от требуемой доходности R.

Исходя из этого соотношения находим справедливую цену. Например, собственный капитал 100 руб., ROE = 36%, R=18%.

Получаем Рфунд = 100*36/18 = 200 рублей. Справедливая цена 200 рублей – это два капитала, всё просто и логично. Инвестору требуется доходность 18%, и, покупая бизнес за 2 капитала, который дает доходность 36% — он получает требуемые 18%.

Бывает обратная ситуация – компания дает очень низкое ROE, но и цена может быть значительно ниже капитала. И в этом случае может быть потенциал для инвестиций. Хотя по критериям Разумного инвестора есть минимальная планка для ROE – равная R, но в этом случае определение потенциала по целевой цены и прохождение по критериям Разумного инвестора не одно и то же.

3) Дивидендная доходность (Div х 50). Определяется средний дивиденд за 3 года к текущей стоимости акции, контрольное значение — не менее 2%.

Параметр Div х 50 исходит из критериев Разумного инвестора, и носит весьма условное значение, но помогает посмотреть на скользящее изменение дивидендных выплат по акции на истории. Когда Div х 50 выше остальных целевых цен – это говорит о высоком уровне дивидендных выплатах компании.

Данные три цены являются ключевыми. Можно в качестве ориентира использовать каждую по отдельности.

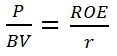

Первая акции, которую я приведу в качестве примера – это будет ЛУКойл. Моя из любимых компаний.

Анализ соотношений рыночной цены и ключевых целевых цен произвел с 30 июня 2006 года по 06 марта 2015 года, благо данные для расчетов у меня есть. По итогам 2014 года я уже посчитал «целевые цены».

Интересная картина получилась. У ЛУКойла практически не изменилась «целевая цена покупки» (снизилась с 3588 руб. до 3534 руб.), и значительно повысилась «целевая цена продажи»: Грехем очень сильно подрос, так как прибыль и собственный капитал в рублях значительно выросли – я оценку делаю в рублях. Ниже наглядно будет всё. А про продажу во второй части.

Целевые цены я меняю раз в год, так как провожу переоценку компаний только по годовым отчетам. Почему не чаще? Не раз в квартал?

Во-первых, это трудозатратно, а во-вторых, для долгосрочных инвестиций — квартальные изменения не так сильно влияют на решения по покупке компаний – хорошая компания и через 3-9 месяцев останется хорошей.

Возможны корректировки «целевой цены», всего получается пересмотр целевой цены возможен три раза в году:

1. На день выхода отчета МСФО (февраль-июнь).

2. На 30 июня – подбить общий список отобранных акций на один день («модельный» отчетный день).

3. По принятию дивиденда на ГОСА (май-август) – возможна корректировка «целевой» цены.

Произведя всё расчеты – картина по ЛУКойлу в виде графика:

У ЛУКойла растущий тренд целевых цен на всём отрезке. До 2008 года компания оценивалась адекватно, после этого недооценка только увеличивалась. Не зря Алекперов постоянно покупает акции своей компании.

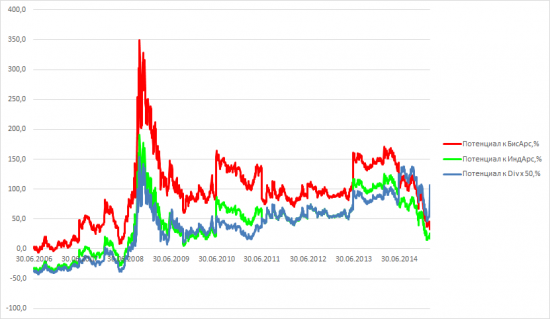

Потенциалы к целевым ценам по ЛУКойлу на истории:

В этом году котировки подтянулись к целевым ценам.

Интересный момент – если цена от Div*50 выше остальных целевых цен, то перед нами «дивидендная акция». Акция ЛУКойла – стала интересным и стабильным див.тикером (термин введен Ларисой Морозовой), постоянно растущий дивиденд с ДД около 5-5,5% — это круто!

ЛУКойл — первый претендент в российские «дивидендные аристократы»!

Отмечу, что ЛУКойл в этом году не проходит по одному критерию из Разумного инвестора — ROE, но я всё равно оставил в портфеле акции ЛУКойла, и даже буду докупать, но с ограничением доли портфеля в 2%. Газпромнефть – всё прошел, только потенциал небольшой, а Роснефть я продал, но об этом подробнее в отдельном посте.

С вопросом «цены покупки» и определения «окна возможностей» я закрыл вопрос. А когда продавать? Для этих целей я использую еще две целевые цены.

Об этом, и о практических примерах на истории еще по другим 15 акциям — читайте завтра.

Продолжение — часть #2

Если бы покупали все это время индекс ММВБ… обогнали бы свою доходность или нет?

По моему это наоборот все уменьшает конкуренцию относительно многих других импортных производителей.

Альфы — нет, я уже писал про это. Но есть все предпосылки её получить.

Маленький отрезок, для инвестора — это не отрезок и проводить анализ итого преждевременно.

а потом сравнивается.

Поэтому лучше так, кратко, рекомендации от Шадрина, покупать такие акции в 2015 году, целевые такие-то. всё.

потом посмотрим через 1-2 года, как рекомендации сработают.

просто целевые цены, что Вам дадут?

это хорошо, что портфельные инвестиции растут

Мне просто удобно для себя так называть, известность Арсагеры на это не влияет.

Особенно улыбнула картинка — инвестор на охоте! :)

Спасибо за проделанную работу!

Я к тому, что не каждый может держать портфель и перетряхивать его время от времени.

Проблема в том, что ROE российских компаний едва ли привышает инфляцию. Поэтому и нет роста фондового рынка. В США компании имеют ROE в 6 выше инфляции, а в России это пока-что нонсенс. Поэтому фондовый рынок как болото. Здесь либо инфляция должна упасть с 15-20% до 3-5%, либо ROE у компаний должен быть 30-50%.