Направленная торговля опционами

Предлагаю обсудить одну идею направленной торговли опционами. Прочитал о ней в книге «Опционы. Системный подход к инвестициям. С. Израилевич, В. Цудикман» (спасибо Стасу за наводку) и загорелся попробовать. Слегка доработал, частично реализовал и хотел бы поделиться промежуточными результатами. Буду рад любой критике, новым идеям и т.д.

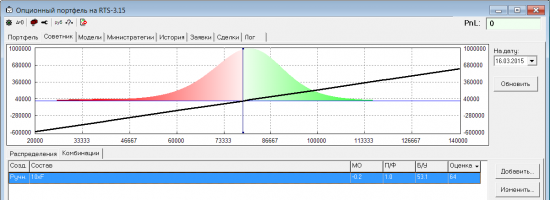

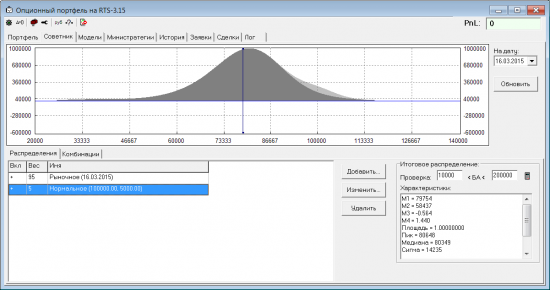

Суть идеи в том, чтобы по распределению вероятностей оценивать различные опционные позиции и выбирать лучшие из них. Для иллюстрации рассмотрим позицию «голый фьючерс» на основе рыночного распределения:

Вот какие показатели можно рассчитать по распределению:

- Матожидание PnL (МО) — среднее PnL всех возможных исходов считается как интеграл произведения платежной ф-ции на экспу на функцию плотности распределения. Чтобы можно было сравнивать этот показатель у различных комбинаций разного объема, решил нормировать его на общий риск позиции. Для простоты и скорости вычисления в качестве меры риска взял не ГО, а VaR.

- Вероятность безубытка (Б/У) — площадь под теми участками распределения, где платежная ф-ция не отрицательна (т.е. площадь зеленых участков распределения).

- Профит-фактор (П/Ф) — считается как отношение матожидания прибыли к матожиданию убытка (отдельно считается матожидание на зеленых участках и отдельно на красных).

Для рассматриваемого примера матожидание PnL получилось почти 0 (0.002%, не чистый ноль из-за погрешности вычислений), и профит-фактор = 1. Т.е. средняя прибыль будет равна среднему убытку. И так получается для любой опционной позиции, открытой по теорценам. Т.е. если использовать только рыночное распределение, не получится выявлять комбинации с положительным матожиданием и профит-фактором > 1.

Под рыночным распределением понимаю распределение, построенное по лучшим бид-аскам из опционных стаканов. Т.е. если посчитать по нему справедливые цены, то они будут между текущими бид-асками во всех стаканах (на всех страйках данной календарной серии). Если не ошибаюсь, такое распределение называется рискнейтральным, и его первый момент равен текущему значению фьючерса.

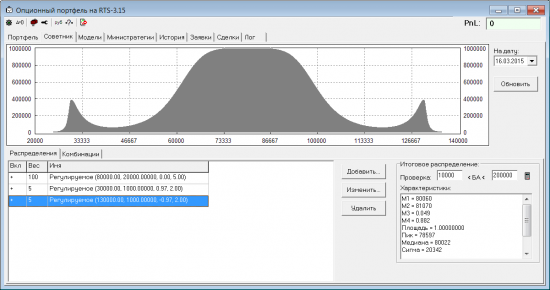

Поэтому, если мы собираемся торговать направленно, одним только рискнейтральным рыночным распределением не обойтись. В соответствии со своим прогнозом, можно добавить к нему с определенным весом нормальное, или логнормальное, или вообще равномерное (если считаем, что на экспу БА будет в определенном диапазоне с равной вероятностью). В упомянутой книжке было предложение добавлять еще эмпирическое распределение (если верим в то, что история приращений будет повторяться). Еще, случайно обнаружил в книге «Математика управления капиталом. Ральф Винс» формулу для произвольного распределения, где четыре параметра регулируют первые четыре момента распределения. С помощью смеси таких распределений можно получать самые причудливые формы:

Т.е. если есть собственный взгляд (отличающийся от рыночного) о вероятности, где будет БА на экспу, то технических проблем подобрать соответствующее распределение — нет. Ну а если собственного вью нет, то и направленную позу лучше не открывать, и торговать только дельтанейтральные стратегии.

Допустим, мы предполагаем рост и уверены в своем прогнозе на 5%. Составляем смесь распределений: рыночное с весом 95% и соответствующее нормальное с весом 5%:

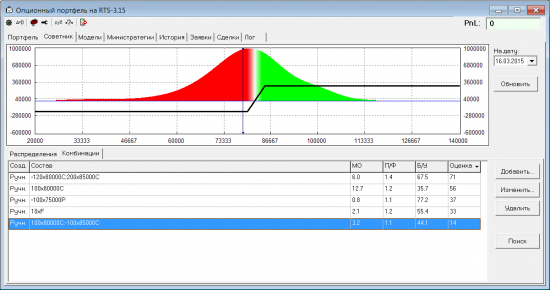

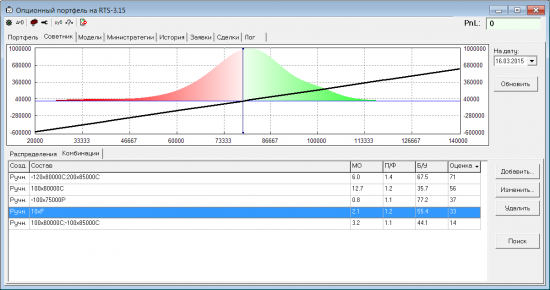

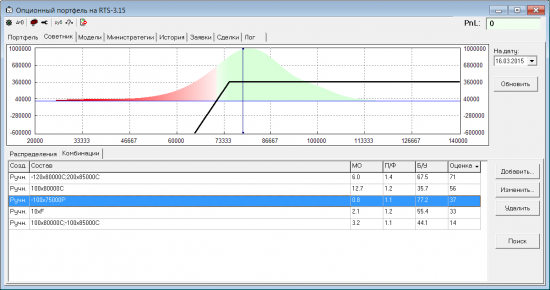

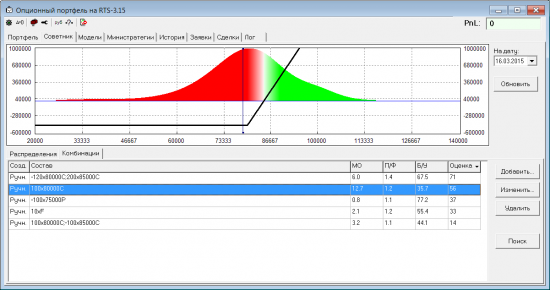

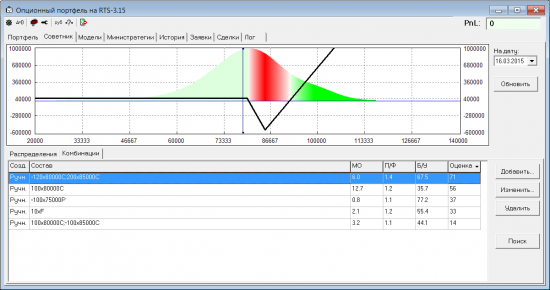

Получаем небольшую припухлость на правом хвосте распределения. Распределение перестало быть рискнейтральным, и появился смысл искать на нем комбинации с положительным МО. Чтобы иметь возможность сравнивать между собой различные комбинации, сведем все вычисляемые показатели в одно число. Для этого назначаем каждому показателю свой вес (в зависимости от того, что нам важнее — возможная прибыль или безрисковость) и делаем «аддитивную свертку». Для примера взял такие веса: 0.4/0.3/0.3. Т.е. итоговая оценка вычисляется примерно так: 0.4*МО + 0.3*П/Ф + 0.3*Б/У. Сравним теперь между собой несколько стандартных комбинаций, направленных на рост:

Самая слабенькая оценка у бычьего колл спрэда. Небольшое положительное МО, П/Ф чуть больше 1, и маленькая вероятность выйти в безубыток. Итоговая оценка 14.

Голая покупка фьюча неожиданно оказалась лучше бычьего спрэда. Думал, что эта поза будет на последнем месте.

Чуть лучше показатели у проданного пута. У позиции самая большая вероятность выйти в Б/У. Но самое маленькое МО.

На втором месте — покупка колла. Самое большое МО, но и самая маленькая вероятность выйти в Б/У.

Победителем, с хорошим отрывом по очкам, оказался пропорциональный колл спрэд. У него все показатели хорошие, итоговая оценка 71.

Вот такие результаты получились. Может, кто из практиков направленной торговли выскажется — соответствуют ли такие результаты опыту торговли?

Собираюсь теперь прикрутить автоматический поиск комбинаций с помощью геналгоритмов. Если это получится, то можно будет применять его не только для поиска наилучшей для открытия позы, но и для управления уже открытой позы. Допустим, раз в два-три дня пересматривать распределение вероятности (как минимум, будет меняться рыночное, а может и собственный прогноз изменится). И потом по новому распределению искать, как с помощью минимальных изменений в позиции улучшить ее показатели. Получается такая неторопливая стратегическая торговля, где прогнозируешь не очередное приращение цены, а вероятность того или иного возможного сценария. Нет тейкпрофитов (когда борешься с жадностью), проблемы выбивания стопов и внутренней борьбы «а не отодвинуть ли еще немного стоп». И не будет соблазна на какой-нибудь совсем плохой вариант, типа усреднения убыточной позиции. Анализ по распределению четко покажет, что это будет ухудшением позы.

Но есть и некоторые сомнения — может, это все пустое и не более чем красивые картинки. Все-таки тут слишком много степеней свободы: веса для оценок, распределение — одна сплошная неопределенность. И вероятностный анализ работает все-таки при большом кол-ве попыток. Положительное матожидание PnL совсем не гарантирует от убытка в отдельном трейде.

В общем, было бы интересно узнать — у кого какое мнение по поводу такого подхода к торговле?

--------

А как же нейронные сети, нечеткая логика? Вангоалгебра и Ностардамусиндикейшены?

На последней картинке у Вас изображен backspread, а не ratio.

Сам подход Ваш несколько оторван от реальной жизни, так как в большинстве случаев опционные позиции не удерживаются до экспирации, а трансформируются управлением.