Почему продавцы опционов терпят крах

Давайте еще раз потроллим смартлабовскую тусовку на тему продажи «голых» опционов.

Почти к каждой моей записи на смартлабе обязательно находятся комментаторы, которые пишут о том, что «нельзя продавать родину и опционы». Читая такие комментарии, я сразу живо представляю себе этих людей, умудренных многолетним опытом и мудростью, которые торгуют на бирже с пеленок, и знают все секреты о том, что можно продавать, и что нельзя. Хотя, на самом деле, многие (но, разумеется, не все!) из таких комментаторов в своей жизни ни разу не купили и не продали ни одного опционного контракта. То есть эти люди высказывают свое «экспертное мнение» в вопросах, в которых не имеют ни малейшего практического опыта.

Да, на продаже опционов можно погореть. Я никогда этого не отрицал, и даже сам часто рассказываю своим ученикам реальные примеры таких случаев. Я продаю «голые» опционы уже третий год. И, поэтому, основываясь на моем личном живом опыте, могу сказать о двух главных причинах, по которым продавцы опционов терпят крах.

Первая причина — это неумение контролировать риски. Продажа слишком большого количества контрактов приводит к замораживанию в марже значительной доли депозита, и может быстро стать причиной маржин-колла. Это может также произойти, когда продаются слишком близкие страйки или слишком короткий срок до экспирации. Я сам проходил через подобные ситуации в первый год моей торговли, и это все зафиксировано в моем блоге. Интересующиеся могут почитать архив моих записей.

Вторая причина — это force majeure, «события непреодолимой силы». От таких обстоятельств не застрахована ни одна стратегия. Живой пример из прошлого года: резкий рост цен на природный газ из-за аномальных холодов в США прошлой зимой, что стало причиной разорений для многих продавцов коллов на газ.

И вот совсем свежее событие, связанное с действиями ЦБ Швейцарии, тоже является примером форс-мажора. Простые форекс-трейдеры, которые были уверены в том, что их позиции по швейцарскому франку застрахованы стоп-ордерами — получили убытки, во много раз превышающие размеры их депозитов.

Таким образом, я хочу в очередной раз подчеркнуть: продажа опционов не является чем-то нехорошим или неправильным. Это стратегия не лучше и не хуже других стратегий. Надо просто уметь «правильно готовить». А потерять депозит и остаться должником перед брокером можно на любой стратегии и на любом инструменте.

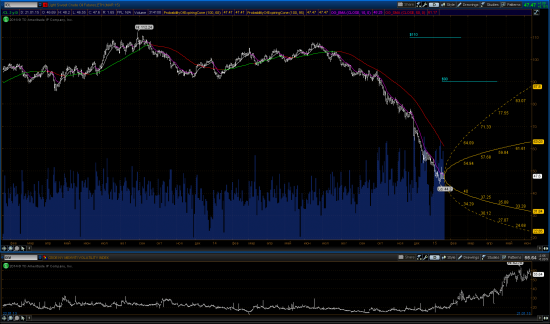

Что касается моей торговли, то в январе я открыл новую позицию. У меня проданы майские коллы по нефти, страйк 90. И если не случится никакого форс-мажора, и нефть не подорожает в цене в два раза, я снова положу в карман заработанную премию.

Кстати говоря, многие трейдеры со мной согласятся, что большинство существующих стратегий на бирже в конечном счете работают не на ваш карман, а на карман вашего брокера. А продажа опционов — это та стратегия, которая способна генерировать регулярный денежный поток в ваш карман.

http://option.ly/150121

Ruscash22 января 2015, 00:39ты по осторожней с такими постами — а то необково будет открывать позиции — всех покупателей распугаешь+1

Ruscash22 января 2015, 00:39ты по осторожней с такими постами — а то необково будет открывать позиции — всех покупателей распугаешь+1 SHCHUTUSHCHA22 января 2015, 00:46покупать тоже нужно но исключительно для форсмажора чтобы депо не порвать, а так согласен нужно от продажи играть0

SHCHUTUSHCHA22 января 2015, 00:46покупать тоже нужно но исключительно для форсмажора чтобы депо не порвать, а так согласен нужно от продажи играть0 macdee22 января 2015, 01:04и сколько процентов получите от залога, и за какое время?0

macdee22 января 2015, 01:04и сколько процентов получите от залога, и за какое время?0 Иосич22 января 2015, 01:50Дала, что пт нефти, план по прибыли, где хедж позы..)0

Иосич22 января 2015, 01:50Дала, что пт нефти, план по прибыли, где хедж позы..)0