Усреднение против рынка

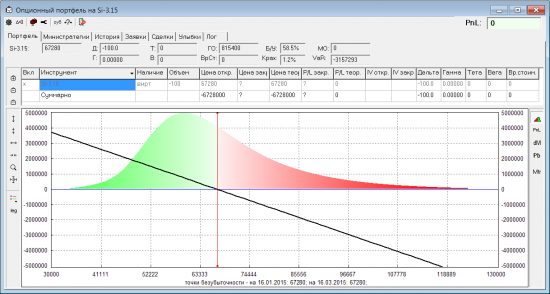

В качестве начальной позы рассмотрим продажу 100 контрактов Si-3.15 по цене 67280:

Кто не знаком с профилем PnL (Profit And Loss) опционного портфеля: жирная черная линия с отрицательным наклоном показывает PnL проданного фьючерса, при падении Si PnL портфеля растет, при росте — PnL падает.

Используя распределение вероятностей можно посчитать вероятность того, что на экспирацию мы будем в безубытке (PnL >= 0). Считается просто как площадь под распределением от 0 до 67280. Для начальной позы получаем вероятность Б/У=58.5% (не 50% поскольку распределение несимметричное). Кроме того, зададим для портфеля недопустимые потери на уровне 5000000р. Все что выше назовем крахом. По распределению посчитаем вероятность краха (площадь под распределением от 117280 до +беск). Получилось 1.2%.

Кроме вероятностей по распределению можно еще посчитать матожидание PnL (МО PnL). Для начальной позиции оно — ровно 0, как и должно быть для риск-нейтрального распределения.

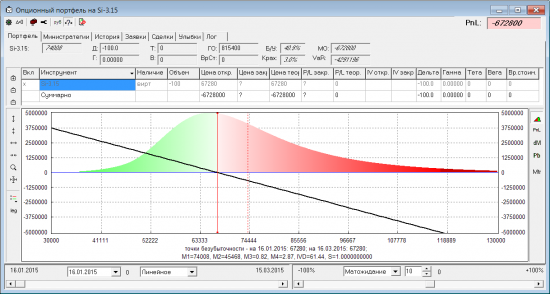

Итак, мы посчитали 4 оценки позы: вероятность безубытка и краха, МО PnL и VaR. Посмотрим как меняются эти оценки, если рынок пойдет против нас и мы начнем усреднять позу. Допустим фьюч вырос на 10%:

Произошли следующие изменения оценок:

- Si-3.15: 67280 -> 74008

- Верятность выйти в безубыток: 58.5% -> 40.9%

- Верятность краха: 1.2% -> 3%

- МО PnL: 0 -> -672800

- VaR: -3157293 -> -4291196

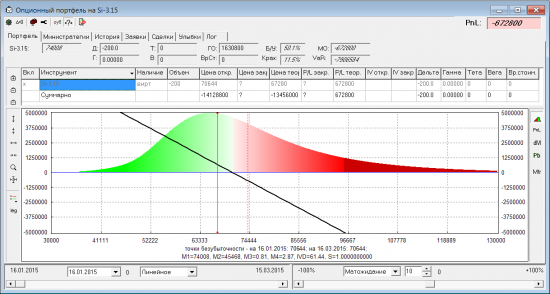

В общем, ситуация слегка ухудшилась, но катастрофы пока не видно. Допустим, в этот момент мы решили усреднить позу и допродать еще 100 фьючей по новой цене 74008. Вот новая поза:

Оценки изменились следующим образом:

- Верятность выйти в безубыток: 58.5% -> 40.9% -> 50.1%

- Верятность краха: 1.2% -> 3% -> 11.5%

- МО PnL: 0 -> -672800 -> -672800

- VaR: -3157293 -> -4291196 -> -7906584

Видно, что небольшое улучшение есть: выросла вероятность безубытка (правда, все равно меньше чем была начальная). Но зато почти в четыре раза выросла вероятность краха, и почти в два VaR. Слишком большая плата за то, чтобы повысить вероятность безубытка на 10%.

Интересно, что матожидание PnL совсем не изменилось после усреднения. Предполагал, что оно должно стать более отрицательным. Но посмотрев внимательнее на формулу подсчета МО (интеграл произведения платежной функции на функцию плотности распределения) понял — все верно, матожидание PnL и не должно меняться от усреднения. Правда это верно для абстрактного трейдера, у которого бесконечное кол-во денег (не будет маржинкола). Если учитывать риск маржинкола, то МО PnL должно ухудшиться.

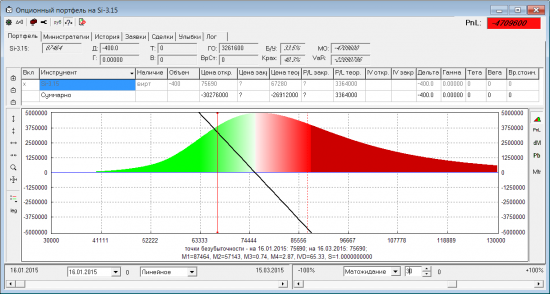

Смоделируем продолжение негативного сценария и еще одно усреднение. Финальная картинка получилась такой:

Изменение оценок:

- Si-3.15: 67280 -> 74008 (sell 100) -> 80736 (sell 200) -> 87464

- Верятность выйти в безубыток: 58.5% -> 50.1% -> 47.2% -> 33.5%

- Верятность краха: 1.2% -> 11.5% -> 28.4% -> 40.3%

- МО PnL: 0 -> -672800 -> -2018400 -> -4709600

- VaR: -3157293 -> -7906584 -> -18356524 -> -22890786

Фактически уже почти достигнут уровень недопустимых потерь по портфелю. Вероятность краха уже стала больше вероятности выйти в безубыток. VaR вырос в семь раз. Хотя Si вырос всего на 30% (по нынешним временам — не такое уж и невероятное событие).

Подведем итог (что происходит при усреднении против рынка):

- Немного повышается вероятность выйти в безубыток;

- Матожидание PnL как минимум не улучшается (а с учетом риска маржинкола — ухудшается);

- На порядок увеличивается вероятность краха;

- В разы вырастает VaR.

а в реальности оно весь год идет строго в одну сторону, всех усредняльщиков убило еще в сентябре.